以下机构已正式获得授权,可在 Titan FX 品牌及商标下运营: Titan FX Limited(注册号 40313) 受瓦努阿图金融服务委员会(VFSC)监管。注册地址:1st Floor Govant Building, 1276 Kumul Highway, Port Vila, Republic of Vanuatu。 Goliath Trading Limited(牌照号 SD138) 受塞舌尔金融服务管理局(FSA)监管。注册地址:IMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles。 Titan Markets(牌照号 GB20026097) 受毛里求斯金融服务委员会(FSC)监管。注册地址:c/o Credentia International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritius。 Atlantic Markets Limited(注册号 2080481) 受英属维尔京群岛金融服务委员会(FSC)监管。注册地址:Trinity Chambers, PO Box 4301, Road Town, Tortola, British Virgin Islands。 Titan FX 总部地址:Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatu。 Titan FX 研究中心仅以提供信息与教育内容为目的,不提供投资、法律、金融、税务或任何类型的个性化建议。本网站所载的意见、预测及其他信息,并不构成买卖金融产品的推荐或招揽。 杠杆产品(如差价合约 CFD)风险极高,并不适合所有投资者。在做出任何交易决定前,用户应进行独立研究,或咨询合格的专业人士。尽管我们努力提供准确的信息,但不保证内容的完整性或适用性。用户需自行承担依赖本内容的风险,Titan FX 对任何损失或损害概不负责。 本信息仅面向 Titan FX 交易获准的司法管辖区居民。

金本位制是以金作为货币的价值标准的体系。始于1816年的英国,随后在世界各国得到采用。

该制度根据各国持有的金量来决定货币的发行量,旨在建立世界共同的标准,以便使不同货币的国家之间的交易更加顺畅。到了1930年代,大多数国家都废除了金本位制。

本文将详细解释金本位制的优缺点、历史和机制等内容。

金本位制(Gold Standard)是一种货币制度,其中货币的价值以国家持有的黄金量为基准,决定了货币的发行量和价值。

尽管黄金具有普遍的价值和接受度,但由于其稀缺性以及实际使用中的磨损,直接使用黄金作为交易媒介并不便捷。

因此,各国中央银行会发行与其黄金储备等值的纸币和硬币。

这种机制确保了纸币可以在国家的中央银行按照固定比率兑换成黄金,建立了一个全球通用的价值标准。

金本位制的目的是透过以黄金作为世界通用的信用担保,维持国际收支平衡,并促进全球经济的稳定。

在第二次世界大战前,这一制度被广泛采用。

下文整理了金本位制的重要时间线和关键事件,有助于读者理解金本位制在全球经济史上的作用和影响。

英国立法以黄金为英镑唯一标准,开启现代金本位制,奠定伦敦作为全球金融中心的地位。

随着明治维新,日本在1897年采纳金本位制,以促进经济现代化并加强与西方国家的经济联系。

第一次世界大战导致欧洲多数国家为筹集战争资金,暂停金本位制,并限制黄金的民间持有和交易。

在一战的全球经济影响下,日本也禁止黄金出口,并实际上暂停了金本位制。

英国在1925年恢复金本位制,试图恢复伦敦作为世界金融中心的地位,但由于经济压力和过高的金价定位,导致经济进一步萧条。

大萧条导致全球经济崩溃,各国逐渐在1930年代初放弃金本位制,以寻求更大的货币政策弹性。

第二次世界大战后,各国在美国布雷顿森林签订协议,确立了固定汇率制度,美元与黄金直接挂钩,其他货币则与美元挂钩。

尼克森总统宣布美元不再与黄金兑换,结束了布雷顿森林体系,标志着金本位制的最终结束,世界主要货币转向浮动汇率制度。

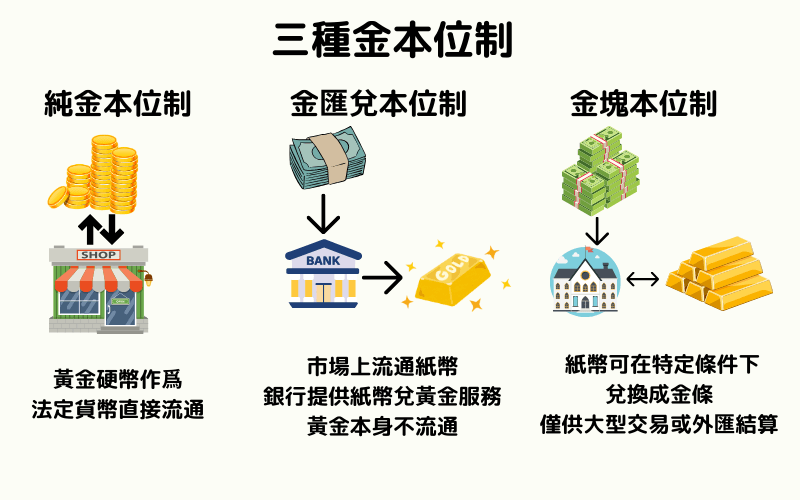

金本位制的机制可以分为三种主要类型:纯金本位制、金汇兑本位制和金块本位制。

这三种金本位制各有特点,它们在不同的历史时期根据经济环境和政策需要被采用,以维护货币的稳定性和增强经济的可预测性。

在纯金本位制下,黄金硬币作为法定货币直接流通使用。

政府设定固定的黄金含量标准,铸造并发行黄金硬币,这些硬币直接在市场上流通作为支付手段。 货币的价值直接由其所含黄金的量决定。

这种制度的优点是其简单和透明,但缺点是需要大量的黄金储备来支持货币发行和流通,并且容易受到黄金市场波动的影响。

金汇兑本位制是一种较为灵活的金本位制形式。

在这种制度下,黄金本身不直接作为流通货币,而是由政府或中央银行发行的纸币充当货币。

这些纸币可以按照固定的汇率兑换成黄金,但黄金本身通常不在市民之间流通。

这种制度减少了实际黄金流通的需求,同时允许政府更灵活地管理货币供应。

英国在1914年至1931年间采用的就是这种制度。

金块本位制是英国等国在20世纪初实行过的一种金本位制形式。

在这种制度下,货币与黄金之间的兑换不是透过金币,而是透过大块黄金(金条)。

公众可以持有纸币,并且可以在某些限制条件下,如达到一定数量的纸币,将其在官方指定的地点兑换成金条。

这种方式限制了黄金作为日常交易媒介的使用,主要用于大笔交易和国际结算。

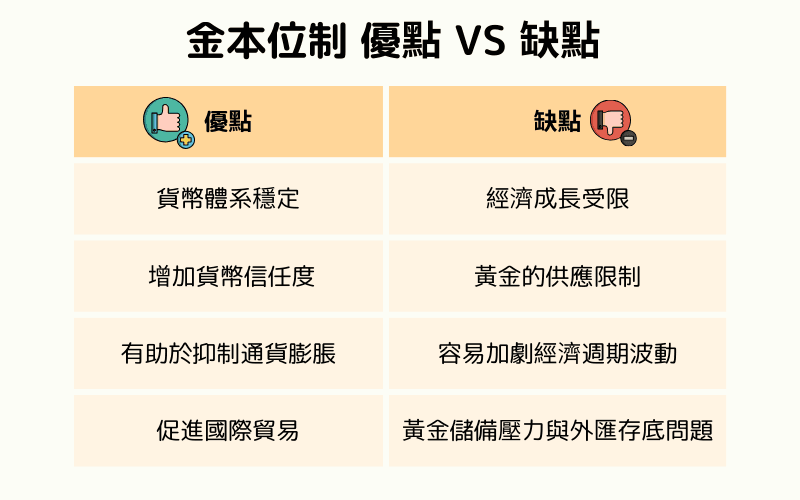

金本位制有以下主要的优点。

金本位制提供了货币体系的稳定性,因为货币的价值是由黄金支持的,而黄金的供应相对稳定。

延伸阅读:影响黄金价格的八大因素

金本位制增加了货币的信任度,因为每个国家的货币都与黄金有一定比例的兑换保证。

由于货币的供应量受到黄金储备量的限制,金本位制有助于防止通货膨胀。

金本位制简化了国际贸易,因为不同国家的货币可以透过固定的兑换比率相互交换,提高了交易的可预测性和稳定性。

金本位制在经济灵活性与危机应对方面存在局限:

金本位制可能限制了国家的经济成长,因为货币供应量受到黄金储备量的限制,而不是根据经济的实际需求来调整。

金本位制受到金的供应限制,如果金的供应不足或成长缓慢,可能会限制货币供应和经济成长。

当金本位制下的经济遭遇危机时,如金融危机或经济衰退,金本位制可能会加剧经济衰退的程度,因为它限制了政府采取应对措施的弹性。

在金本位制下,国家必须拥有足够的黄金储备来支持其货币价值,这可能导致外汇存底的问题,尤其是在金的供应受限的情况下。

金本位制在20世纪初展现出一定的局限性,尤其是在经济动荡时期。

随着全球经济大萧条的爆发和国际贸易的大幅缩减,金本位制下的货币政策的僵化成为了加剧经济危机的因素之一。

1929年,世界经济大萧条爆发,金本位制的缺陷被放大。

由于黄金供应的固定性限制了中央银行在货币供应上的灵活性,许多国家无法透过货币政策来刺激经济。

结果,许多国家选择脱离金本位制以恢复货币政策的自主性,开始采用更灵活的货币管理措施。

英国在1931年宣布放弃金本位制,随后美国和其他主要经济体也陆续放弃或调整了其金本位制政策。

美国在1933年禁止黄金私有并剥夺黄金兑换权,实际上结束了金本位制。

第二次世界大战后,1944年的布雷顿森林会议标志着金本位制的最终告别,建立了以美元为中心的国际货币体系,美元与黄金挂钩,其他货币则与美元挂钩。

这体系持续到1971年尼克森总统结束美元兑黄金的自由兑换。

金本位制曾是国际金融体系的基石,为19世纪和20世纪初的全球经济提供了极大的稳定性和预测性。

然而,它的固有限制在面对大规模经济危机时显露无遗,尤其是在全球经济大萧条期间。

金本位制的废弃为现代浮动汇率制度铺平了道路,这种制度提供了更大的货币政策弹性,能够更好地应对经济波动。

金本位制的历史经验教训表明,任何货币制度都必须能够适应不断变化的经济环境和挑战。

虽然金本位制不再是现代世界经济的一部分,但对国际经济关系和货币政策的深远影响仍然值得后世学习和反思。

延伸阅读: