以下公司已獲正式授權,可使用 Titan FX 品牌及商標營運: Titan FX Limited(註冊號碼 40313) 受萬那杜金融服務委員會(VFSC)監管。註冊地址:1st Floor Govant Building, 1276 Kumul Highway, Port Vila, Republic of Vanuatu。 Goliath Trading Limited(牌照號碼 SD138) 受塞席爾金融服務管理局(FSA)監管。註冊地址:IMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles。 Titan Markets(牌照號碼 GB20026097) 受模里西斯共和國金融服務委員會(FSC)監管。註冊地址:c/o Credentia International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritius。 Atlantic Markets Limited(註冊號碼 2080481) 受英屬維京群島金融服務委員會(FSC)監管。註冊地址:Trinity Chambers, PO Box 4301, Road Town, Tortola, British Virgin Islands。 Titan FX 總部地址:Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatu。 Titan FX 研究中心的宗旨僅在於提供資訊與教育內容,並非投資、法律、財務、稅務或任何形式的個人化建議。本網站所載之意見、預測及其他資訊,均不構成購買或出售金融商品之建議或招攬。 槓桿型產品(如差價合約 CFD)具有高度風險,並非所有投資人皆適合參與。在進行任何交易前,使用者應自行進行獨立研究,或諮詢合格專業人士。雖然我們致力於提供正確資訊,但不保證內容之完整性或適用性。使用者須自行承擔依賴本網站內容所造成的風險,Titan FX 對任何損失或損害不承擔責任。 本資訊僅適用於 Titan FX 交易合法的司法管轄區之居民。

金本位制是以金作為貨幣的價值標準的體系。始於1816年的英國,隨後在世界各國得到採用。

該制度根據各國持有的金量來決定貨幣的發行量,旨在建立世界共同的標準,以便使不同貨幣的國家之間的交易更加順暢。到了1930年代,大多數國家都廢除了金本位制。

本文將詳細解釋金本位制的優缺點、歷史和機制等內容。

金本位制(Gold Standard)是一種貨幣制度,其中貨幣的價值以國家持有的黃金量為基準,決定了貨幣的發行量和價值。

儘管黃金具有普遍的價值和接受度,但由於其稀缺性以及實際使用中的磨損,直接使用黃金作為交易媒介並不便捷。

因此,各國中央銀行會發行與其黃金儲備等值的紙幣和硬幣。

這種機制確保了紙幣可以在國家的中央銀行按照固定比率兌換成黃金,建立了一個全球通用的價值標準。

金本位制的目的是透過以黃金作為世界通用的信用擔保,維持國際收支平衡,並促進全球經濟的穩定。

在第二次世界大戰前,這一制度被廣泛採用。

下文整理了金本位制的重要時間線和關鍵事件,有助於讀者理解金本位制在全球經濟史上的作用和影響。

英國立法以黃金為英鎊唯一標準,開啟現代金本位制,奠定倫敦作為全球金融中心的地位。

隨著明治維新,日本在1897年採納金本位制,以促進經濟現代化並加強與西方國家的經濟聯繫。

第一次世界大戰導致歐洲多數國家為籌集戰爭資金,暫停金本位制,並限制黃金的民間持有和交易。

在一戰的全球經濟影響下,日本也禁止黃金出口,並實際上暫停了金本位制。

英國在1925年恢復金本位制,試圖恢復倫敦作為世界金融中心的地位,但由於經濟壓力和過高的金價定位,導致經濟進一步蕭條。

大蕭條導致全球經濟崩潰,各國逐漸在1930年代初放棄金本位制,以尋求更大的貨幣政策彈性。

第二次世界大戰後,各國在美國布雷頓森林簽訂協議,確立了固定匯率制度,美元與黃金直接掛鉤,其他貨幣則與美元掛鉤。

尼克森總統宣布美元不再與黃金兌換,結束了布雷頓森林體系,標誌著金本位制的最終結束,世界主要貨幣轉向浮動匯率制度。

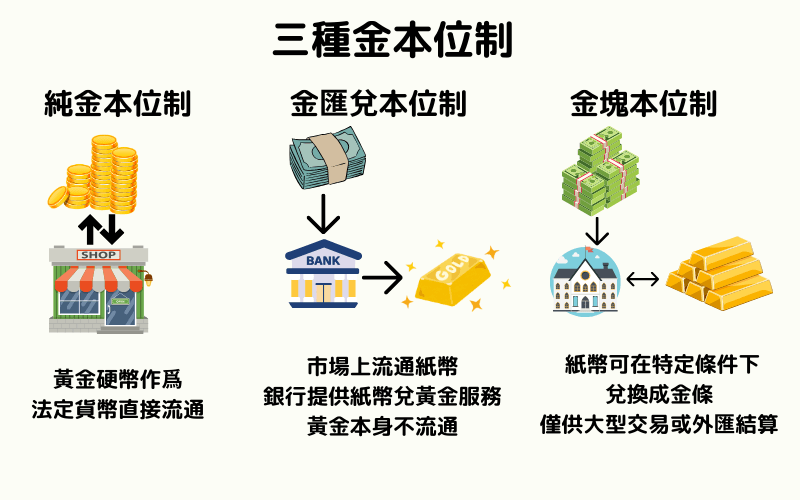

金本位制的機制可以分為三種主要類型:純金本位制、金匯兌本位制和金塊本位制。

這三種金本位制各有特點,它們在不同的歷史時期根據經濟環境和政策需要被採用,以維護貨幣的穩定性和增強經濟的可預測性。

在純金本位制下,黃金硬幣作為法定貨幣直接流通使用。

政府設定固定的黃金含量標準,鑄造並發行黃金硬幣,這些硬幣直接在市場上流通作為支付手段。 貨幣的價值直接由其所含黃金的量決定。

這種制度的優點是其簡單和透明,但缺點是需要大量的黃金儲備來支持貨幣發行和流通,並且容易受到黃金市場波動的影響。

金匯兌本位制是一種較為靈活的金本位制形式。

在這種制度下,黃金本身不直接作為流通貨幣,而是由政府或中央銀行發行的紙幣充當貨幣。

這些紙幣可以按照固定的匯率兌換成黃金,但黃金本身通常不在市民之間流通。

這種制度減少了實際黃金流通的需求,同時允許政府更靈活地管理貨幣供應。

英國在1914年至1931年間採用的就是這種制度。

金塊本位制是英國等國在20世紀初實行過的一種金本位制形式。

在這種制度下,貨幣與黃金之間的兌換不是透過金幣,而是透過大塊黃金(金條)。

公眾可以持有紙幣,並且可以在某些限制條件下,如達到一定數量的紙幣,將其在官方指定的地點兌換成金條。

這種方式限制了黃金作為日常交易媒介的使用,主要用於大筆交易和國際結算。

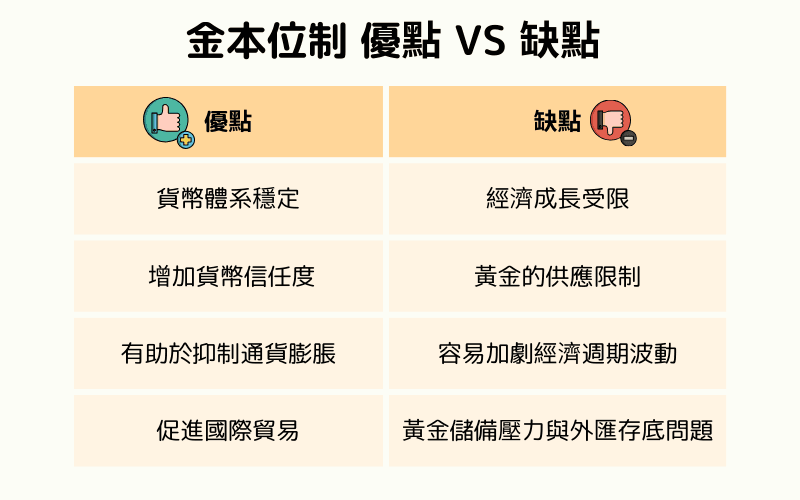

金本位制有以下主要的優點。

金本位制提供了貨幣體系的穩定性,因為貨幣的價值是由黃金支持的,而黃金的供應相對穩定。

延伸閲讀:影響黃金價格的八大因素

金本位制增加了貨幣的信任度,因為每個國家的貨幣都與黃金有一定比例的兌換保證。

由於貨幣的供應量受到黃金儲備量的限制,金本位制有助於防止通貨膨脹。

金本位制簡化了國際貿易,因為不同國家的貨幣可以透過固定的兌換比率相互交換,提高了交易的可預測性和穩定性。

金本位制在經濟靈活性與危機應對方面存在局限:

金本位制可能限制了國家的經濟成長,因為貨幣供應量受到黃金儲備量的限制,而不是根據經濟的實際需求來調整。

金本位制受到金的供應限制,如果金的供應不足或成長緩慢,可能會限制貨幣供應和經濟成長。

當金本位制下的經濟遭遇危機時,如金融危機或經濟衰退,金本位制可能會加劇經濟衰退的程度,因為它限制了政府採取應對措施的彈性。

在金本位制下,國家必須擁有足夠的黃金儲備來支持其貨幣價值,這可能導致外匯存底的問題,尤其是在金的供應受限的情況下。

金本位制在20世紀初展現出一定的局限性,尤其是在經濟動盪時期。

隨著全球經濟大蕭條的爆發和國際貿易的大幅縮減,金本位制下的貨幣政策的僵化成為了加劇經濟危機的因素之一。

1929年,世界經濟大蕭條爆發,金本位制的缺陷被放大。

由於黃金供應的固定性限制了中央銀行在貨幣供應上的靈活性,許多國家無法透過貨幣政策來刺激經濟。

結果,許多國家選擇脫離金本位制以恢復貨幣政策的自主性,開始採用更靈活的貨幣管理措施。

英國在1931年宣布放棄金本位制,隨後美國和其他主要經濟體也陸續放棄或調整了其金本位制政策。

美國在1933年禁止黃金私有並剝奪黃金兌換權,實際上結束了金本位制。

第二次世界大戰後,1944年的布雷頓森林會議標誌著金本位制的最終告別,建立了以美元為中心的國際貨幣體系,美元與黃金掛鉤,其他貨幣則與美元掛鉤。

這體系持續到1971年尼克森總統結束美元兌黃金的自由兌換。

金本位制曾是國際金融體系的基石,為19世紀和20世紀初的全球經濟提供了極大的穩定性和預測性。

然而,它的固有限制在面對大規模經濟危機時顯露無遺,尤其是在全球經濟大蕭條期間。

金本位制的廢棄為現代浮動匯率制度鋪平了道路,這種制度提供了更大的貨幣政策彈性,能夠更好地應對經濟波動。

金本位制的歷史經驗教訓表明,任何貨幣制度都必須能夠適應不斷變化的經濟環境和挑戰。

雖然金本位制不再是現代世界經濟的一部分,但對國際經濟關係和貨幣政策的深遠影響仍然值得後世學習和反思。

延伸閲讀: