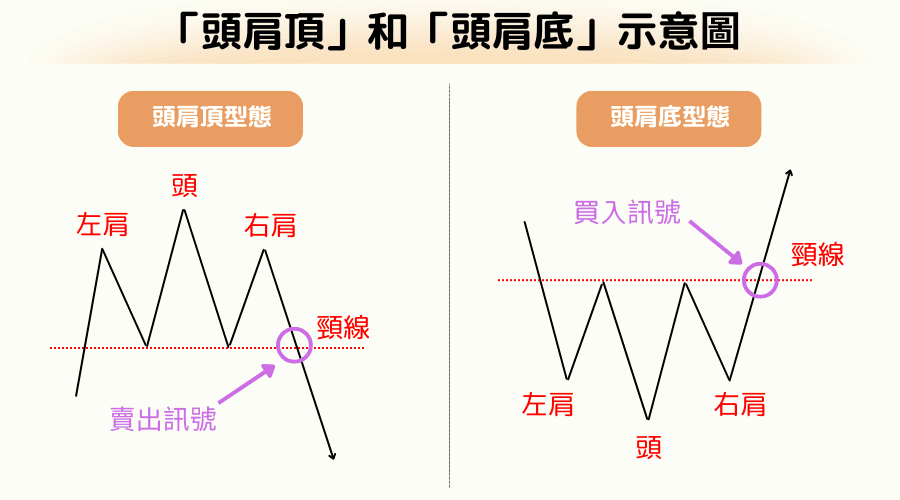

头肩顶和头肩底反转型态的特征、突破点和交易策略

头肩顶(Head and Shoulders Top)与头肩底(Head and Shoulders Bottom) 是技术分析中最经典且最具信赖度的反转型态之一,广泛应用于股票、外汇及期货等金融市场。

尽管这些型态的辨识相对不易,但一旦形成,其反转讯号通常具有高度可靠性,为交易者提供了极具价值的进出场依据。

透过及早辨识头肩型态的出现,交易者能在趋势反转的初期作出更精准的操作判断,掌握潜在的关键转折点。

本文将深入解析头肩顶与头肩底的结构特征、形成条件与实务应用策略,协助读者有效运用这一强大工具于实际交易中。

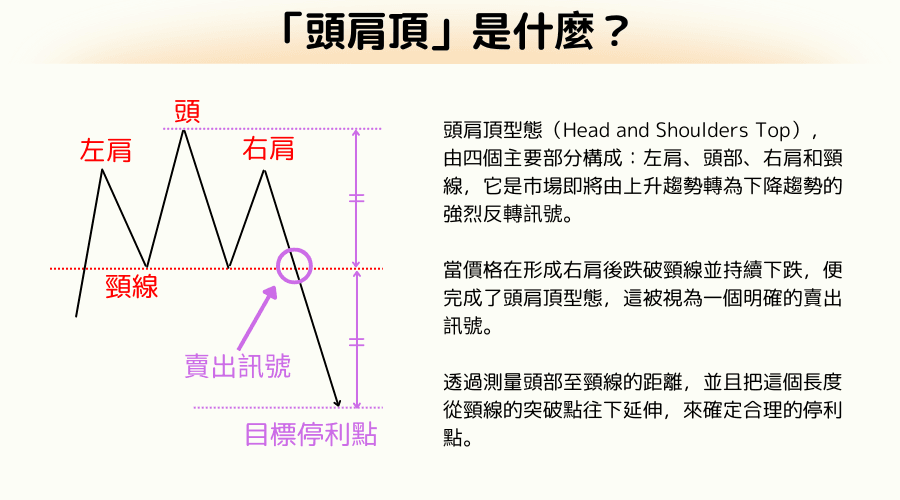

头肩顶(Head and Shoulders Top)型态是什么?

头肩顶型态,由四个主要部分构成:左肩、头部、右肩和颈线,它是市场即将由上升趋势转为下降趋势的强烈反转讯号。

左肩(Left Shoulder):

这是型态的开始阶段,特点是价格先是上升然后下降。

在这一阶段,市场经历了一次短期的价格上涨后迎来下跌,初步形成左肩的外观。

通常,这个时期的交易量会相对较大。

头部(Head):

继左肩之后,价格再度攀升,这次上涨超越了左肩的高点,创下更高的峰值,然后价格开始下跌,形成了头部。

这一波段中价格达到最高点,但伴随著成交量的逐步降低,形成价量背离的情况,即使价格达到新高,成交量却不支持这一上涨。

右肩(Right Shoulder):

头部形成后,价格再次尝试上涨并随后反转形成右肩,但这次的最高点不会超过头部的峰值。

右肩的形成标志着价格上涨动能的进一步衰减,而且其成交量通常会比左肩和头部更低。

颈线(Neckline):

将左肩、头部和右肩的低点连线所形成的就是颈线。

当价格在形成右肩后跌破颈线并持续下跌,便完成了头肩顶型态,这被视为一个明确的卖出讯号。

有时价格会在跌破颈线后短暂回升至颈线附近,但往往难以再度突破颈线。

需要注意的是,颈线可能呈水平或倾斜,且价格突破颈线后未必会立即持续下跌。

如果价格在跌破颈线后反而大幅上涨,回到颈线之上,则可能表示这一下跌突破是一次假突破,此时头肩顶型态未能成立,需要对型态的各个部分及颈线重新进行定义和分析。

透过测量头部至颈线的距离,并且把这个长度从颈线的突破点往下延伸,来确定合理的停利点。

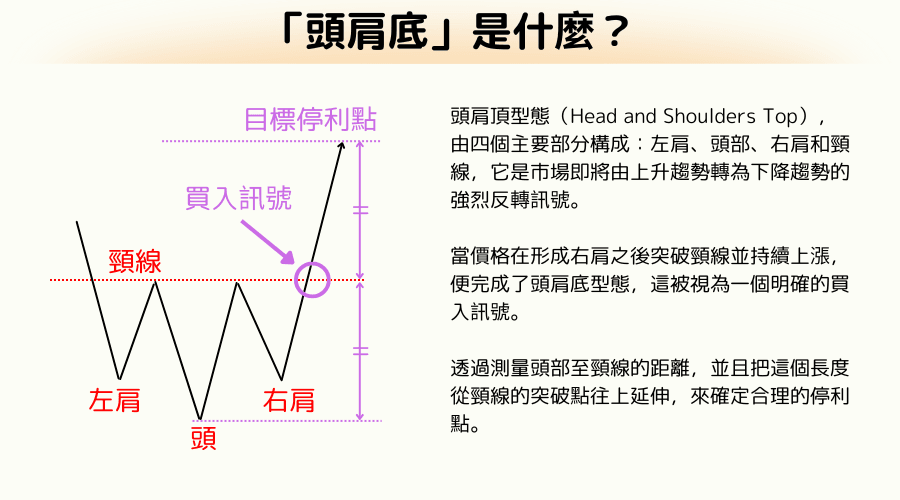

头肩底(Head and Shoulders Bottom)型态是什么?

头肩底型态,由四个主要部分构成:左肩、头部、右肩和颈线,它是市场即将由下降趋势转为上升趋势的强烈反转讯号。

左肩(Left Shoulder):

这是型态的启始阶段,其特点是价格先下降然后反弹。

市场在这一阶段经历一次短暂的下跌后出现反转,开始形成左肩的轮廓。

这个时期的交易量往往较大。

头部(Head):

紧接着左肩之后,价格进一步下跌,超过左肩的低点,形成更低的谷底,然后价格开始反弹形成头部。

这个阶段中价格触及最低点,但伴随成交量的逐步减少,即价格创新低时,成交量反而不足以支持这一下跌。

右肩(Right Shoulder):

在头部形成之后,价格再次尝试下跌并随后反弹形成右肩,但这次的最低点不会超过头部的谷底。

右肩的出现预示着下跌动能的进一步衰竭,且其交易量通常会比左肩和头部还要低。

颈线(Neckline):

将左肩、头部和右肩的高点连线所得到的就是颈线。

当价格在形成右肩之后突破颈线并持续上涨,便完成了头肩底型态,这被视为一个明确的买入讯号。

有时候,价格可能会在突破颈线后短暂回落至颈线附近,但往往难以再次下跌至颈线以下。

需要注意的是,颈线可能是水平的或倾斜的,且价格突破颈线后未必会立即持续上涨。

如果价格在突破颈线后反而大幅下跌,回到颈线以下,则可能表示这一上升突破是一次假突破,此时头肩底型态未能成立,需要对型态的各个部分及颈线重新进行定义和分析。

透过测量头部至颈线的距离,并且把这个长度从颈线的突破点往上延伸,来确定合理的停利点。

总结

在本文中,我们详细探讨了头肩顶和头肩底这两种关键的市场反转型态,以及如何有效识别和利用这些型态来预测市场趋势的变化。以下是对这些型态及其应用的总结:

1.型态识别:

头肩顶和头肩底通过特定的价格形态(左肩、头部、右肩)和颈线的突破来预示市场趋势的反转。

2.突破确认:

真正的突破需要价格明显穿越颈线并持续在该方向移动,同时伴随成交量的增加来提供支持。

3.目标价格设定:

透过测量头部至颈线的距离,并将此距离从突破点沿预期方向应用,来确定合理的目标价格或停利点。

4.综合分析:

结合其他技术指标和市场因素进行全面分析,以增强交易决策的准确性和可靠性。