三山(Three Mountains)型态是什么?图文解读三重顶和三重底型态

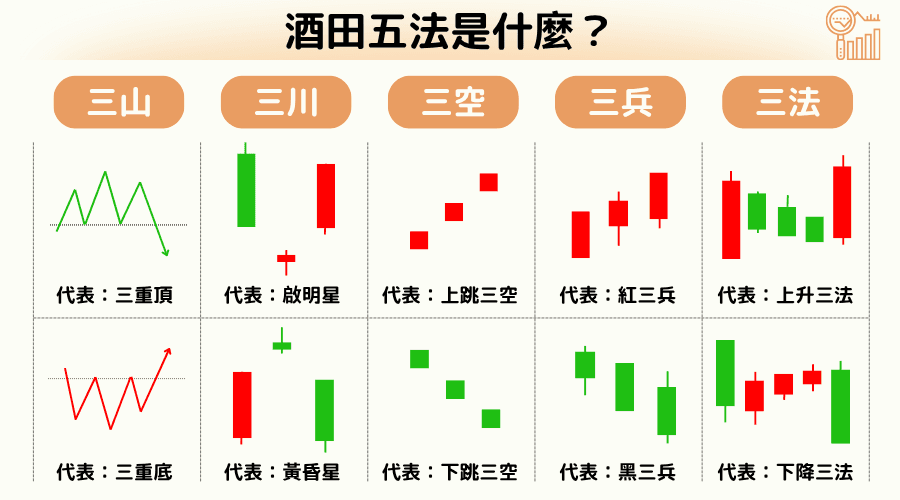

酒田五法,作为一套源自日本的传统技术分析方法,其历史可追溯至18世纪的稻米交易市场。由本间宗久等交易大师发展,这套方法至今仍被全球交易者广泛应用,用以理解和预测市场趋势。

其中,三山(Three Mountains)作为酒田五法的重要组成部分,特别关注市场顶部和底部的型态,为识别趋势即将反转提供了重要讯号。

本文将深入探讨三山型态的定义、市场意义及其在现代金融市场的应用。

三山(Three Mountains)的基础

「三山(Three Mountains)」是指在市场出现大顶部或大底部并随之大反转时常见的蜡烛图型态,其中「三重顶(三尊头)」、「三重底(倒三尊)」和「三山」最有名。

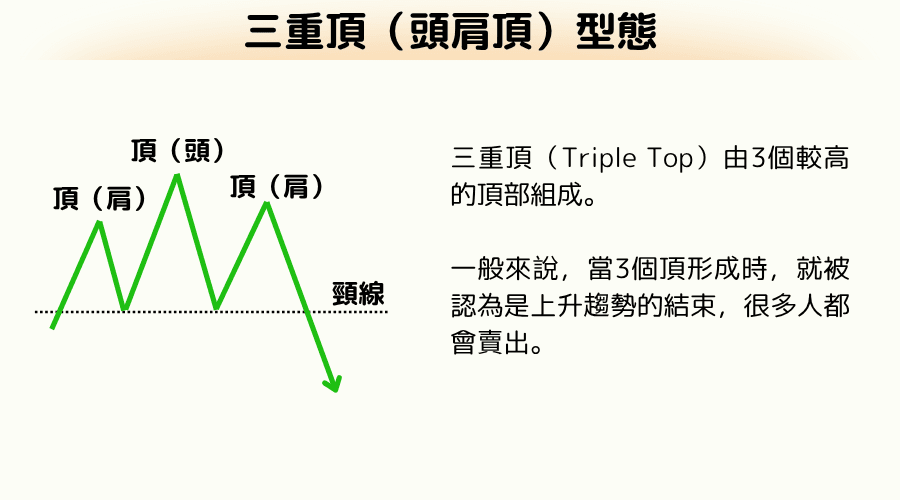

三重顶部出现在上升趋势的顶部区域,市场在达到三次高点后转为下跌趋势。三尊的命名来自佛像的排列,意指三座山中,中间的山峰最高,型态象征这种排列。

这种型态在国际上也被称为「头肩顶」(Head & Shoulders Top),作为市场大反转的前兆受到广泛关注。

如果三尊顶部的中间并不是最高点,则称之为「三山」。

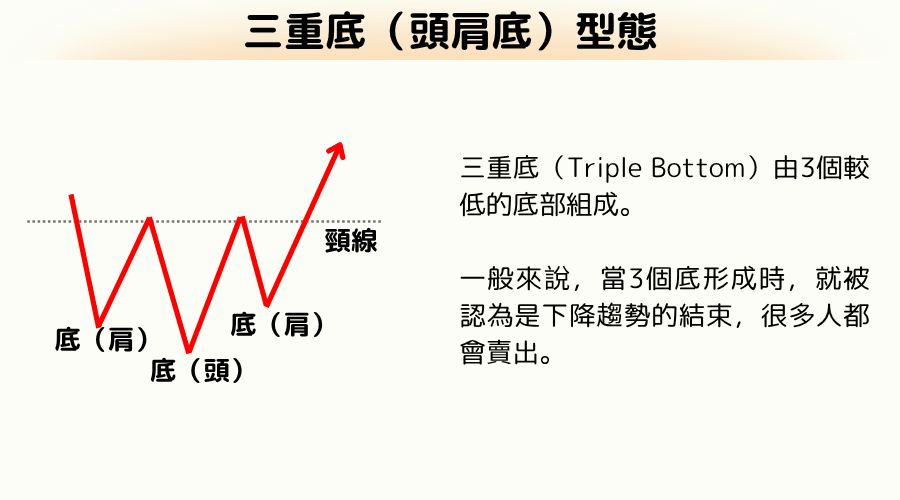

而三尊顶部的倒置形状被称为「三重底(倒三尊),国际上也被称为「头肩底」(Head & Shoulders Bottom),是市场触及大底部的讯号。

三重顶与三重底绘制和查看方法

三重顶和三重底是K线(蜡烛图)中常见的反转型态,这些型态在股价水平类似的顶点或底点出现3次时形成,并且每个顶部或底部之间相隔一定距离,表明市场在每次达到顶点或底点后都经历了一段时间的整理。

三重顶(头肩顶)型态

三重底(头肩底)

三重顶(Triple Top)由三个较高的顶部组成;而三重底(Triple Bottom)由三个较低的底部组成。

这可以看作是头肩顶或头肩底型态的变形,肩部价格与头部价格类似。

颈线的绘制方法:

颈线(Neckline)是技术分析中用来辨识某些图形型态(如头肩顶、头肩底等)的一个重要概念。

它是透过连接图形中关键点(通常是反转模式中的低点或高点)形成的直线,用来确认图形模式的完成和预示未来的价格走势。

颈线的绘制方法与头肩型态相同。连接左侧底部与右侧底部(对于三重顶)或左侧顶部与右侧顶部(对于三重底)的点,延伸此连线即形成颈线。

三重顶与三重底特征

三重顶和三重底是技术分析中常见的图表型态,代表市场在达到一定的价格水平后对继续该趋势的不确定性。

这两种型态透过特定的顶部和底部结构,向交易者提供了即将到来的趋势反转的讯号。

以下是这两种型态在股票交易中常见的特征总结。

| 特征 | 三重顶 | 三重底 |

|---|---|---|

| 间隔与时间 | 顶点与顶点之间的距离和时间不必完全相等 | 底点与底点之间的距离和时间不必完全相等 |

| 价格相似性 | 三个顶点的价格不需要完全相同,但通常会非常接近。 | 三个底点的价格不需要完全相同,但通常会非常接近。 |

| 成交量 | 第3个顶点形成时,成交量往往较低,显示买方动能减弱。当价格跌破颈线时,如果伴随著成交量的增加,则下跌趋势得到确认。 | 当第3个底点形成时,若股价开始上升且成交量大幅增加,这表示卖方动能减弱,买方开始控制市场。当价格突破颈线且伴随著成交量的增加时,上升趋势得到确认。 |

三重顶与三重底注意点

通常在三重顶(或三重底)型态完全形成之后,即股价成功突破颈线之前,投资者应保持谨慎,避免急于进行买入或卖出操作。 原因如下:

1.反转讯号未完全成熟:

在股价未明确跌破或向上突破颈线之前,反转的讯号尚未完全成熟。

此时的市场状态可能仍处于不确定性中,预期的趋势反转尚未得到充分的市场验证。

2.主力行为:

在三重顶(底)型态完全确认之前,市场主力及交易者可能仍在进行最后的调整。

他们可能尚未完全抛出持有的大部分股票(在三重顶情况下),或者还未买入足够的股票(在三重底情况下),期望透过进一步的价格整理来达到最佳的持仓状态。

3.买入或卖出时机:

只有在三重顶(底)型态完全形成并且股价明确突破颈线之后,才表示反转趋势已经得到市场的确认,此时才是进行买入(对于三重底)或卖 出(对于三重顶)的合适时机。

突破颈线的动作是一个明确的市场讯号,表明趋势已经改变了,为投资者提供了更明确的操作依据。