跳空缺口是什么? 4大类型的识别方法与市场解读

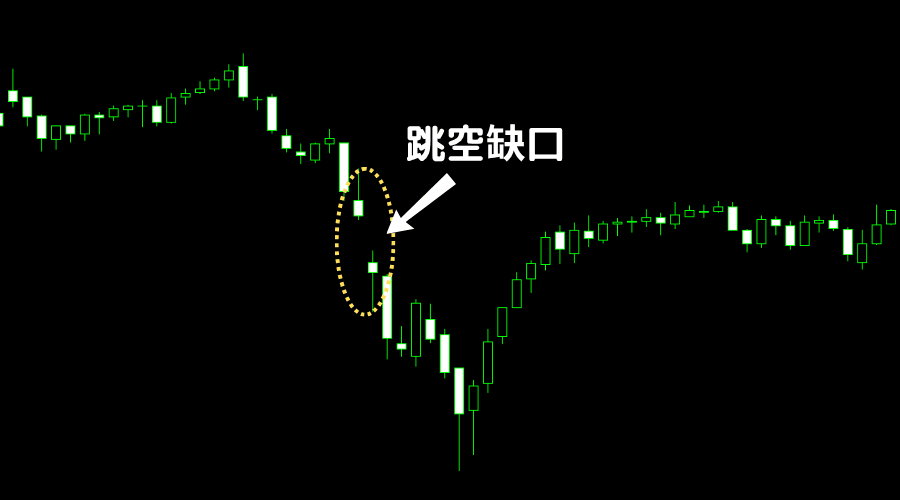

在股票、外汇等金融市场中,当两个交易时段之间的开盘价与前一交易时段的收盘价出现明显差距,且中间未有任何成交,即形成所谓的「跳空缺口(Gap)」现象。

这种现象在K线图(又称蜡烛图)上呈现为一段显眼的空白区域,清晰反映出市场价格的剧烈变动。跳空缺口不仅是技术分析中不可忽视的重要型态,更常被视为市场情绪突然转变,或对重大事件迅速反应的明确讯号。

1. 跳空缺口是什么?

「跳空缺口(Gap)」,又称为「跳空窗口」或简称「跳空」,是指在 K 线图上出现的一段显著价格空白区域,常见于连续两个交易时段之间的开盘与收盘价格不连接的情况。 这种现象代表市场价格在无交易成交的情况下,发生了剧烈跳跃,反映出买方或卖方在短时间内占据明显优势,导致价格直接跳过某个价位区间。

跳空缺口通常与重大市场讯息有关,例如经济数据公布、公司财报、央行政策变动或突发的政治、地缘风险事件等,这些因素会迅速改变市场情绪与资产定价。 对交易者而言,跳空不仅揭示了当下市场情绪的剧烈波动,更常被视为预测未来趋势转折或延续的重要技术讯号,因此在技术分析中具有高度参考价值。

2. 跳空缺口何时出现?

跳空缺口的出现,通常与市场的交易机制与外部事件密切相关,根据市场类型的不同,出现的频率与时机也有所差异。

外汇市场中的跳空现象

外汇市场为全球性几乎 24 小时运作的市场,像是美元/日圆(USD/JPY)、欧元/美元(EUR/USD)等主要货币对,因为拥有极高的流动性与连续的报价机制,较少发生明显的跳空缺口。

然而,在周末市场休市期间若发生重大事件,例如央行政策突变、突发性地缘政治风险或经济数据意外公布,便可能导致周一开盘时产生跳空,因为市场累积的未成交订单在开盘瞬间集中反映于价格上。

此外,一些流动性较低的货币对(如美元/土耳其里拉 USD/TRY、美元/南非兰特 USD/ZAR)对消息的敏感度更高,因此跳空现象也相对更常见。

股票市场中的跳空现象

相较于外汇市场,股票市场的交易时段较为有限,仅于交易日的特定时间内开盘与收盘,这种「非连续交易」特性,使跳空现象更加频繁。

任何在收盘后至次日开盘前发生的公司财报、公布讯息或总体经济事件,都可能导致隔日开盘价与前一日收盘价之间出现明显差距,形成跳空缺口。

藉由观察个股或指数图表中的跳空位置与幅度,投资者能洞察市场对消息的情绪反应,进而作为判断短线趋势或规划交易策略的依据。

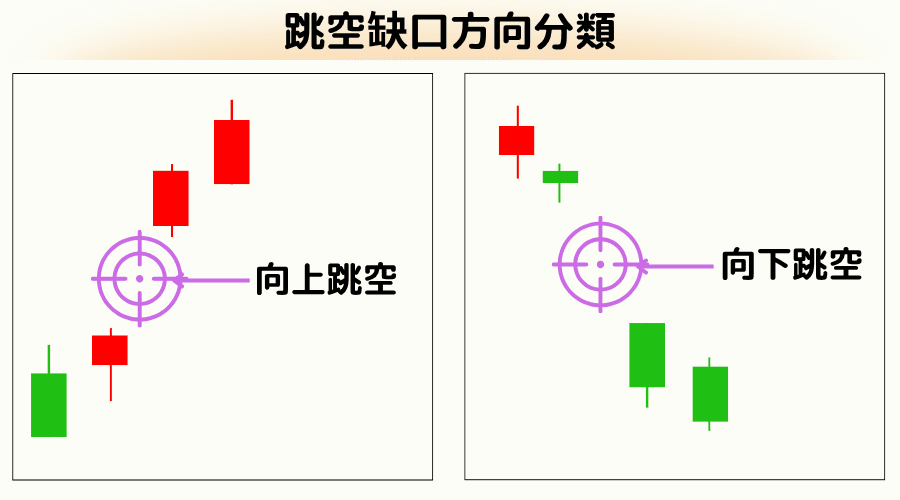

3. 跳空缺口根据出现方向分类

跳空缺口(窗口)的出现方向可分为以下两种:向上跳空(Gap Up)和向下跳空(Gap Down)。

- ·向上跳空(Gap Up),显示价格向上的突破。

- ·向下跳空(Gap Down),显示价格向下的突破。

跳空的形成虽然可能由多种因素引起,但通常是由于「急剧的多空订单的差异导致的价格变动」,使得价格出现飞跃式的变化,从而容易形成跳空缺口。

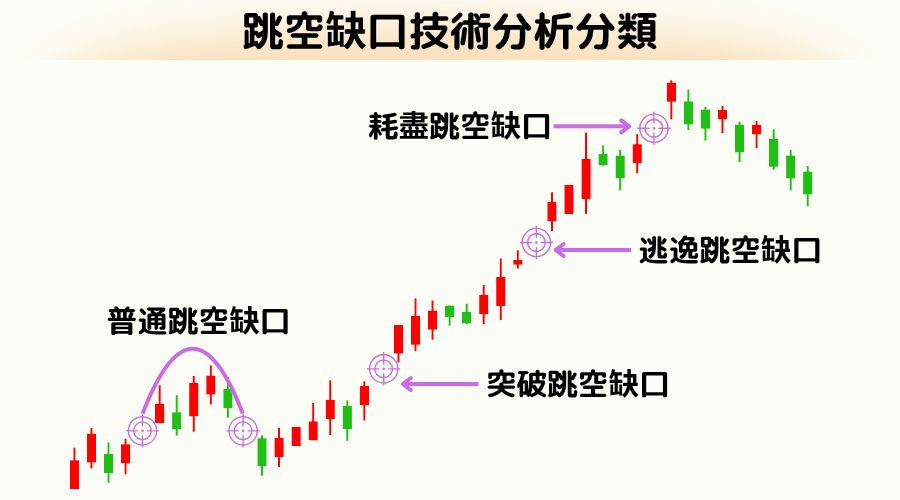

4. 跳空缺口的技术分析分类

在技术分析中,跳空缺口(Gap)可根据其出现位置与市场行为,细分为几种类型。不同类型的跳空代表不同的市场心理与趋势阶段,对交易策略有重要参考价值。

以下为四大常见跳空缺口的分类与说明:

- 分类1:普通跳空缺口(Common Gap)

- 分类2:突破跳空缺口(Breakaway Gap)

- 分类3:逃逸跳空缺口(Runaway Gap)

- 分类4:耗尽跳空缺口(Exhaustion Gap)

分类1. 普通跳空缺口(Common Gap)

普通跳空缺口通常出现在没有重大新闻或趋势变化的情况下,多数属于市场的短期波动或流动性不均所导致。

这类跳空没有趋势指示性,常发生在盘整区间中,且容易被后续价格迅速填补,因此技术分析上的参考价值较低。

分类2. 突破跳空缺口(Breakaway Gap)

突破跳空缺口发生于价格突破关键支撑或阻力位之际,通常出现在盘整区间的末端,是趋势启动的重要讯号。

这种缺口不易被回补,因为它反映了市场情绪的剧烈转变,标志着新的价格趋势即将展开,常被交易者视为积极的进场时机。

分类3. 逃逸跳空缺口(Runaway Gap)

逃逸跳空缺口,又称为加速跳空缺口(Measuring Gap),通常出现在一波趋势进行的中段,代表市场情绪持续高涨、趋势进一步强化。

这类跳空反映市场动能正在增强,是趋势延续的强烈讯号,可作为目标价测量的依据。

分类 4. 耗尽跳空缺口(Exhaustion Gap)

耗尽跳空缺口,又称为竭尽跳空,发生于一段趋势的尾端,通常出现于价格急速拉伸或杀跌之后,显示市场动能即将衰竭。

这类跳空缺口常伴随成交量剧增,是趋势即将反转或大幅修正的警讯。出现后不久,市场往往会出现明显的价格反向移动,需格外留意风险。

5. 常见问答

Q1:跳空缺口一定会被回补吗?

不一定。普通跳空缺口(Common Gap)较容易被回补,因为它们多半缺乏明确的趋势支撑。

但突破跳空、逃逸跳空等趋势型跳空,则可能长时间不被回补,甚至成为趋势延续的确认讯号。

Q2:跳空缺口可以单独用来做交易判断吗?

不建议单独依赖跳空缺口进行交易决策。

虽然它们提供重要的市场情绪线索,但建议搭配技术指标(如成交量、移动平均线)、支撑阻力区分析,或结合K线型态,来提高准确率与风险控制效果。

Q3:在外汇市场,哪个时段最容易出现跳空?

最常见的跳空发生在周一开盘时段。

由于周末市场休市,若期间有重大消息(如地缘政治、央行决策),就可能在周一开盘造成价格跳空。

流动性较低的货币对(如 USD/TRY)更容易发生这种情况。

6. 总结

跳空缺口是技术分析中极具参考价值的型态,透过观察价格图表中出现的价格空白区域,交易者能掌握市场情绪的转变与潜在趋势的启动或结束。

无论是普通跳空、突破跳空、逃逸跳空或耗尽跳空,各种类型都能为交易策略提供不同的讯号依据。若能结合其他技术工具与基本面分析使用,将更有助于提升判断准确性与风险控管能力。