以下公司已獲正式授權,可使用 Titan FX 品牌及商標營運: Titan FX Limited(註冊號碼 40313) 受萬那杜金融服務委員會(VFSC)監管。註冊地址:1st Floor Govant Building, 1276 Kumul Highway, Port Vila, Republic of Vanuatu。 Goliath Trading Limited(牌照號碼 SD138) 受塞席爾金融服務管理局(FSA)監管。註冊地址:IMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles。 Titan Markets(牌照號碼 GB20026097) 受模里西斯共和國金融服務委員會(FSC)監管。註冊地址:c/o Credentia International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritius。 Atlantic Markets Limited(註冊號碼 2080481) 受英屬維京群島金融服務委員會(FSC)監管。註冊地址:Trinity Chambers, PO Box 4301, Road Town, Tortola, British Virgin Islands。 Titan FX 總部地址:Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatu。 Titan FX 研究中心的宗旨僅在於提供資訊與教育內容,並非投資、法律、財務、稅務或任何形式的個人化建議。本網站所載之意見、預測及其他資訊,均不構成購買或出售金融商品之建議或招攬。 槓桿型產品(如差價合約 CFD)具有高度風險,並非所有投資人皆適合參與。在進行任何交易前,使用者應自行進行獨立研究,或諮詢合格專業人士。雖然我們致力於提供正確資訊,但不保證內容之完整性或適用性。使用者須自行承擔依賴本網站內容所造成的風險,Titan FX 對任何損失或損害不承擔責任。 本資訊僅適用於 Titan FX 交易合法的司法管轄區之居民。

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

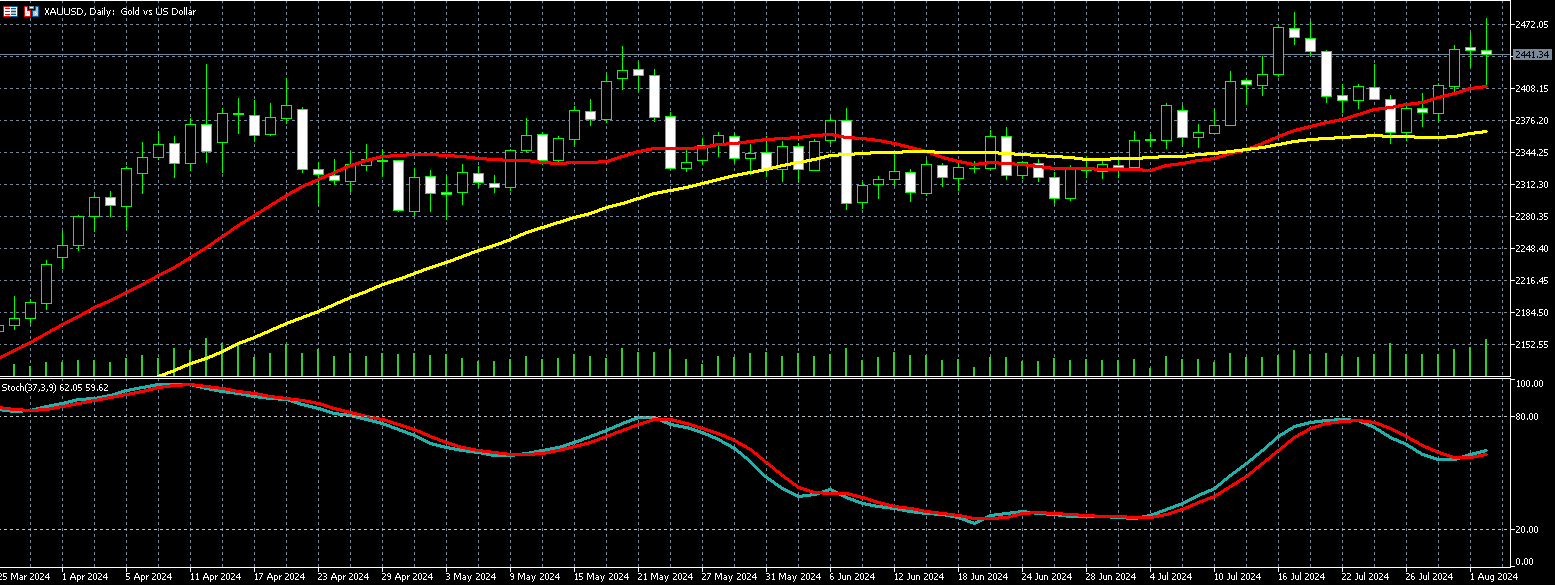

| 黃金 | 2,441.34 | -0.20% |

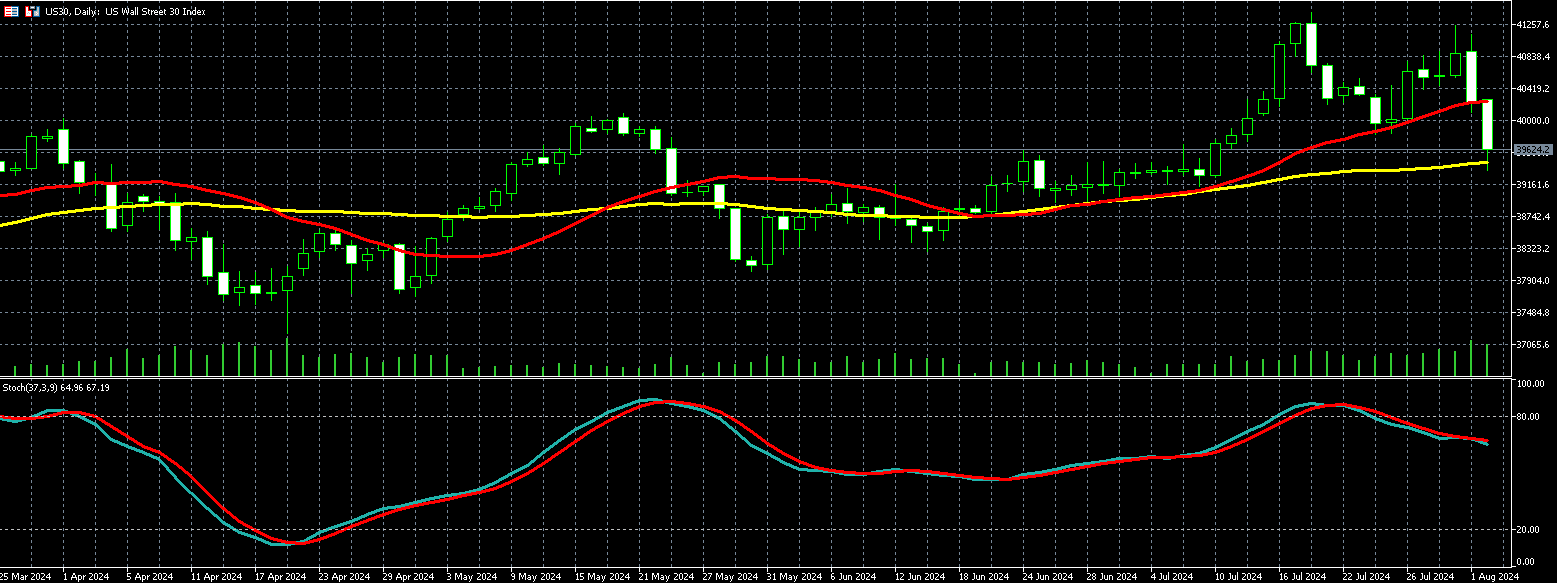

| 道瓊 | 39,624.20 | -1.53% |

| 標普500 | 5,328.90 | -1.99% |

| 那斯達克100 | 18,387.70 | -2.34% |

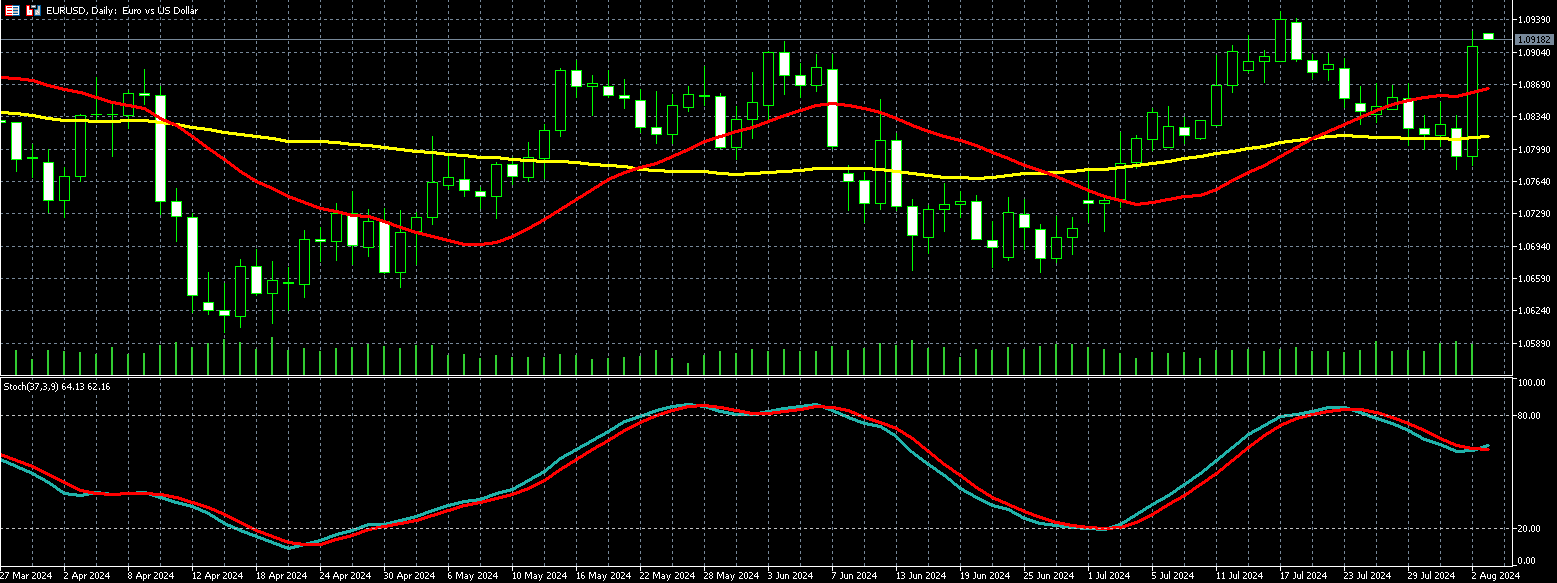

| 歐元兌美元 | 1.09206 | 1.20% |

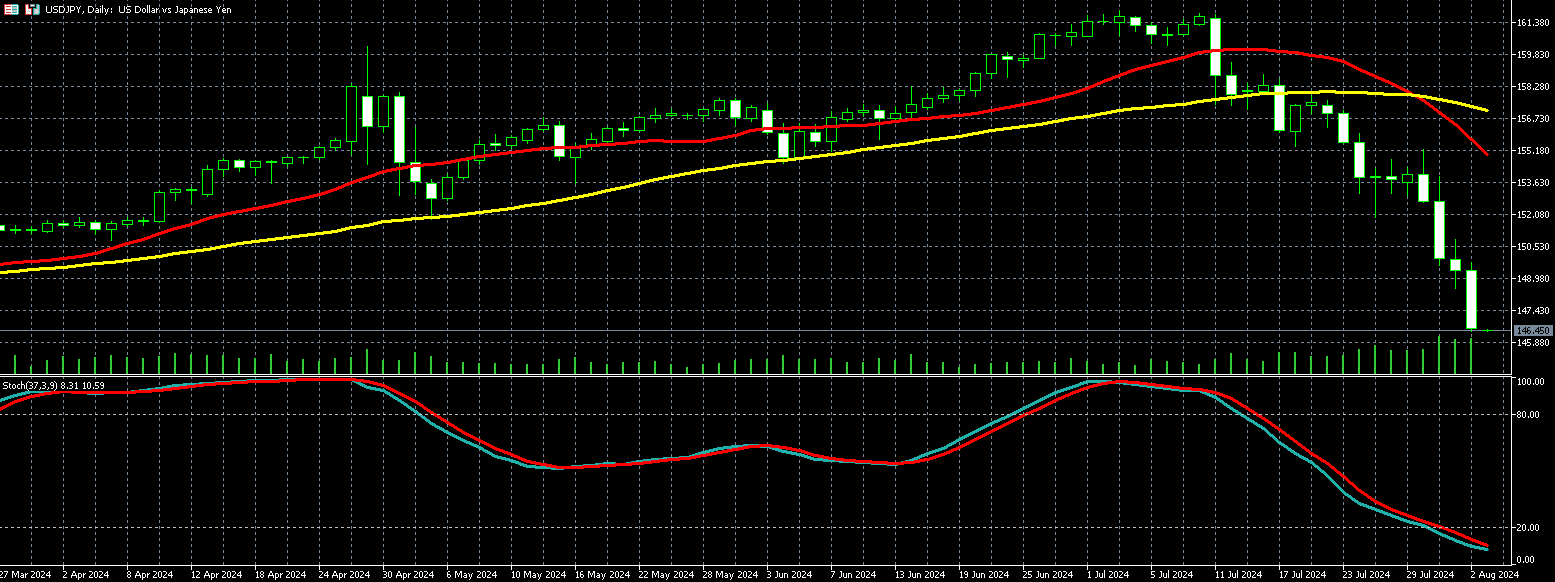

| 美元兌日圓 | 146.57 | -1.86% |

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 黃金 | 2,441.34 | -0.20% |

黃金價格週五 (2 日) 回落,此前在美國就業數據弱於預期而提振降息希望的推動下,金價盤中一度上漲超過 1%,之後出現獲利回吐。

週五 (2日) 8 月交割的黃金期貨價格下跌 0.2%,至每盎司 2,441.34 美元。

不過,本週黃金仍上漲了 1.8%。中東緊張局勢引發的避險需求上升,以及市場對聯準會 (Fed) 降息的預期,使得貴金屬對投資人更具吸引力。

分析師表示,「在這個水平,確實預計黃金價格會有回調和一些獲利了結,但從基本面來看,上行潛力遠超過下行風險。」

同時,美國 10 年期公債殖利率降至去年 12 月以來的最低點,美元也下跌至自 3 月以來最低,因數據顯示 7 月美國非農新增就業不及經濟學家預期,而失業率上升至 4.3%。

該數據發布之前,聯準會主席鮑爾 (Jerome Powell) 週三表示,如果美國經濟按照預期路徑發展,最快可能在 9 月降息。

黃金傳統上被視為對地緣政治和經濟風險的避險工具,而較低的利率會降低持有該資產的機會成本。

市場分析,從利率期貨的訂價看,現在計入 9 月 FOMC 會議降息 50 個基點的可能性已超過 70%。

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 道瓊 | 39,624.20 | -1.53% |

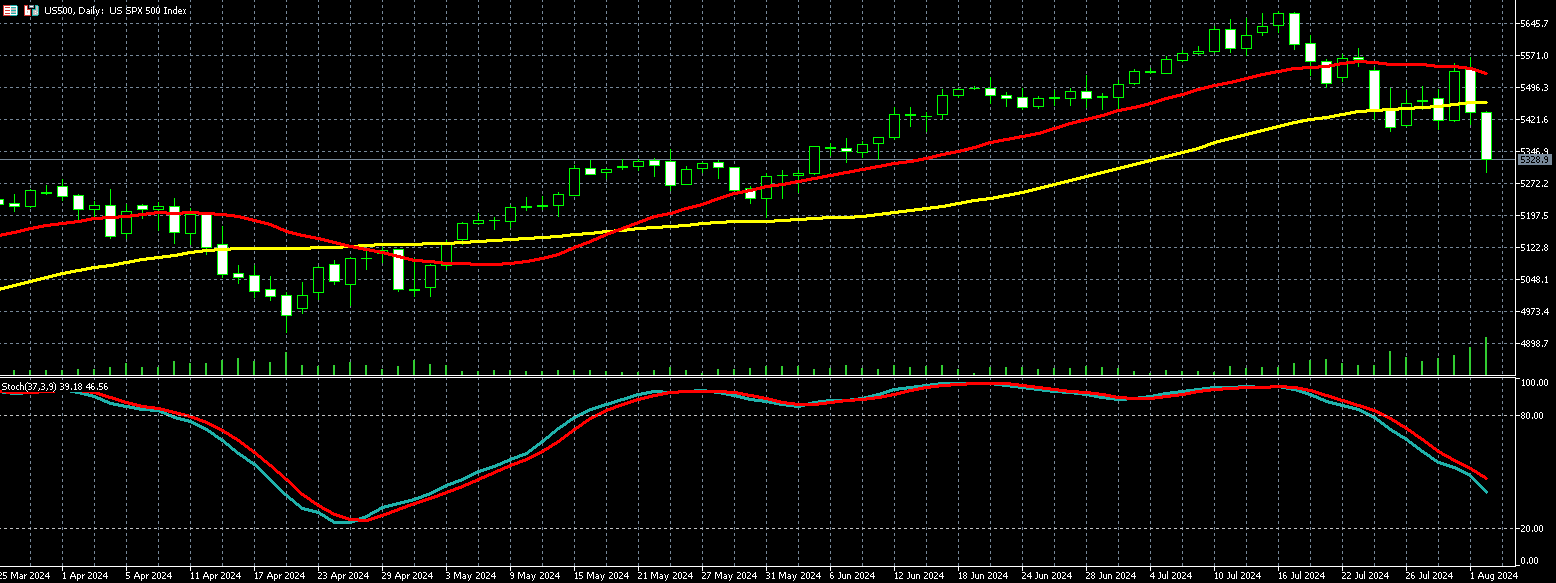

| 標普500 | 5,328.90 | -1.99% |

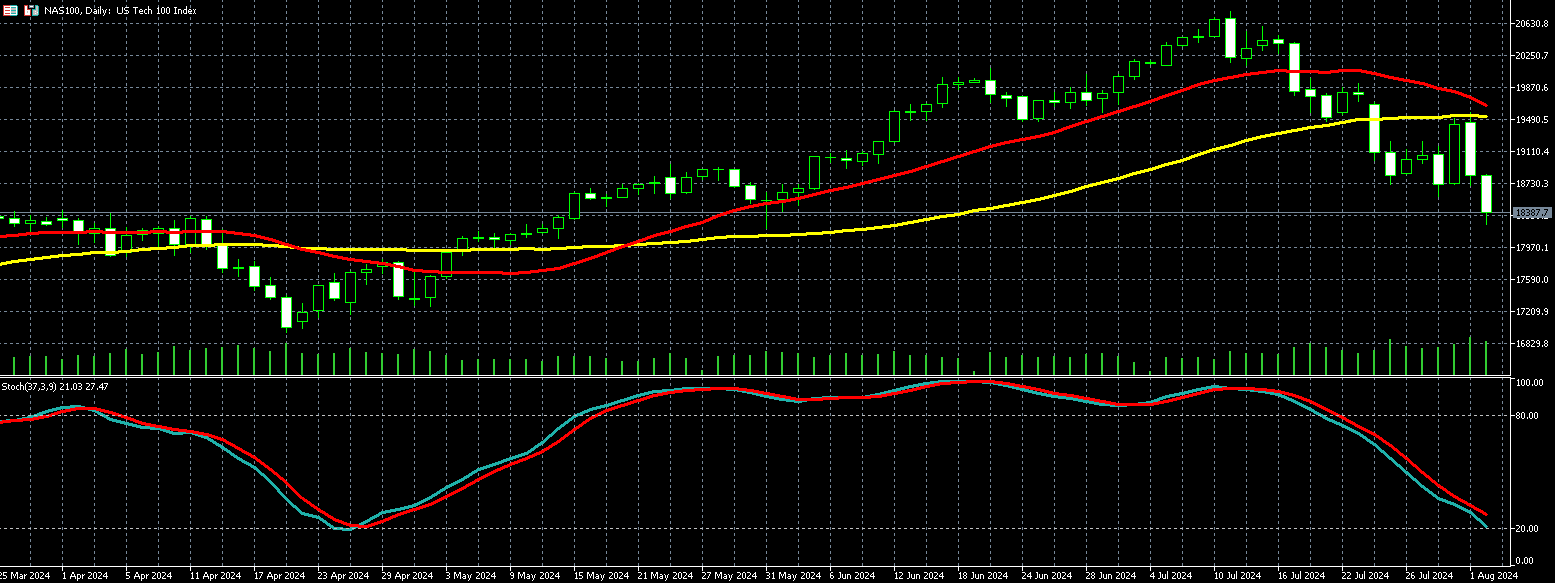

| 那斯達克100 | 18,387.70 | -2.34% |

因投資人對爆冷的非農就業報告感到擔憂,恐慌指數 VIX 竄升超 25%,美股主指週五 (2 日) 收盤大幅走低,道瓊指數下跌 1.56%、標普 500 下跌 1.99%、那斯達克 100 重挫 2.34%。

10 年期公債殖利率週五暴跌 185 個基點至 3.79%,創去年 12 月以來最低。10 年期和 30 年期美債殖利率本週分別下跌 40.4 個基點和 34.5 個基點,至 3.8% 和 4.1%,創下自 2020 年 3 月 6 日結束以來的最大單週跌幅。

美國 7 月非農就業僅新增 11.4 萬人,遠低預期、失業率升至 4.3%,慘淡的就業報告發布後不久,華爾街撕毀 24 小時前提出軟著陸前景,敦促聯準會不僅要降息,而且要大幅降息,來因應美國央行可能政策失誤的風險。

根據 CME FedWatch 工具,交易員認為 9 月降息兩碼的可能性超過 70%,預估到年底前總共會降息約 115 個基點。

麥格理和高盛預估,聯準會可能在年底前的所有三次會議上降息。花旗經濟學家預估,聯準會在 9 月、11 月連續降息兩碼,然後 12 月再降息 1 碼。摩根大通更激進預測 9 月和 11 月各降息兩碼,接下來每次會議都降 1 碼。

個股方面,輝達 (NVDA-US) 收低 1.78% 至每股 107.27 美元,避險基金 Elliott 表示,晶片巨頭輝達 (Nvidia) 正處於「泡沫」之中,人工智慧技術推動令這家晶片製造巨頭股價「過度炒作」。

晶片巨頭英特爾 (INTC-US) 週五下殺 26.06% 至每股 21.48 美元,創下 1974 年以來最大跌幅,該股收盤價格處於 2013 年以來新低。英特爾宣布暫停配息並且大幅裁員,以資助其成本高昂的晶片製造業務實現轉虧為盈。

亞馬遜 (AMZN-US) 重摔 8.78% 至每股 167.90 美元,跌破 200 日均線。亞馬遜週四盤後公布第三季營收和利潤均未達到預期。亞馬遜預計第三季銷售額為 1540 億美元至 1585 億美元,分析師預測為 1584.3 億美元。

蘋果 (AAPL-US) 勉強收紅 0.69% 至每股 219.86 美元。蘋果週四財報勝預期,營收達 857.8 億美元,相較去年同期成長 5%,淨利則達 214.5 億美元,對比去年同期增加 7.9%。雖然整體營收維持增長,但 iPhone 與 Apple Watch 產品銷售則呈現下滑。

雪佛龍 (CVX-US) 公布第二季獲利低於華爾街預期後,該公司股價下跌 2.67% 至每股 148.55 美元。

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 歐元兌美元 | 1.09206 | 1.20% |

| 美元兌日圓 | 146.57 | -1.86% |

美元週五 (2 日) 下跌至四個月低點。弱於預期的 7 月就業報告,提升了市場對聯準會 (Fed) 將在 9 月降息 50 個基點以應對經濟惡化的預期。

紐約尾盤,追蹤美元兌六種主要貨幣的美元指數 (DXY) 下跌 1.1%,至 103.21,為 3 月 14 日以來最低點,這也是去年 11 月以來最大單日跌幅,而權重最大貨幣歐元則上漲 1.20% 至 1.09206 兌 1 美元。

報告顯示,美國 7 月非農新增就業人數為 11.4 萬,低於預期的增加 17.5 萬。失業率上升至 4.3%,高於經濟學家預期的維持在 4.1% 不變。

根據芝加哥商品交易所 FedWatch 工具,交易員目前預測聯準會 9 月降息 50 個基點的可能性為 71%,高於數據發布前的 31% 和週四的 22%。

9 月降息至少 25 個基點已完全反映在市場中,目前預計在年底前將降息 116 個基點。

分析師表示,「成長恐慌 (growth scare) 就是這種情況,市場現在意識到經濟確實在放緩。」

美國公債殖利率也大幅下跌,對利率敏感的 2 年期公債殖利率下跌至 3.845%,為 2023 年 5 月以來最低點,10 年期公債殖利率自 12 月 27 日以來首次觸及 3.79% 的低點。

美國勞工部表示,7 月 8 日在德州登陸的颶風 Beryl 對就業數據「沒有明顯影響」,排除了對就業數據疲弱的其中一種解釋。

渣打銀行 (Standard Chartered) 也在一份匯市分析報告中表示,「美國勞工部說沒有任何颶風的影響,即使他們說有,也不足以抵消我們所看到的疲軟程度。」

聯準會在週三維持利率不變,主席鮑爾 (Jerome Powell) 表示,如果美國經濟依循預期的路徑,最快可能在 9 月降息。

芝加哥聯準銀行總裁 Austan Goolsbee 週五表示,聯準會應以「穩定」方式採取行動,這是對市場降息預測的一記溫和回擊。

近幾天疲軟的就業數據、疲弱的製造業報告及一些令人失望的企業前景,加劇了對經濟加速惡化的擔憂。

日本銀行 (BoJ) 週三將利率提高至 0.25%,為 2008 年以來最高水平,進一步提振了日圓。

週五美元兌日圓下跌 1.86% 至 146.57 日圓,寫下自 2 月 2 日以來的最低點。