以下公司已獲正式授權,可使用 Titan FX 品牌及商標營運: Titan FX Limited(註冊號碼 40313) 受萬那杜金融服務委員會(VFSC)監管。註冊地址:1st Floor Govant Building, 1276 Kumul Highway, Port Vila, Republic of Vanuatu。 Goliath Trading Limited(牌照號碼 SD138) 受塞席爾金融服務管理局(FSA)監管。註冊地址:IMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles。 Titan Markets(牌照號碼 GB20026097) 受模里西斯共和國金融服務委員會(FSC)監管。註冊地址:c/o Credentia International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritius。 Atlantic Markets Limited(註冊號碼 2080481) 受英屬維京群島金融服務委員會(FSC)監管。註冊地址:Trinity Chambers, PO Box 4301, Road Town, Tortola, British Virgin Islands。 Titan FX 總部地址:Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatu。 Titan FX 研究中心的宗旨僅在於提供資訊與教育內容,並非投資、法律、財務、稅務或任何形式的個人化建議。本網站所載之意見、預測及其他資訊,均不構成購買或出售金融商品之建議或招攬。 槓桿型產品(如差價合約 CFD)具有高度風險,並非所有投資人皆適合參與。在進行任何交易前,使用者應自行進行獨立研究,或諮詢合格專業人士。雖然我們致力於提供正確資訊,但不保證內容之完整性或適用性。使用者須自行承擔依賴本網站內容所造成的風險,Titan FX 對任何損失或損害不承擔責任。 本資訊僅適用於 Titan FX 交易合法的司法管轄區之居民。

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

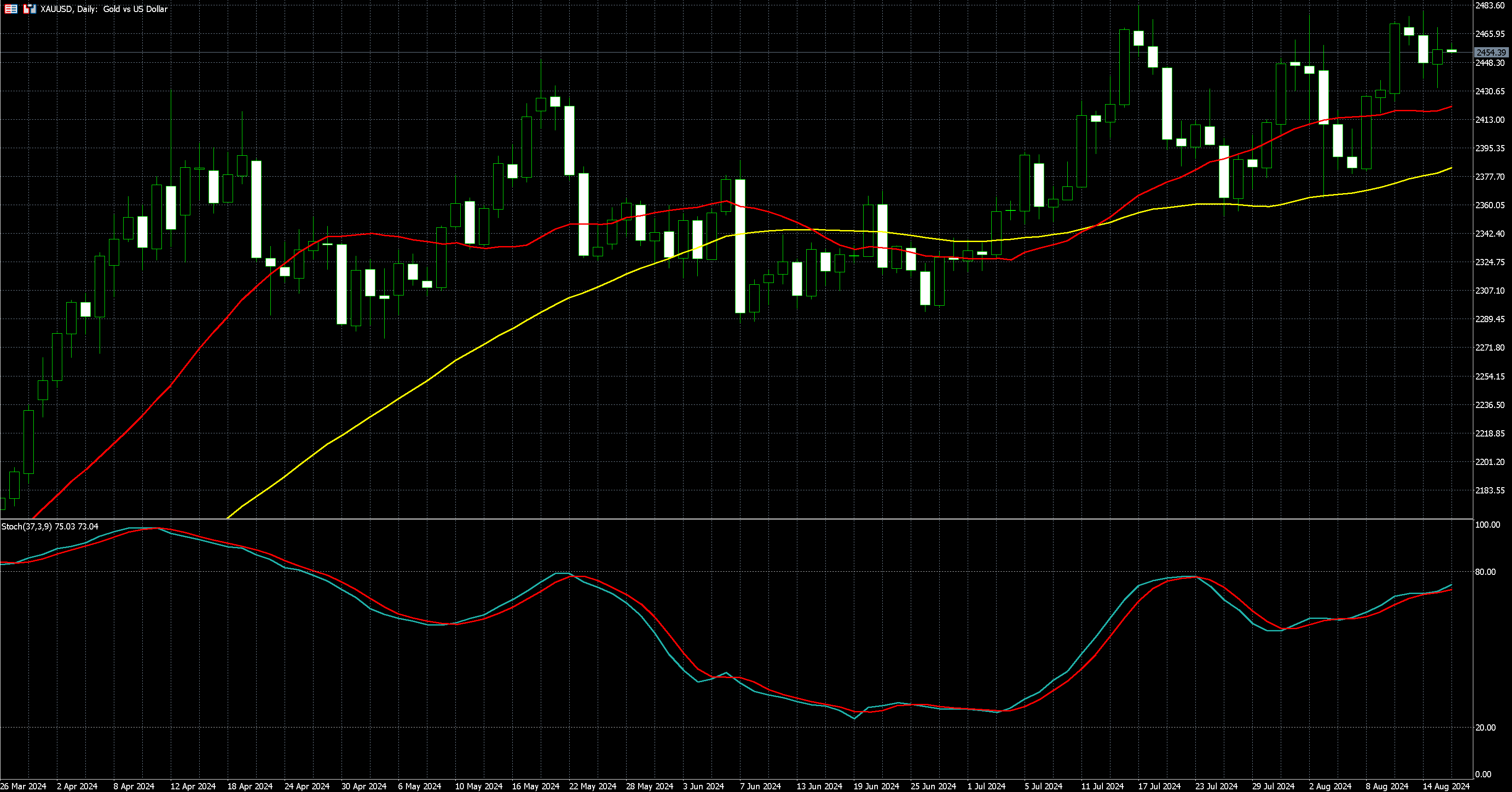

| 黃金 | 2,456.22 | 0.34% |

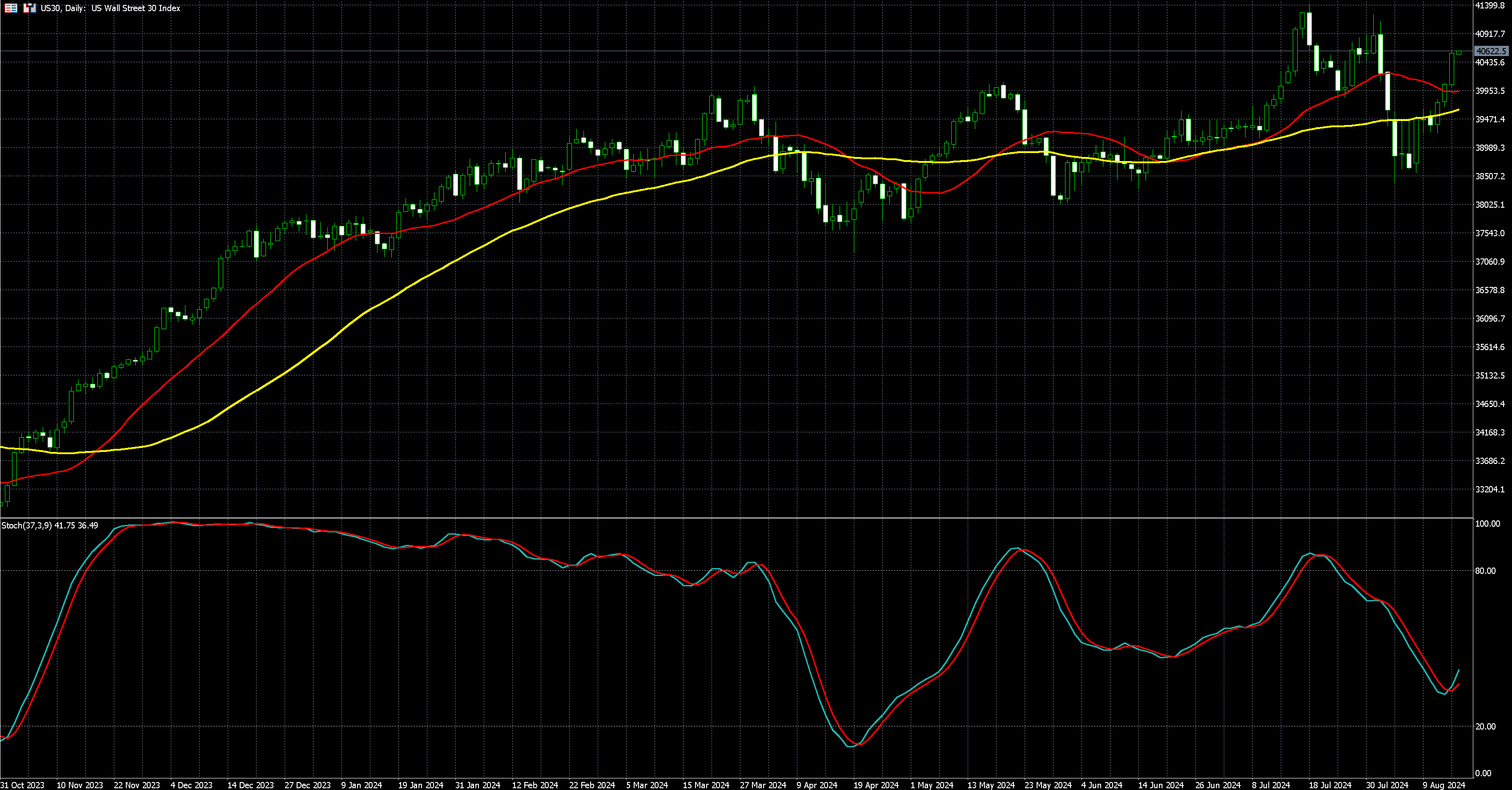

| 道瓊 | 40,582.60 | 1.31% |

| 標普500 | 5,539.80 | 1.53% |

| 那斯達克100 | 19,460.70 | 2.22% |

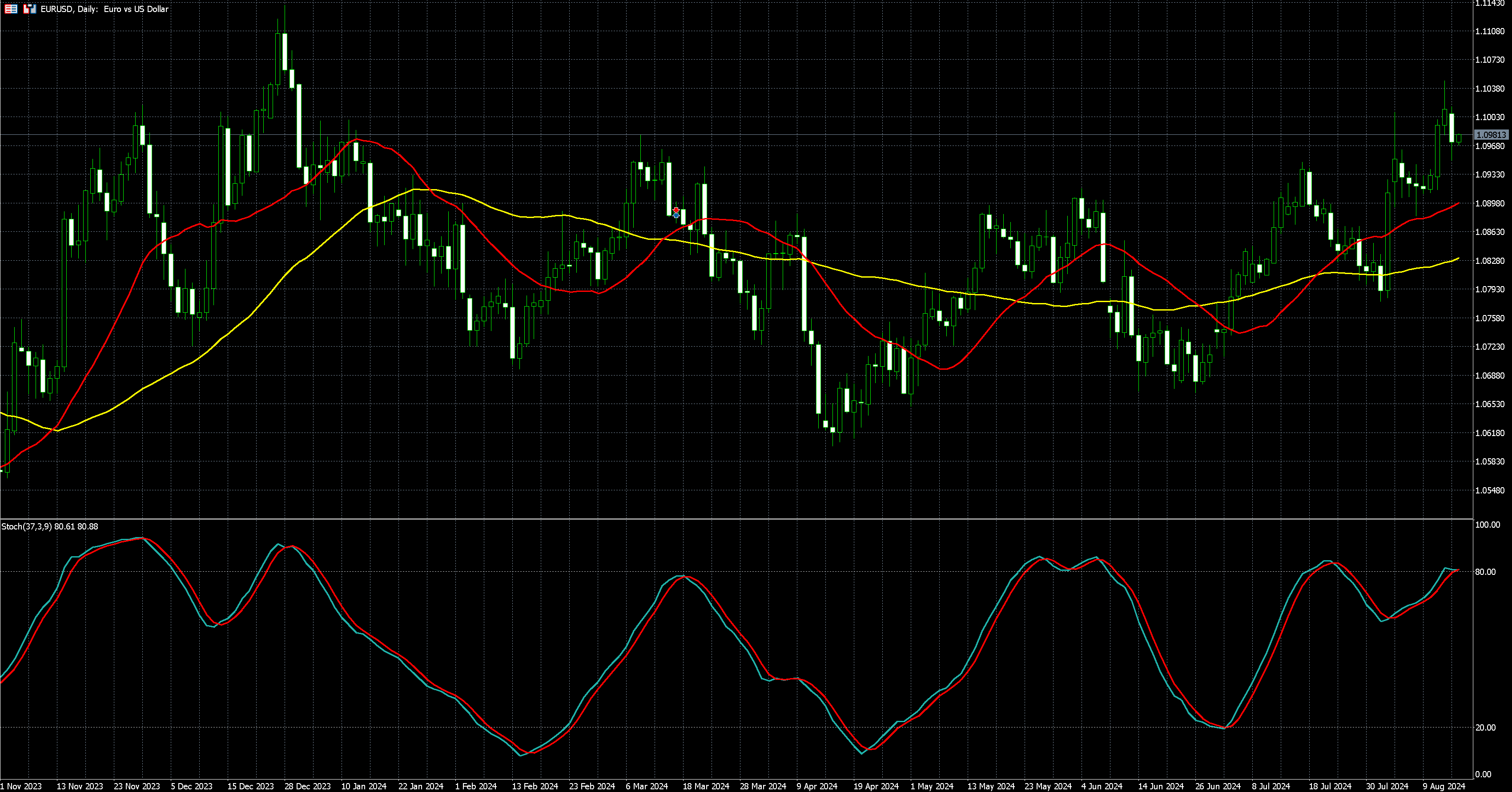

| 歐元兌美元 | 1.09725 | -0.36% |

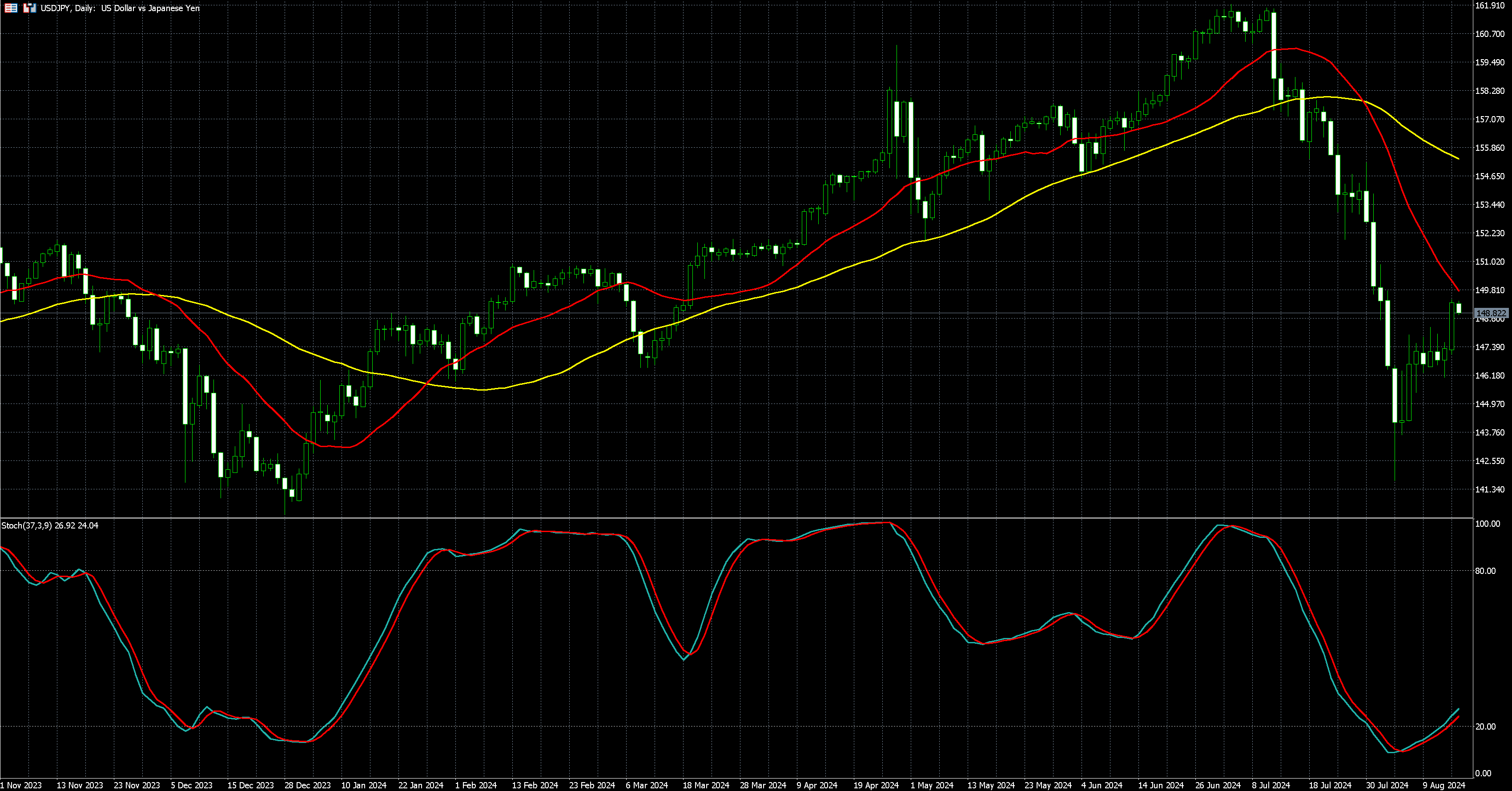

| 美元兌日圓 | 149.27 | 1.32% |

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 黃金 | 2,456.22 | 0.34% |

由於美國經濟數據強於預期,可能影響聯準會 (Fed) 降息規模,美元和公債殖利率上漲,縮限了周四黃金價格的漲幅。

9 月交割的黃金期貨價格上漲 0.34%,收每盎司 2456.22 美元。

市場分析師表示:「零售銷售如此樂觀,表明經濟強勁,這在一定程度上扭轉了市場,美元正在恢復部分強勢,而黃金則失去了一些光澤。」

根據美國商務部人口普查局,美國零售額 6 月下修後為下降 0.2%,7 月轉為上升 1.0%。

另外,勞工部報告顯示,上周美國初次請領失業救濟人數降至一個月低點。

美國數據公佈後,美元兌其他貨幣上漲 0.5%,基準 10 年期公債殖利率也大幅上漲,雙雙增加購買黃金的機會成本,削弱其投資吸引力。

與此同時,兩名聯準會 (Fed) 官員周四一致支持 9 月降息,扭轉了他們先前認為 9 月降息過早的說法。

根據 CME FedWatch 工具,市場認為美國 9 月降息的可能性為 100%。然而,強勁的經濟數據讓降息 50 個基點被視為不可能之舉。(低利率環境有利黃金)

分析師指出:「政治不確定性將繼續對金價產生積極影響,但也會加劇波動性。」

分析師表示,白銀和白金等工業貴金屬受益於今天上午強勁的經濟數據,因為隨著經濟走強,預計需求將增加。

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 道瓊 | 40,582.60 | 1.31% |

| 標普500 | 5,539.80 | 1.53% |

| 那斯達克100 | 19,460.70 | 2.22% |

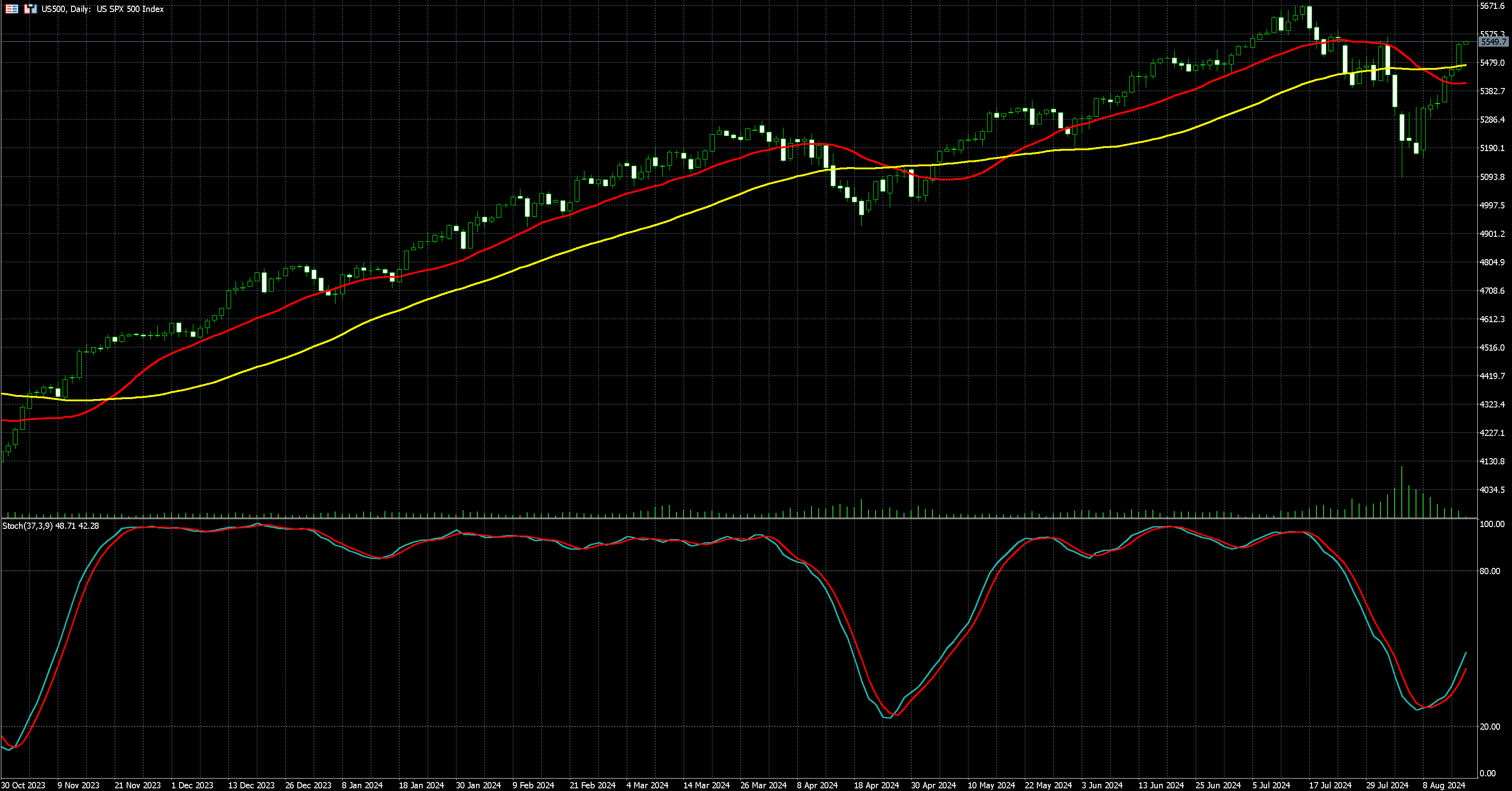

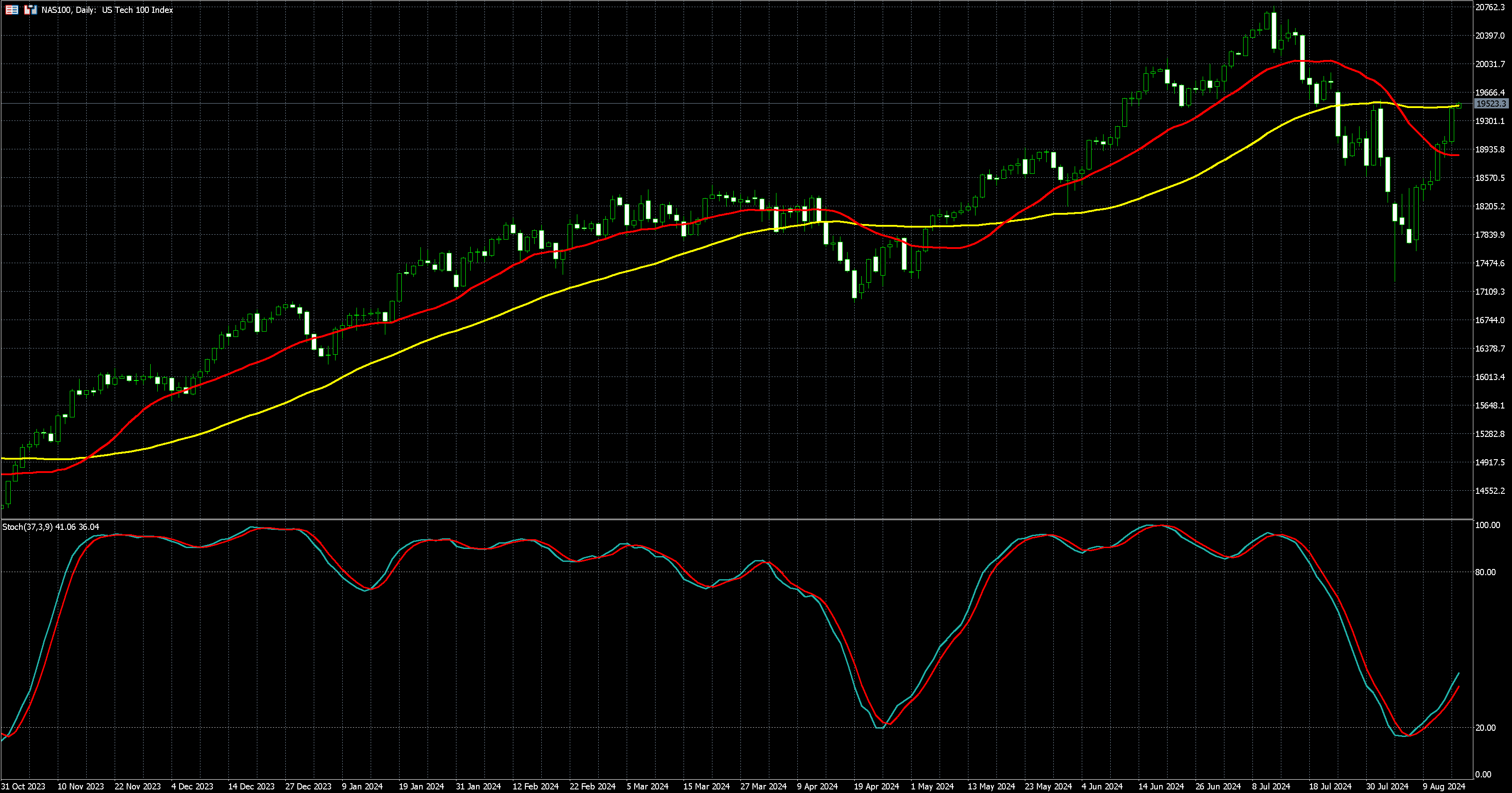

美股主指周四 (14 日) 收高,道瓊指數上漲 1.31%、標普 500 上漲 1.53%、那斯達克 100 指數上漲 2.22%,美國 7 月零售銷售數據顯示消費者支出依然強勁,緩解了對全球最大經濟體即將陷入衰退的擔憂。

美國零售銷售在 6 月經下修為下降 0.2% 後,7 月增長了 1.0%,緩解了因上周失業率上升引發的經濟急劇放緩的擔憂。另一份報告也顯示,美國上周初領失業救濟金的人數意外下降。

在這些數據公布後,2 年期和 10 年期美國公債殖利率上升,交易員對聯準會 (Fed) 降息 25 個基點的預期自 65% 上升至 76.5%,投資人謹慎關注本周的經濟數據,因這是聯準會主席鮑爾 (Jerome Powell) 下周在傑克遜霍爾 (Jackson Hole) 演講前的最後一批數據。

在本周上漲逾 3% 後,標普 500 指數現在距離其歷史高點不到 3%,美國三大指數目前均交易在 8 月 2 日收盤水平之上,即 8 月 5 日全球股市崩盤之前,當時主要因投資人對經濟放緩的擔憂及熱門的避險基金貨幣交易大幅平倉所致。

本周的通膨數據令人鼓舞,在周四的大量經濟數據公布之前,已經大致消除了投資人的衰退擔憂,並促使股市在上周全球市場大幅拋售後反彈。

周三的數據顯示,消費者物價指數顯示年通膨率放緩至 2.9%,為 2021 年以來的最低水平。該數據與周二公布的一項低於預期的關鍵躉售通膨指標,令投資人相信經濟軟著陸的可能性重新浮現,聯準會在 9 月會議上可能下調利率。

個股方面,道瓊成份股零售巨頭沃爾瑪 (Walmart)(WMT-US) 財報優於預期,並於今年第二次上調全年收益預測,帶動股價上漲逾 6%,財測上調主要因美國消費者湧向其商店購買價錢不貴的必需品。其競爭對手目標百貨 (Target)(TGT-US) 和好市多 (Costco)(COST-US) 股價也走升,終場分別上漲 4.35% 及 1.70%。

此外,思科系統 (Cisco Systems)(CSCO-US) 在公布第四季財報和營收超出預期,並將裁減全球 7% 員工後,股價也上漲超過 6%。

Nike(NKE-US) 因著名避險基金經理人 William Ackman 增持該運動用品公司的股份而上揚,收盤大漲 5.07%。投資人期望億萬富豪 Ackman 作為股東的回歸能夠推動 Nike 扭轉局勢,該運動品牌近來陷入戰略失誤和激烈的市場競爭。

Ulta Beauty(ULTA-US) 因「股神」巴菲特 (Warren Buffett) 旗下波克夏海瑟威 (Berkshire Hathaway) 上季新增該化妝品零售商股份,大漲逾 11%。波克夏目前擁有約 69.0106 萬股 Ulta Beauty 股票,截至第二季末價值 2.663 億美元。

沃爾瑪 (Walmart)(WMT-US) 今年第二次上調全年收益預測,帶動股價上漲逾 6%,主要因美國消費者湧向其商店購買價錢不貴的必需品。

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 歐元兌美元 | 1.09725 | -0.36% |

| 美元兌日圓 | 149.27 | 1.32% |

美元周四 (15 日) 維持漲勢,將歐元自七個月高點拉回,主要因美國經濟數據緩解了對衰退風險的恐慌,並削弱了對聯準會 (Fed) 大幅降息的預期。

紐約尾盤,追蹤美元兌六種主要貨幣的美元指數 (DXY) 上漲 0.42%,至 103.03,遠離上周觸及的八個月低點 102.15,權重最大貨幣歐元則下跌 0.36% 至 1 歐元兌 1.09725 美元。

美國 7 月零售銷售增幅超出預期,顯示需求尚未崩潰,這可能促使金融市場減少下個月降息 50 個基點的預期。

此外,美國上周申請失業救濟金的人數低於預期,表明勞動市場放緩仍在有序的進行,儘管失業勞工找到新工作的難度有所增加。

BNP Paribas Asset Management在一份研究報告中表示,「今早的數據與近期市場的說法相反,即聯準會嚴重落後於情勢,必須大幅降息以避免經濟衰退,市場預測已相應調整,短期美國利率當日顯著上升。」

周四的美國數據緊隨周三公布的消費者物價指數之後,該指數在 7 月微幅上升,符合預期,而通膨年增幅自 2021 年初以來首次降至 3% 以下。

這些數據,加上 7 月生產者物價的溫和上升,表明通膨呈下降趨勢,儘管交易員現在認為聯準會在降息方面不會如他們所希望的那樣積極。

匯市分析師表示,「今早的數據完全摧毀了市場對聯準會在 9 月會議上降息 50 個基點的剩餘押注,對美國經濟『硬著陸』的恐懼幾乎完全消散,而聯準會官員可能會以更加謹慎的方式開啟降息周期。」

CME FedWatch 顯示,市場現在預測下個月降息 25 個基點的機率為 74.5%,降息 50 個基點的機率為 25.5%。上周股市拋售後,交易員本周初在這兩種降息預測之間一度難以抉擇。

週四美元兌日元大漲 1.32% 至 149.27,遠離上周市場動盪期間觸及的七個月高點。

東京當局在上月初的干預和日本銀行 (BoJ) 在 7 月底意外升息,使投資人措手不及退出了熱門的套利交易,推升日元上漲。

分析師表示,「外匯市場正經歷震盪,美元兌其它競爭貨幣因利率差距再次擴大而攀升,對『美國例外論 (U.S. exceptionalism)』交易終結的謠言,看來再次被誇大了。」