以下公司已獲正式授權,可使用 Titan FX 品牌及商標營運: Titan FX Limited(註冊號碼 40313) 受萬那杜金融服務委員會(VFSC)監管。註冊地址:1st Floor Govant Building, 1276 Kumul Highway, Port Vila, Republic of Vanuatu。 Goliath Trading Limited(牌照號碼 SD138) 受塞席爾金融服務管理局(FSA)監管。註冊地址:IMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles。 Titan Markets(牌照號碼 GB20026097) 受模里西斯共和國金融服務委員會(FSC)監管。註冊地址:c/o Credentia International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritius。 Atlantic Markets Limited(註冊號碼 2080481) 受英屬維京群島金融服務委員會(FSC)監管。註冊地址:Trinity Chambers, PO Box 4301, Road Town, Tortola, British Virgin Islands。 Titan FX 總部地址:Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatu。 Titan FX 研究中心的宗旨僅在於提供資訊與教育內容,並非投資、法律、財務、稅務或任何形式的個人化建議。本網站所載之意見、預測及其他資訊,均不構成購買或出售金融商品之建議或招攬。 槓桿型產品(如差價合約 CFD)具有高度風險,並非所有投資人皆適合參與。在進行任何交易前,使用者應自行進行獨立研究,或諮詢合格專業人士。雖然我們致力於提供正確資訊,但不保證內容之完整性或適用性。使用者須自行承擔依賴本網站內容所造成的風險,Titan FX 對任何損失或損害不承擔責任。 本資訊僅適用於 Titan FX 交易合法的司法管轄區之居民。

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

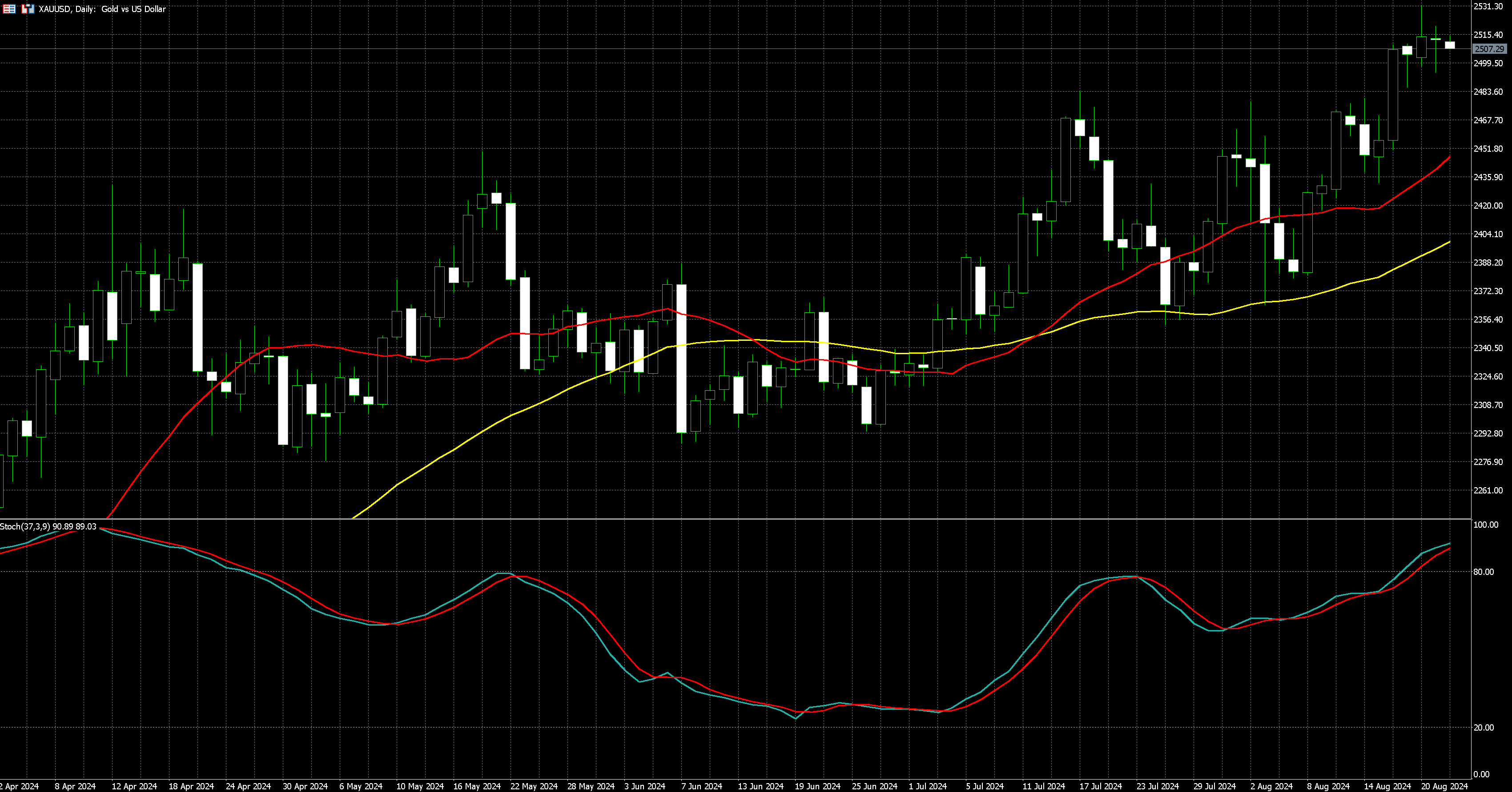

| 黃金 | 2,512.28 | -0.07% |

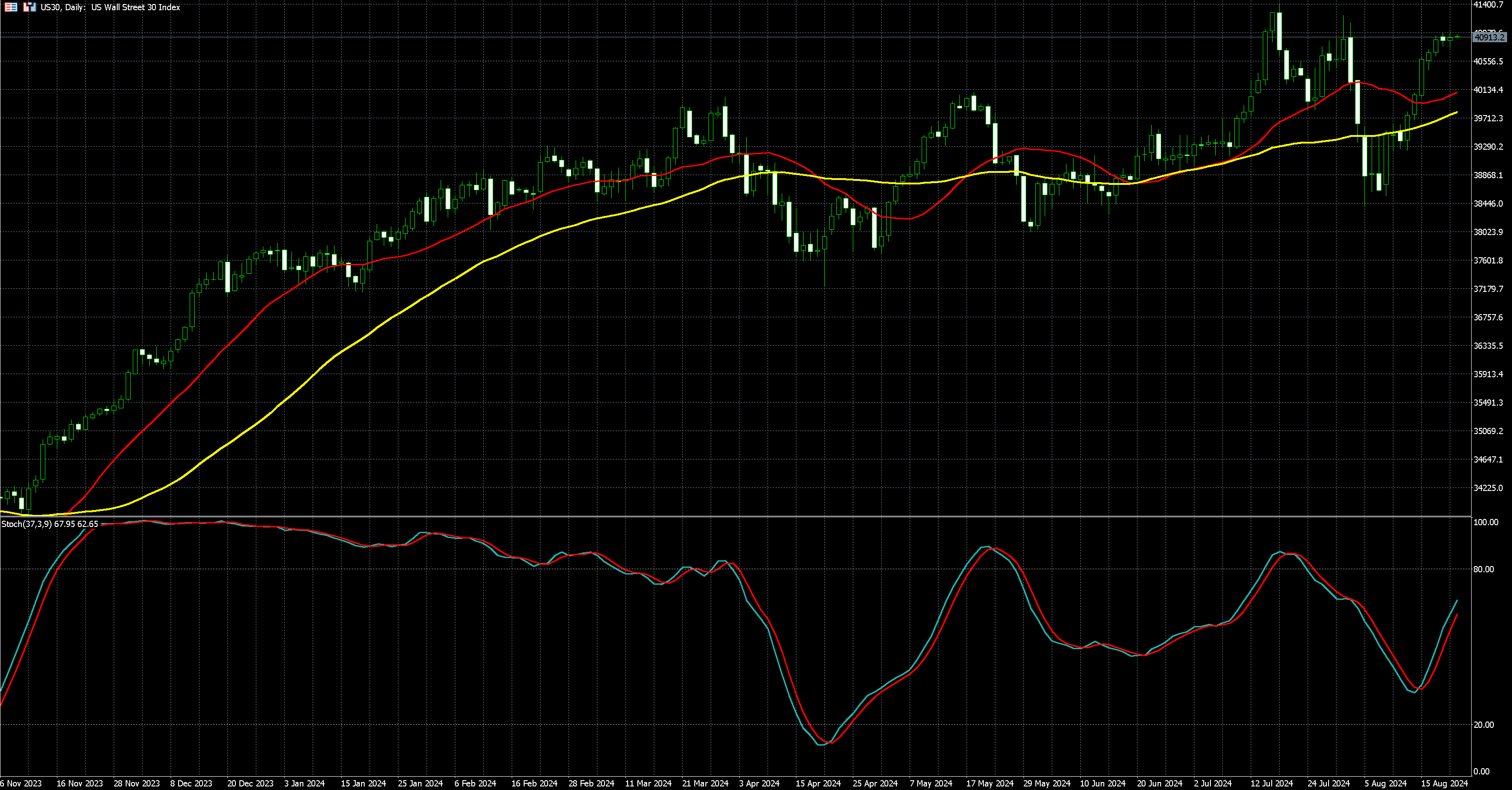

| 道瓊 | 40,909.00 | 0.13% |

| 標普500 | 5,619.60 | 0.39% |

| 那斯達克100 | 19,832.40 | 0.61% |

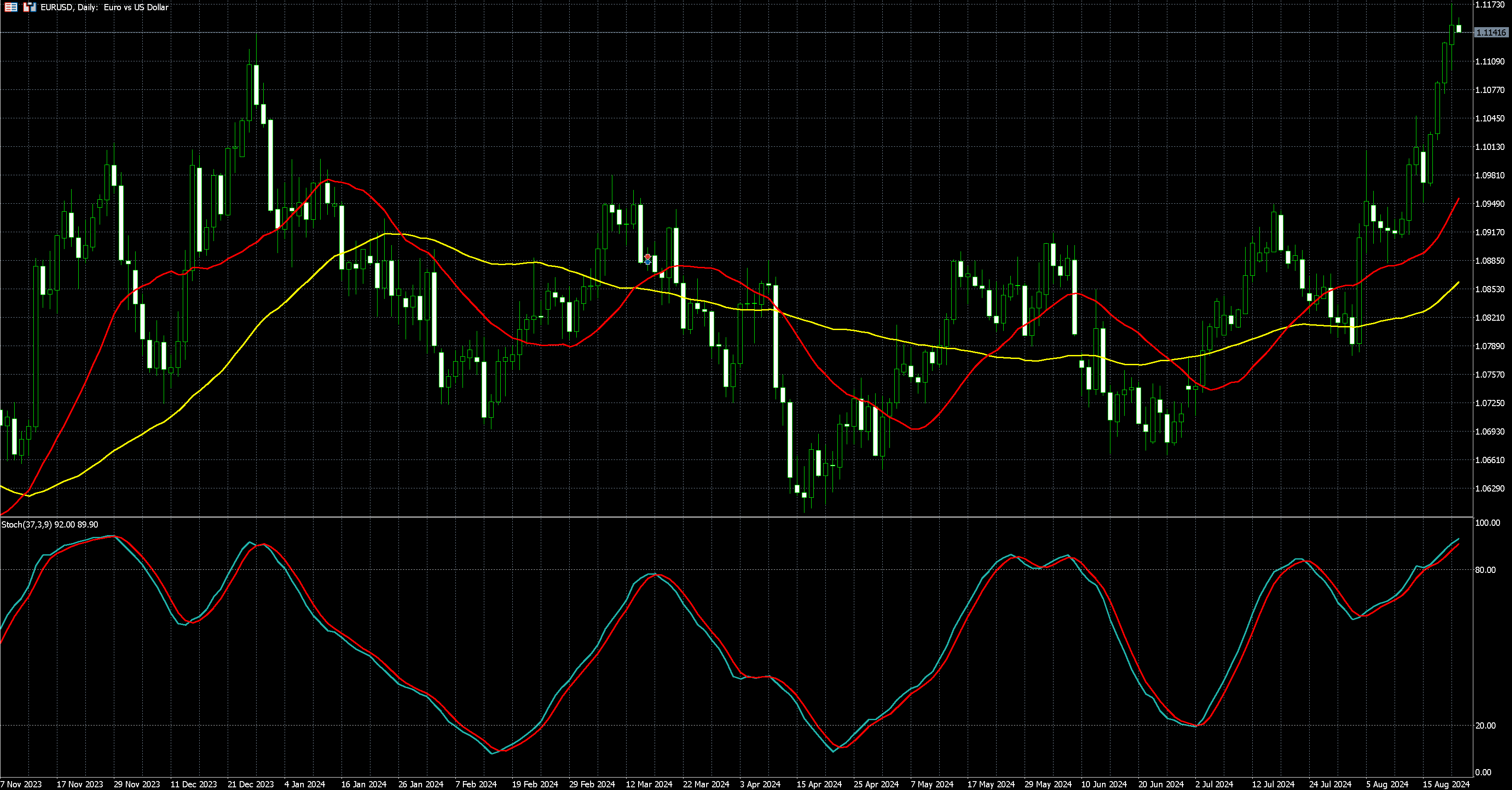

| 歐元兌美元 | 1.11494 | 0.18% |

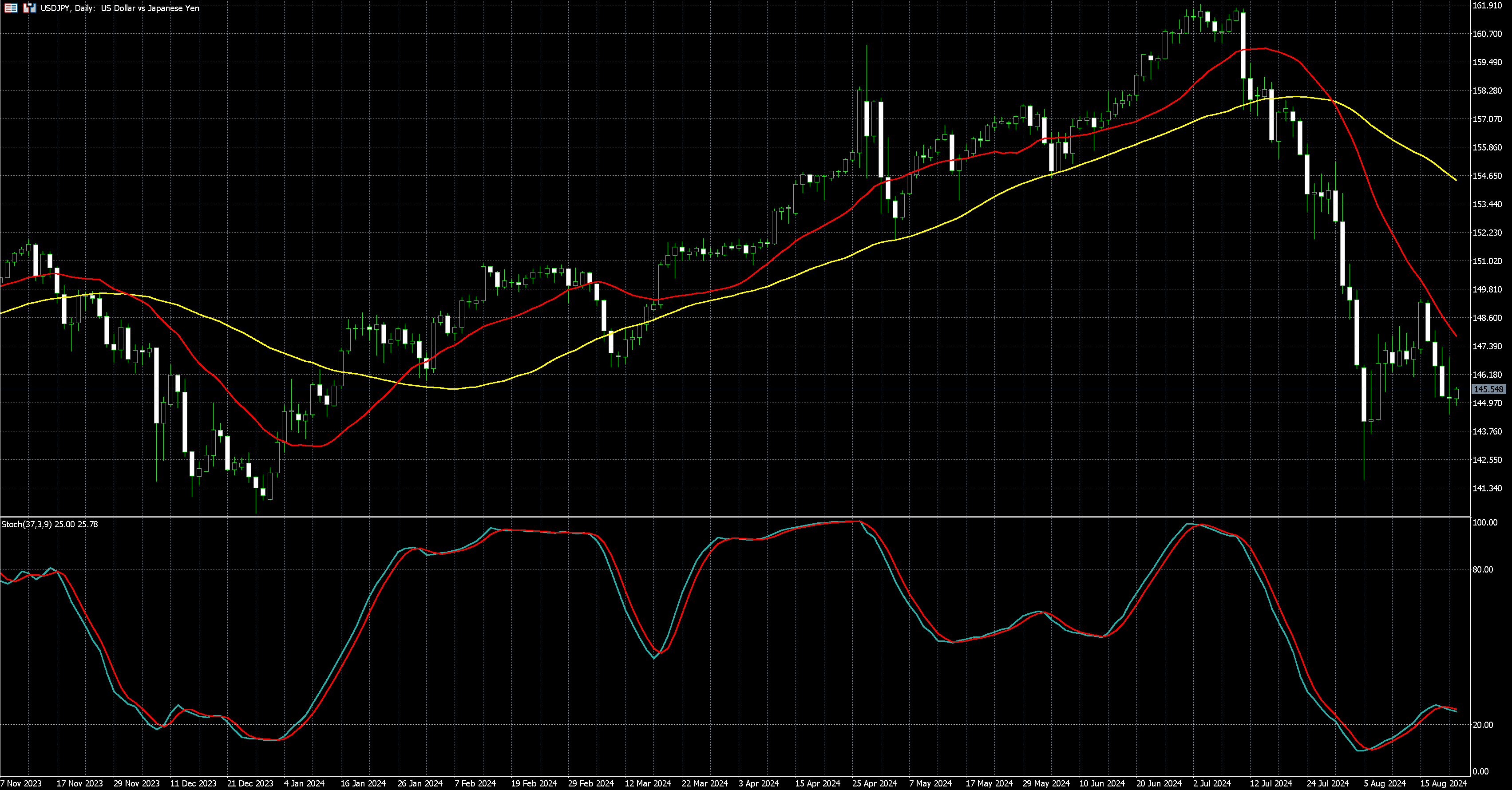

| 美元兌日圓 | 145.15 | -0.06% |

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 黃金 | 2,512.28 | -0.07% |

美聯準會 (Fed) 最近一次會議紀要顯示,官員強烈傾向在 9 月政策會議上降息,激勵黃金價格週三 (21 日) 上漲,收復失地並徘徊在歷史高點附近。

9 月交割的黃金期貨價格下跌 0.07%,收每盎司 2512.28 美元。

黃金市場分析師表示,Fed 會議紀要顯示大多數官員準備好在 9 月降息,這激勵黃金收在高點,會議記錄顯示,「絕大多數」決策者認為,如果經濟數據持續符合預期,那麼下回會議上可能可以決定放鬆政策。

該會議紀要公佈後,美元跌幅擴大至 7 個多月低點,而基準美國 10 年期公債殖利率跌至兩週多低點。

週五起將舉行全球央行年會「傑克遜霍爾研討會」,市場焦點將轉向 Fed 主席鮑爾 (Jerome Powell) 當日出席該會的演講。

道明證券 (TD Securities) 在一份研報中表示:「隨著基本面有望改善,鉑金族市場的買氣更旺盛,因此價格開始走高,尤其是因為鈀金投資者需要空頭回補。」

鉑金族 (PGM) 由鉑、鈀、銠、銥、釕和鋨六種所謂貴金屬組成,個人投資者可參與交易的有黃金、銀、鉑以及鈀。

在福特取消三排電動 SUV 的生產計畫並延後推出新款 F-150 電動皮卡後,汽車催化劑金屬 (即鉑和鈀,用以淨化廢氣) 也受到提振。

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 道瓊 | 40,909.00 | 0.13% |

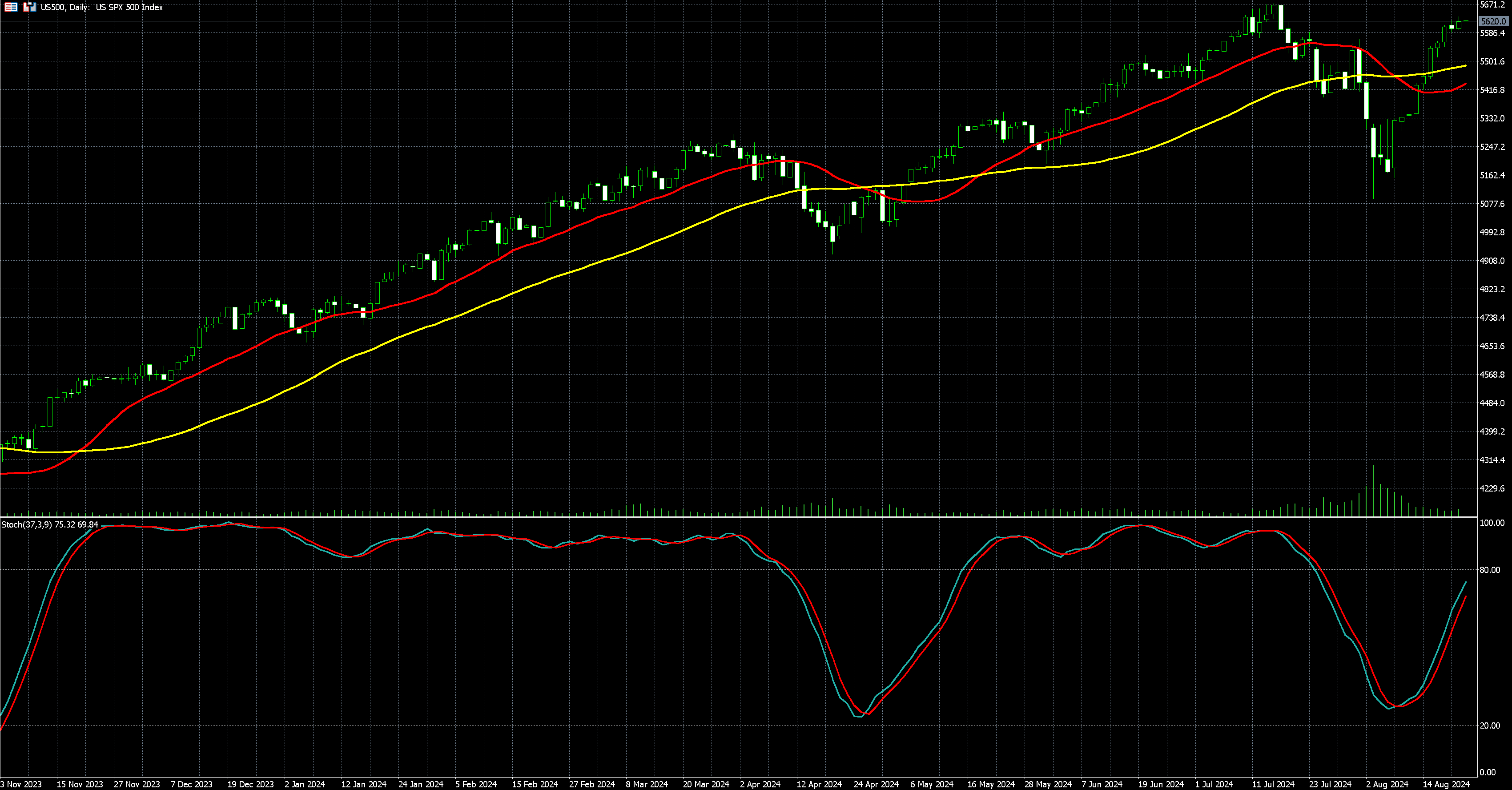

| 標普500 | 5,619.60 | 0.39% |

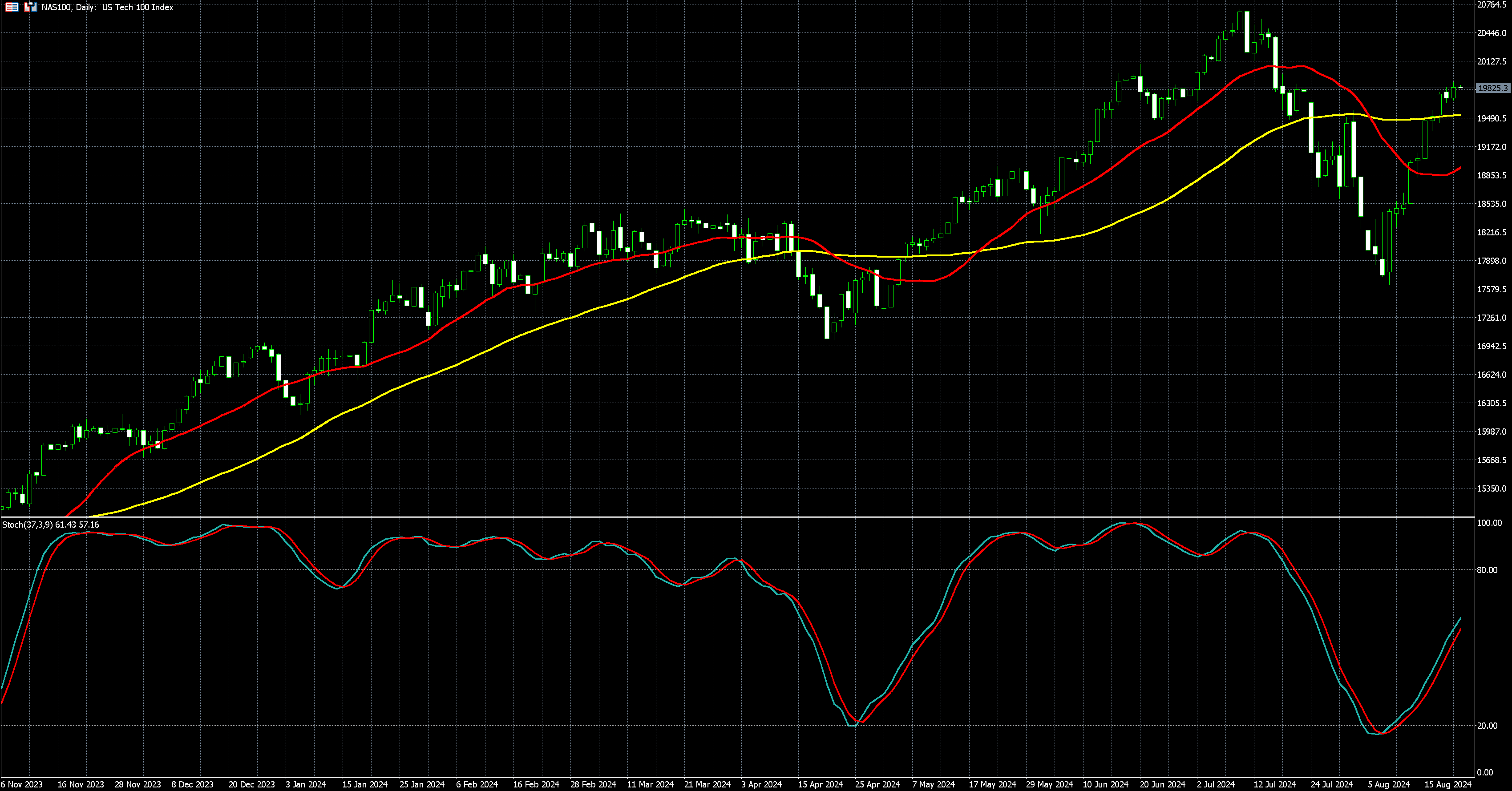

| 那斯達克100 | 19,832.40 | 0.61% |

美國就業人數下修規模創 15 年來最大,聯準會會議紀要顯示九月「可能」降息,美股主指週三 (21 日) 小幅收紅,道瓊指數上漲 0.13%、標普 500 上漲 0.39%、那斯達克 100 指數則上漲 0.61%。

另外,10 年期美債殖利率收在 3.778%,為 2023 年 7 月 19 日以來的最低。

美國勞工統計局週三公布,年度基準修訂的初步估計顯示,在截至 2024 年 3 月的過去一年中,美國非農就業總人數下修 81.8 萬人,下修幅度 0.5%,創 15 年來最大規模修正,這一巨大變化凸顯對就業市場狀況的擔憂。

素有「聯準會傳聲筒」稱號的《華爾街日報》記者 Nick Timiraos 稱,美國至 3 月一年的就業成長率的確沒有原本報告的那般強勁。

同日,聯準會 7 月政策會議記錄內容曝光,大多數央行官員認為 9 月降息可能是適宜的,部分認為 7 月就有理由行動。紀要還顯示,越來越少的官員擔心過早放鬆貨幣政策可能會重新引發通膨。官員們認為就業市場大致恢復到 COVID-19 疫情前的水平,並形容其為「強勁但不過熱」。

個股方面,輝達 (NVDA-US) 收紅 0.98% 至每股 128.50 美元,輝達預計在 8 月 28 日發布上一季財報,市場預計該公司第二季每股純益為 0.64 美元,營收為 286.5 億美元。高盛分析師已將該公司列入推薦股票名單,推測股價還有約 8% 的上漲空間。

目標百貨 (TGT-US) 強升 11.20% 至每股 159.25 美元,目標百貨週三第二財季銷售額成長約 3%,在經歷長期銷售低迷和利潤壓縮後恢復成長。

梅西百貨 (M-US) 週三因財報利空,收盤重挫 12.91% 至每股 15.45 美元,梅西百貨第二季營收不如分析師預期,同時還下調全年財測,因對手加大折扣力道、身處通膨且高利率環境下消費者支出更為謹慎。

英國競爭監管機構「已結束」對蘋果 (AAPL-US) 和 Google 各自應用商店的現有調查,等待管理數位市場的新法生效,不過,蘋果週三仍收低 0.049% 至每股 226.40 美元,Google 母公司 Alphabet(GOOGL-US) 下滑 0.80% 至每股 165.85 美元。

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 歐元兌美元 | 1.11494 | 0.18% |

| 美元兌日圓 | 145.15 | -0.06% |

美元週三 (21 日) 持續探低。最新數據顯示,截至今年三月的一年內,新增就業人數比先前報告的少了 81.8 萬人,美元兌歐元和英鎊下跌至一年多低點。

紐約尾盤,追蹤美元兌六種主要貨幣的美元指數 (DXY) 下跌 0.33%,至 101.03,為 12 月 28 日以來最低,權重最大貨幣歐元則上漲 0.18% 至 1.11494 兌 1 美元。

新增非農就業修正數據發布之際,聯準會 (Fed) 主席鮑爾 (Jerome Powell) 即將於本週五在堪薩斯城舉行的傑克遜霍爾 (Jackson Hole) 經濟論壇上發表備受期待的演講,市場將關注他對勞動市場的最新看法。

瑞銀 (UBS) 外匯分析師表示,「這可能會讓鮑爾在傑克遜霍爾的演講更加重要,這表明勞動市場並不像聯準會當時認為的那樣強勁,也與他們傳達的訊息不符。但這對未來前景意味著什麼還不太清楚。」

市場正在尋找有關聯準會在 9 月 17 日至 18 日會議上可能降息多少的線索,以及借貸成本是否會在隨後的每次會議上持續下調。

瑞銀認為,「這非常符合聯準會開始降息的邏輯,但要說這對寬鬆速度及其它細節意味著什麼,還是比較難。」

根據週三發布的 7 月 30 日至 31 日會議紀要,聯準會官員上個月明顯傾向於在 9 月的政策會議上降息,其中有幾位甚至願意立即下調借貸成本。

芝商所 (CME)FedWatch 工具顯示,交易員們現在預計下個月降息 50 個基點的可能性為 38%,高於週三早些時候的 33%,而降息 25 個基點的可能性為 62%。

匯市交易員分析,「聯準會現在及到年底前降息的難度已經降低,但我不認為 (就業數據) 能為 50 個基點的降息提供強而有力的理由,因為截至今年三月這一年經濟增長穩健,公司利潤表現良好,經濟增速也不錯。」

7 月新增就業數據少於預期以及失業率意外上升,引發了市場對美國面臨衰退即將到來的擔憂,促使交易員們預測更大幅度的降息。

週三美元兌日圓大約維持平盤,僅小幅下跌 0.06% 至 1 美元兌 145.15 日圓。

日本銀行 (BoJ) 總裁植田和男預計將在週五出席國會時,討論該央行上個月升息的決定。

根據《路透》調查,超過半數的經濟學家預計日本央行將在年底前再次升息,其中認為 12 月可能升息的人數最多。