以下公司已獲正式授權,可使用 Titan FX 品牌及商標營運: Titan FX Limited(註冊號碼 40313) 受萬那杜金融服務委員會(VFSC)監管。註冊地址:1st Floor Govant Building, 1276 Kumul Highway, Port Vila, Republic of Vanuatu。 Goliath Trading Limited(牌照號碼 SD138) 受塞席爾金融服務管理局(FSA)監管。註冊地址:IMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles。 Titan Markets(牌照號碼 GB20026097) 受模里西斯共和國金融服務委員會(FSC)監管。註冊地址:c/o Credentia International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritius。 Atlantic Markets Limited(註冊號碼 2080481) 受英屬維京群島金融服務委員會(FSC)監管。註冊地址:Trinity Chambers, PO Box 4301, Road Town, Tortola, British Virgin Islands。 Titan FX 總部地址:Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatu。 Titan FX 研究中心的宗旨僅在於提供資訊與教育內容,並非投資、法律、財務、稅務或任何形式的個人化建議。本網站所載之意見、預測及其他資訊,均不構成購買或出售金融商品之建議或招攬。 槓桿型產品(如差價合約 CFD)具有高度風險,並非所有投資人皆適合參與。在進行任何交易前,使用者應自行進行獨立研究,或諮詢合格專業人士。雖然我們致力於提供正確資訊,但不保證內容之完整性或適用性。使用者須自行承擔依賴本網站內容所造成的風險,Titan FX 對任何損失或損害不承擔責任。 本資訊僅適用於 Titan FX 交易合法的司法管轄區之居民。

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 黃金 | 2,558.58 | 1.88% |

| 道瓊 | 41,091.00 | 0.61% |

| 標普500 | 5,591.90 | 0.72% |

| 那斯達克100 | 19,391.50 | 0.89% |

| 歐元兌美元 | 1.10741 | 0.57% |

| 美元兌日圓 | 141.81 | -0.39% |

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 黃金 | 2,558.58 | 1.88% |

美國勞工部 (DOL) 周四 (12 日) 公布數據顯示,初領失業金人數 3 周以來首次上升,透露就業市場逐漸放緩跡象。

根據該報告,上周 (9/7 止) 經調整後美國初領失業金人數報 23 萬人,高於市場預期 22.7 萬人,較修正後前值 22.8 萬人增加 2 千人,4 周移動平均值報 23.075 萬人,為 5 周以來首次上升。

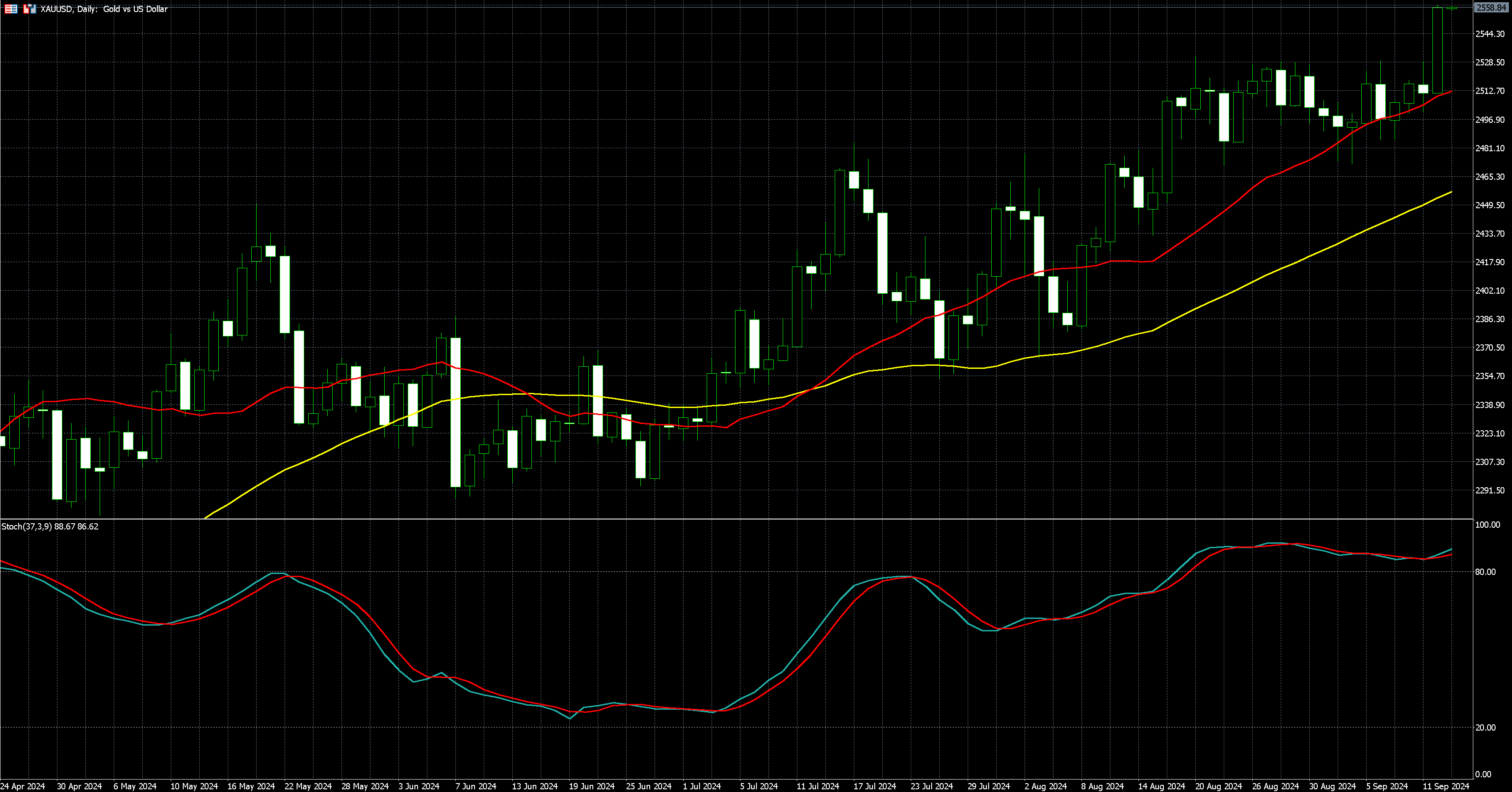

週四 10 月交割的黃金期貨上漲 1.88% 至每盎司 2558.58 美元。

由於服務成本上升,美國 8 月生產者物價 (PPI) 漲幅略高於預期,但這一趨勢與通膨消退保持一致。

分析師表示:「我們正走向較低的利率環境,因此黃金變得更具吸引力… 我認為可能會更頻繁的降息,而不是更大幅度的降息。」

Fed 將於 9 月 17 日至 18 日召開會議,CME FedWatch 工具顯示,市場目前預計 Fed 將在該會議上降息 25 個基點的可能性為 73%,降息 50 個基點的可能性為 27%。

由於黃金不孳息,利率下降可減少持有黃金的機會成本,增加其投資吸引力。 分析師指出:「勞動力市場繼續低迷,如果勞動力市場惡化,這趟即將展開的降息之旅將延續好長一段時間。」

俄羅斯總統普丁周三表示,俄國應考慮限制鈾、鈦和鎳的出口,以報復西方。

分析師表示:「鈀金市場因空頭回補而反彈上漲,雖然普丁沒有提到鈀金,但這種金屬是俄羅斯鎳生產的副產品,所以限制鎳的出口,恐同時壓低鎳和鈀金的產量,並加深當前鈀金市場供應不足的情形。」

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 道瓊 | 41,091.00 | 0.61% |

| 標普500 | 5,591.90 | 0.72% |

| 那斯達克100 | 19,391.50 | 0.89% |

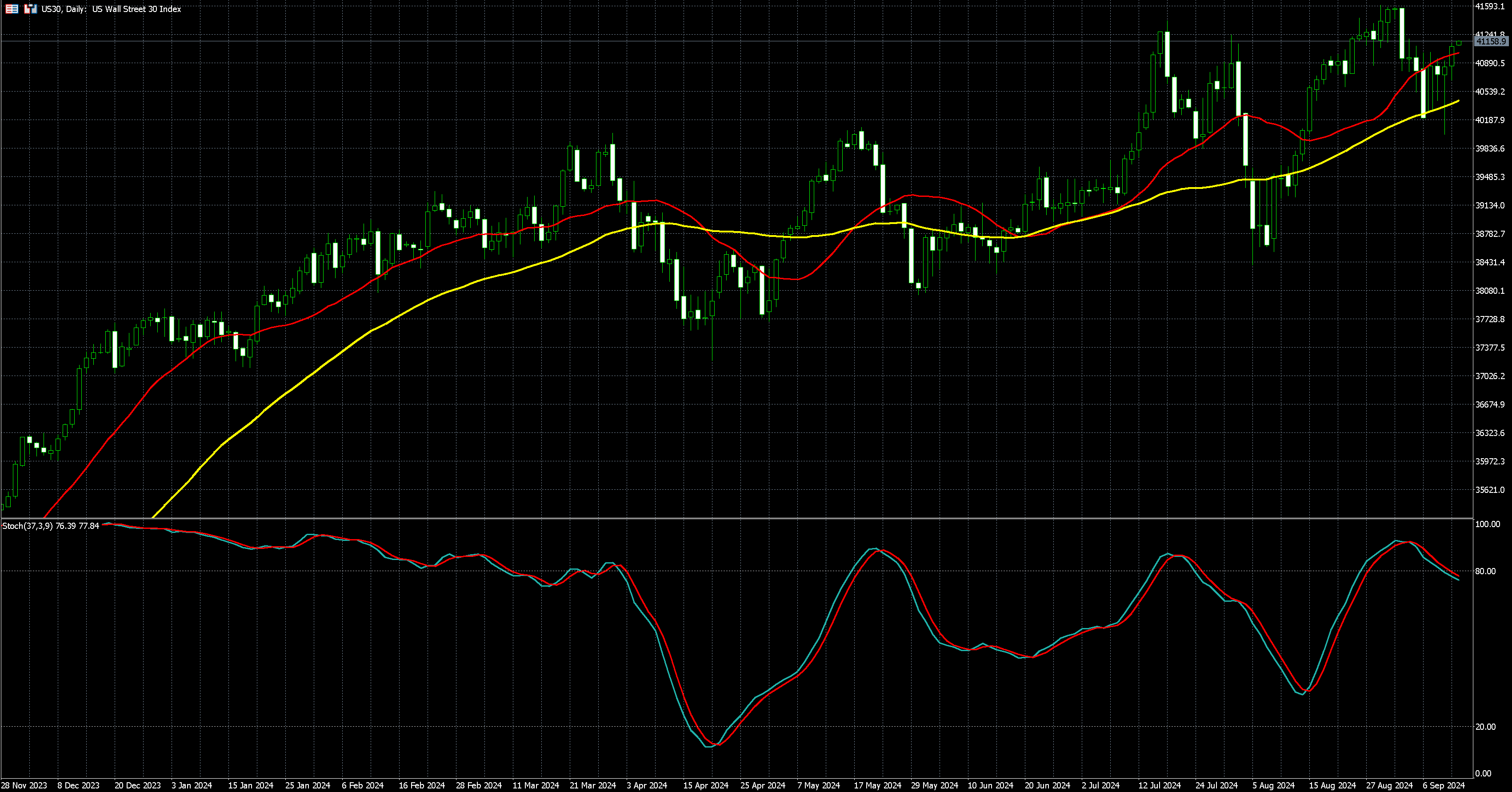

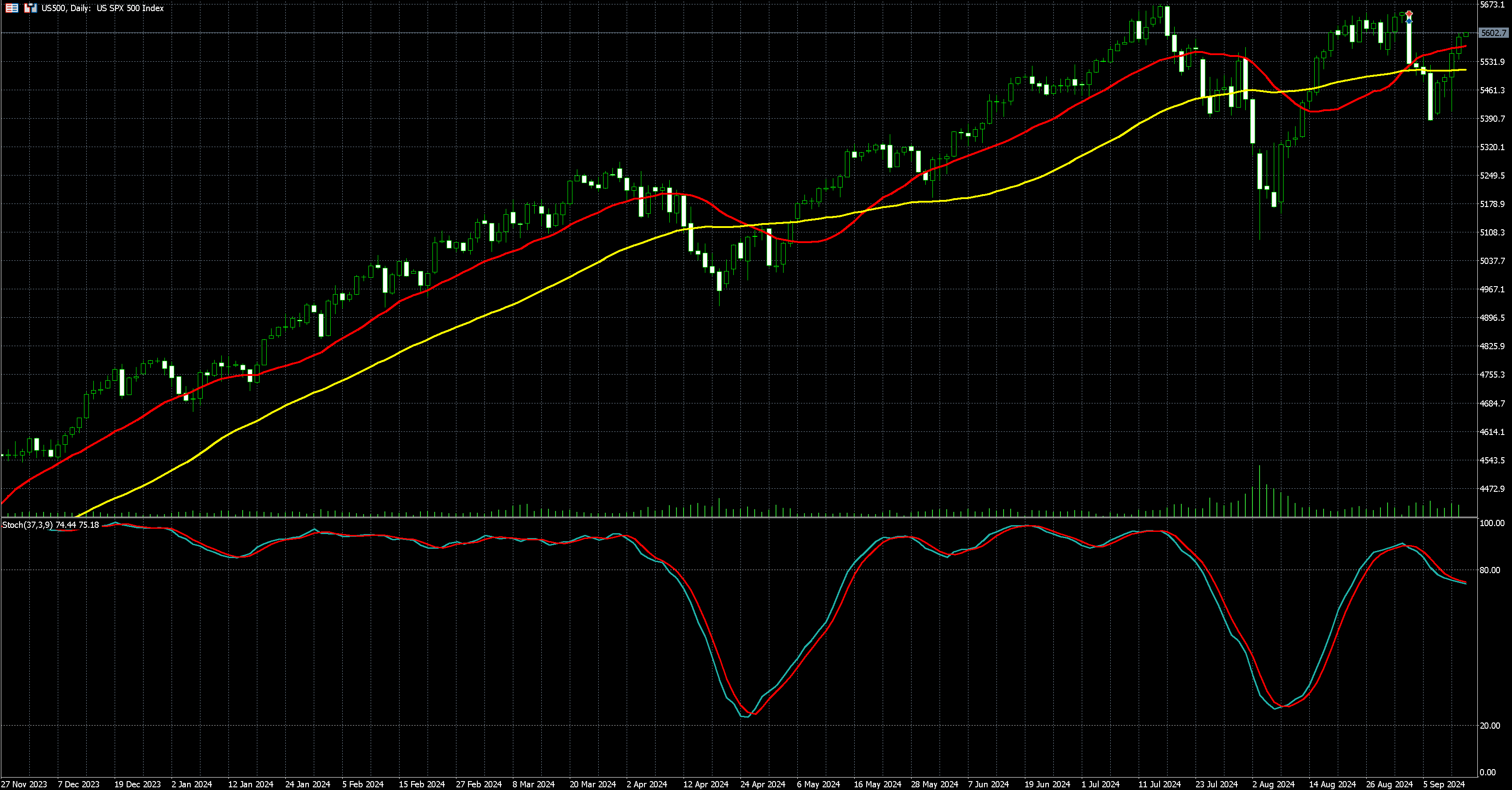

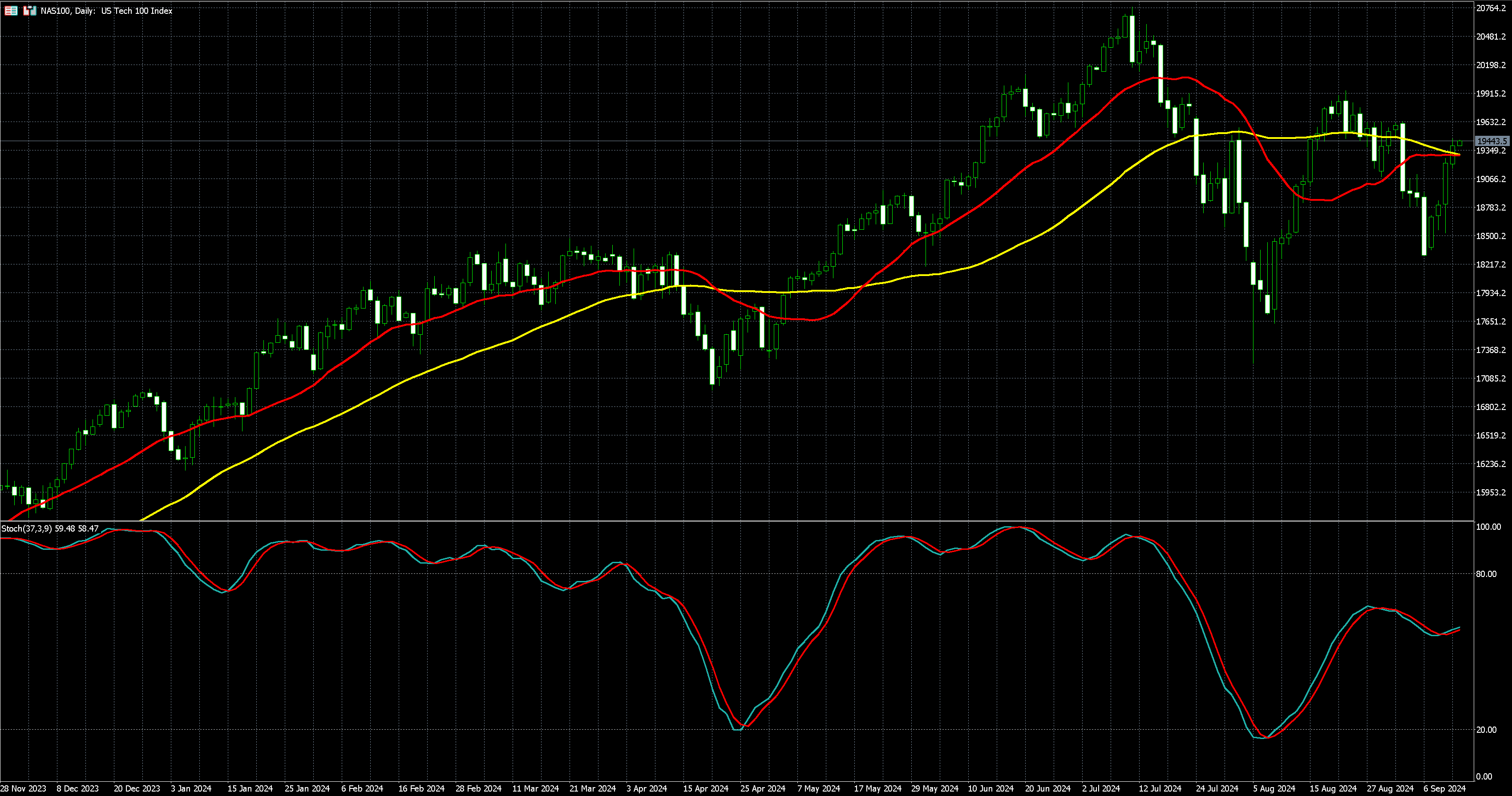

隨著市場焦點轉向普遍預期的聯準會下週降息,美股週四 (12 日) 收高,道瓊指數上漲 0.61%、標普 500 上漲 0.72%、那斯達克 100 指數上漲 0.89%。

美國 8 月的生產者物價指數 (PPI) 年增 1.7%,略低於預期的 1.8% ;月增 0.2% 則略高於預期的 0.1%。另外,上週初領失業金人數增至 23 萬人,略高於預期的 22.7 萬人,續領失業金人數 185 萬人則是合乎預期。

聯準會將在 9 月 17 日至 18 日召開利率會議,本週的通膨數據增強聯準會選擇降息幅度至少 1 碼的可能性。

歐洲央行週四將基準存款利率調降 1 碼降至 3.50%,也將今年經濟成長率預估值,從 0.9% 下修至 0.8%。

針對美國總統大選,路透調查,美國民主黨總統候選人兼副總統賀錦麗支持率領先共和黨總統候選人兼前總統川普。賀錦麗支持率為 47%,川普則為 42%,超過上一次在 8 月 21 日至 28 日調查期間的 4 個百分點差距。

個股方面,雲端軟體公司甲骨文 (ORCL-US) 在提高營收指引後,該股週四盤後飆漲近 6%,根據 FactSet,公司預計 2026 年收入至少為 660 億美元,高於先前 650 億美元指引和分析師的 648 億美元的預測。

Adobe (ADBE-US) 第三財季調整後獲利和收入超出預期,但第四財季營收預測,預計在 55 億美元至 55.5 億美元之間,該股週四盤後暴跌超 9%。

莫德納 (MRNA-US) 股價崩跌 12.36%,其 2025 年銷售預期令市場失望。莫德納擬在 2027 年削減約 11 億美元的開支,並爭取幾種新產品贏得批准。

AI 巨頭輝達 (NVDA-US) 續升 1.92% 至每股 119.14 美元。輝達(NVIDIA)執行長黃仁勳透露客戶對最新一代 Blackwell 晶片需求「令人難以置信」。

通用汽車 (GM-US) 股價週四飆升 3.25% 至每股 46.12 美元,此前該公司與韓國現代汽車公司簽署了一份諒解備忘錄,探討在汽車、供應鏈和清潔能源技術方面的合作,旨在削減成本並更快地將新技術推向市場。

川賀辯論會後,川普媒體暨科技集團 (DJT-US) 下滑 3.63% 至每股 16.08 美元,連跌兩日,由於前總統川普禁售 DJT 期將於 9 月 20 日到期,投資人可能會面臨更多痛苦。

波音 (BA-US) 收紅 0.95% 至每股 162.77 美元。「國際機械與航太勞工協會」(IAM)說,波音西岸廠區約 3 萬名工人將就合約進行表決,美西時間下午 6 點 (台灣時間週五上午 9 點) 就會結束,若表決未過,工人可能在週五開始罷工。

| 金融產品 | 前一天的收盤價 | 漲跌幅 |

|---|---|---|

| 歐元兌美元 | 1.10741 | 0.57% |

| 美元兌日圓 | 141.81 | -0.39% |

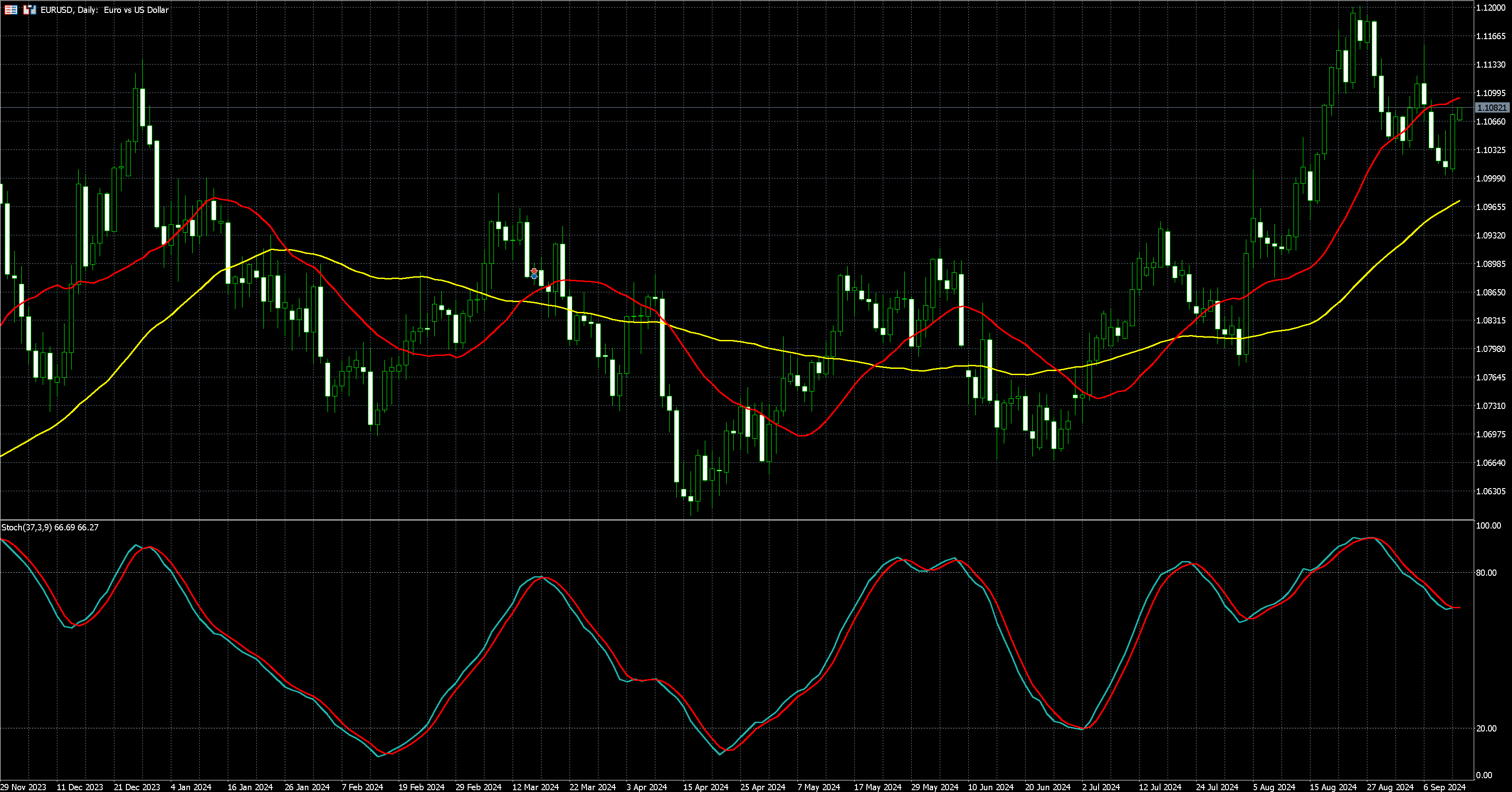

美元周四 (12 日) 下跌,因歐元走強壓低美元,再加上美國經濟數據好壞參半,增強了市場對聯準會 (Fed) 下周降息 25 個基點的預期。

紐約尾盤,追蹤美元兌六種主要貨幣的美元指數 (DXY) 下跌 0.41%,報 101.36,權重最大貨幣歐元則上漲 0.57% 至 1.10741 兌 1 美元。

周四公布的美國經濟數據好壞參半,增強了市場對 Fed 下周降息 25 個基點的預期。美國上周初領失業金人數增加 2,000 人,經季節調整後為 230,000 人,符合預期。

8 月美國生產者價格指數 (PPI) 略高於預期,因服務業成本上升,但該趨勢仍與通膨放緩一致。7 月的數據被向下修正,顯示 PPI 保持不變,而之前的報告顯示上升 0.1%。《路透》調查的經濟學家預測為上升 0.1%。

匯市分析師表示,「穩定的生產者價格應帶動投資,並將推動經濟增長,現在是 Fed 降息的時候了,但他們可能會採取緩慢而穩定的步伐,這似乎是他們的運作模式。」

美國利率期貨市場目前預測本月降息 50 個基點的機率僅為 27%,低於上周五非農就業報告後的 50%。

2024 年的利率期貨預期為降息 108 個基點,低於本周稍早的 113 個基點。

分析師指出,「幾乎可以肯定聯邦公開市場委員會 (FOMC) 將投票降低利率,但問題仍在於降息幅度,我們認為目前的經濟背景不支持如此大幅度的降息,更傾向於 25 個基點的降幅。」

周四歐元兌美元上漲,因歐洲央行 (ECB) 下調利率,但總裁拉加德 (Christine Lagarde) 淡化了下個月再次降息的預期,稱央行將根據經濟數據來決定下一步的政策行動。

拉加德表示,「我們將逐次會議做出決定。」該央行因通膨和經濟增長放緩,再次降息 25 個基點。「我不會對任何特定日期做出承諾,而且我們的政策路徑也不是預先決定的。」

ECB 將存款利率降至 3.5%,符合市場預期。再融資利率則大幅下調 60 個基點至 3.65%,這是早已預告的一項技術性調整。

根據 LSEG 計算,拉加德發言前,利率期貨預測 10 月降息的機率從 10 個基點減少至略超過 7 個基點。

KPMG 首席經濟學家 Yael Selfin 表示,「展望未來,利率走勢依然不確定。雖然 ECB 管理委員會普遍認為應該放鬆政策限制,但在降息速度上仍存在分歧。」

她預計 12 月將進一步放寬政策,將存款利率降至 3.25%。如果歐元區前景進一步減弱,Selfin 認為 ECB 決策者可能會在明年加快降息步伐,最終利率可能降至 2.25% 左右。

渣打銀行全球 G10 外匯研究部在一份研究報告中指出,「拉加德基本上達到了市場對 ECB 的預期。整體來看,市場有一些風險偏好,投資人正在購買他們之前賣出的貨幣,這通常表明風險偏好正在恢復。」

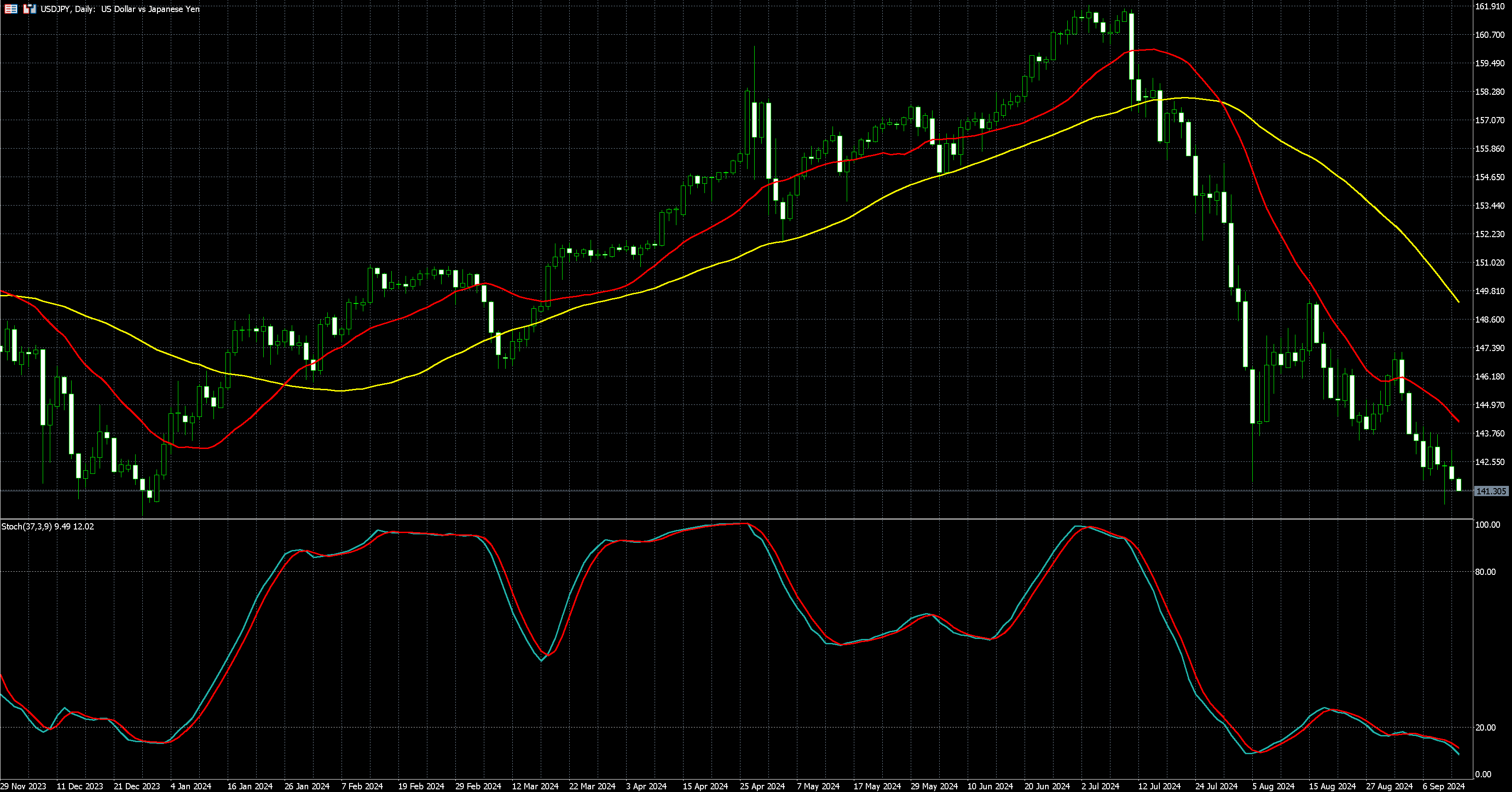

周四美元兌日元下跌 0.39%,報 1 美元兌 141.81 日元,此前本周累計已上漲 0.2%。

日本央行 (BoJ) 鷹派委員田村直樹 (Naoki Tamura) 周四表示,日本央行必須在下一財年下半年盡快將利率提高到至少 1%,但他補充,可能會是緩慢、分階段的提高利率。

在周三,日央另一名委員中川順子 (Junko Nakagawa) 強調了央行的緊縮傾向,稱低利率為進一步升息提供了空間。