旗形整理型態深度解析:上升旗形和下降旗形的特徵和分析方法

旗形型態(Flag Pattern) 是整理型態(亦稱盤整型態)中極具代表性的一種,廣泛應用於外匯、股票及期貨等金融市場的技術分析中。

此型態通常出現在明顯的趨勢過程中,特別是在一段快速價格推進之後的短暫回檔階段。一旦價格突破旗形區間,往往預示著原有趨勢的延續。

由於旗形型態具備明確結構與高預測性,特別適合交易初學者使用,幫助他們更容易識別趨勢延續機會,並制定進出場策略。

本文將全面解析旗形型態的定義、構成要素、常見類型及其在實戰交易中的應用,幫助讀者提升交易決策的效率與準確度。

1. 什麼是旗形型態?

旗形型態是一種結構清晰、辨識度高的技術圖表型態,因其圖形外觀類似旗桿與旗幟而得名,常見於強勢趨勢中的短暫整理階段。

它由兩個主要部分組成:

- 旗桿(Flagpole):代表一段快速、明確的價格上漲或下跌,顯示市場動能強勁。

- 旗身(Flag):緊隨旗桿之後的整理區間,價格在相對狹窄的通道內來回震盪,為趨勢延續蓄積能量。

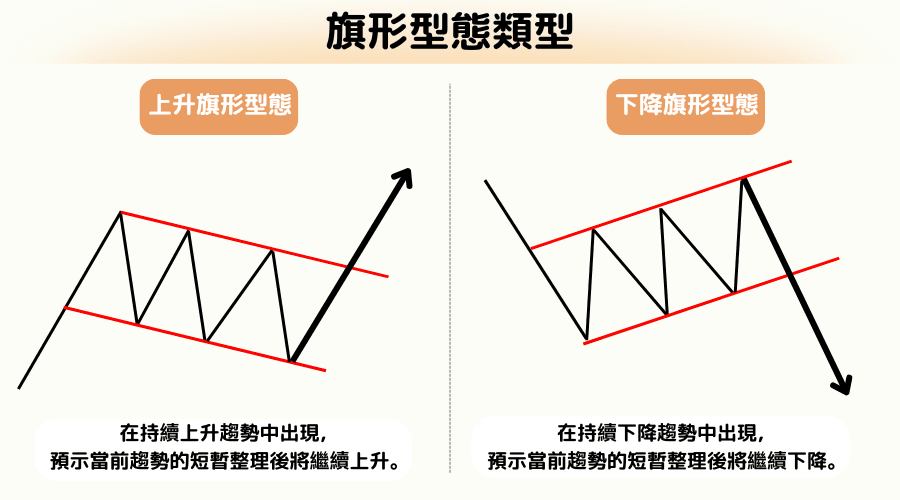

旗形型態可分為上升旗形與下降旗形,無論多空方向,皆象徵原有趨勢暫時休息後的潛在延續。

旗形型態的結構組成

旗桿(Flagpole)

旗桿是型態形成初期由強勁買盤或賣壓所推動的價格直線變動,呈現急升或急跌的形態。這段價格推動往往伴隨明顯成交量擴大,是旗形型態的關鍵動力來源。

旗桿的高度也常被用來預估後續趨勢延伸的潛在空間。

旗身(Flag)

旗身是價格經歷快速波動後的整理區間,通常呈現橫向或略微傾斜的通道形態,由一系列短期K線構成。

價格在旗身中上下波動,但整體維持在兩條平行或略微收斂的趨勢線內。此階段代表市場正在蓄積能量,準備延續既有趨勢。

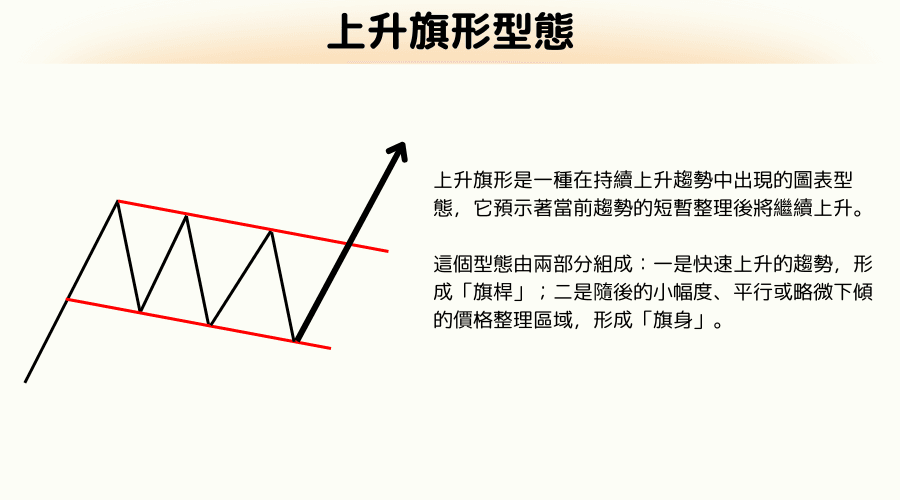

2. 上升旗形型態(Bullish Flag)

上升旗形是一種在持續上升趨勢中出現的圖表型態,它預示著當前趨勢的短暫整理後將繼續上升。

這個型態由兩部分組成:一是快速上升的趨勢,形成「旗桿」;二是隨後的小幅度、平行或略微下傾的價格整理區域,形成「旗身」。

整理區域通常是由一系列較短的K線組成,這些K線在較窄的價格區間內波動,似乎在為下一次上升積蓄能量。

上升旗形型態的關鍵特徵在於其整理區域。雖然價格可能略有下降,但整體趨勢並未改變,仍保持向上。

當價格最終突破旗形整理區域的上邊界時,通常意味著上升趨勢將恢復,並可能以與「旗桿」相似的幅度繼續上升。

在交易實務中,上升旗形型態被視為繼續持有或增加多頭部位的訊號,特別是當價格突破整理區域並伴隨成交量增加時。

然而,在識別此型態並應用於交易決策時,也應考慮其他市場因素和技術指標,以確保決策的全面性和準確性。

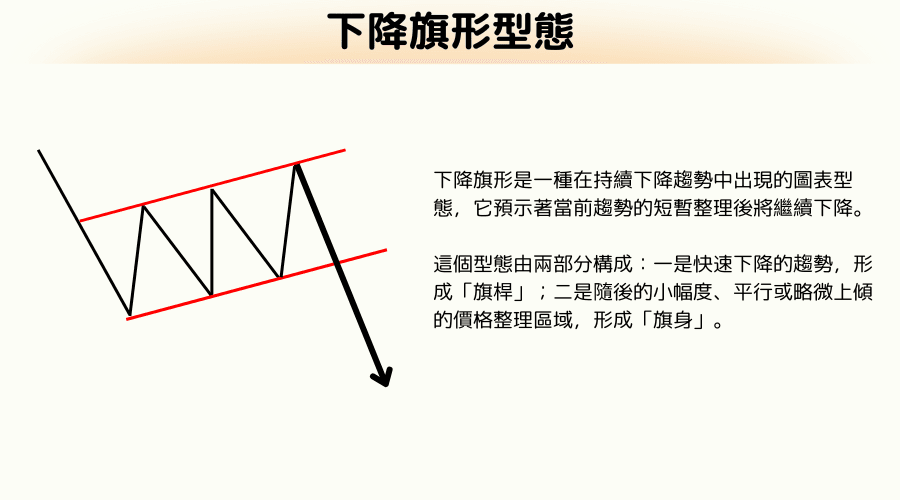

3. 下降旗形型態(Bearish Flag)

下降旗形型態是一種在持續下降趨勢中出現的圖表型態,它預示著當前趨勢的短暫整理之後將繼續下降。

這個型態同樣由兩部分構成:首先是快速下降的趨勢,形成「旗桿」;其次是隨後的小幅度、平行或略微上傾的價格整理區域,形成「旗身」。

整理區域通常由一系列較短的K線組成,這些K線在一個較窄的價格區間內波動,看起來像是為下一次下降做準備,累積能量。

下降旗形型態的關鍵特徵在於其整理區域。 儘管價格可能略有上升,但整體趨勢並未改變,仍保持向下。

當價格最終突破旗形整理區域的下邊界時,通常意味著下降趨勢將恢復,並可能以與「旗桿」相似的幅度繼續下降。

在交易實務中,下降旗形型態被視為繼續持有或增加空頭部位的訊號,尤其是當價格突破整理區域並伴隨成交量增加時。

然而,在應用此型態進行交易決策時,同樣需要考慮其他市場因素和技術指標,以確保決策的全面性和準確性。

4. 旗形型態使用注意點

在使用旗形型態進行交易時,以下四點是至關重要的注意事項:

注意點1:明確的價格突破

確保旗形整理區域的邊界發生了明確的價格突破,並以此作為交易的訊號。

對於上升旗形,關注上邊界的突破;對於下降旗形,關注下邊界的突破。

注意點2:成交量驗證

突破時應伴隨著成交量的明顯增加。

這個增加的成交量為突破提供了額外的驗證,增加了繼續趨勢的可能性。

注意點3:合理設定停損點

進入交易後,應立即設定停損點以管理風險。

停損點應位於整理區域的對立面,確保在預測失敗時限制損失。

注意點4:利用其他分析工具

雖然旗形型態本身就是一個強而有力的交易訊號,但結合其他技術指標使用可以提高交易決策的準確性。例如,趨勢指標、動量指標或其他圖表模式可以提供額外的市場洞察。