斐波那契回調入門:數列、繪製方法、優缺點、支撐和阻力的分析方法

斐波那契回調(Fibonacci Retracement),又稱斐波那契回撤,是金融市場中廣受歡迎且實用的技術分析工具之一。它廣泛應用於股票、期貨、外匯等交易領域,用來協助投資者判斷潛在的支撐與阻力位,並幫助制定更精準的交易策略。

本文將帶你全面了解斐波那契回調的基礎知識,內容涵蓋斐波那契數列的起源與核心概念、斐波那契回調的計算公式與常用關鍵比例、實際操作步驟(MT4/MT5教學)、優缺點分析,並介紹免費的專業指標工具,幫助你在交易中有效應用。

1. 斐波那契數列的起源

斐波那契數列(Fibonacci Sequence)得名於義大利數學家斐波那契(Fibonacci),他的全名是李奧納多·皮薩諾(Leonardo of Pisa)。斐波那契是 13 世紀歐洲著名的數學家,被譽為將阿拉伯數字引入歐洲的重要推手。

斐波那契在 1202 年出版的著作《Liber Abaci》(中文譯為《算經》)中,首次提出了這個影響深遠的數列。這個數列的靈感來自於一個經典的數學問題:假設從第 1 個月開始,有一對兔子,每對兔子從出生後的第 2 個月開始每月都會再生出一對兔子,經過數月後,會有多少對兔子?

透過這個簡單卻極具邏輯性的問題,斐波那契推導出以下的數列:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, ...

這個數列的特點是:每一項都等於前兩項之和。

更有趣的是,斐波那契數列不僅存在於數學領域,它也大量出現在自然界當中,例如

- 向日葵種子的排列結構

- 貝殼的螺旋曲線

- 松果與松樹鱗片的層疊規律

- 鳳梨的生長結構

正因為斐波那契數列在自然界中的普遍性,後來被金融市場中的技術分析者廣泛應用,特別是在股票、外匯和期貨交易中,用來預測價格回調的可能區間。

2. 斐波那契數列的定義

斐波那契數列是一個無限序列,從0和1開始,每個數都是前兩個數總和。具體公式如下:

F(0)=0,

F(1)=1,

F(n)=F(n−1)+F(n−2) (n≥2)

列舉前幾項斐波那契數列: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, ...

這個數列在數學上有許多有趣的性質,例如它與黃金比例(Phi)的關係。黃金比例約為1.618,當數列中的每一項除以前一項的值趨近於此比例時,形成一個逼近黃金比例的數列。

黃金比例

黃金比例(Phi,φ)是指兩個數之比等於它們總和與較大數之比,即:

𝜙=(𝑎+𝑏)/𝑎=𝑎/𝑏,

其中,𝜙≈1.6180339887…

在斐波那契數列中,隨著數列的成長,每一項與前一項的比值會逐漸接近黃金比例。例如:

5/3≈1.666,

8/5≈1.6,

13/8≈1.625,

21/13≈1.615

這種比值關係不僅出現在數學中,也廣泛存在於自然、藝術和建築中。斐波那契數列和黃金比例共同構成了許多美學和自然現象的基礎。

黃金比例的自然與金融應用

黃金比例被視為「自然界的完美比例」,在許多自然現象、藝術作品、建築設計中都有所體現,例如:

- 向日葵花盤中的種子排列

- 貝殼的螺旋結構

- 名畫《蒙娜麗莎》的構圖比例

- 希臘帕德嫩神廟的建築比例

金融市場認為,黃金比例也影響著人類的行為模式與價格波動,因此衍生出斐波那契回調、斐波那契擴展等技術分析工具,這些工具常用於預測股價、匯價或商品價格在回調過程中的潛在支撐與阻力區間。

3. 斐波那契回調的公式和常用水平

斐波那契回調線是基於斐波那契數列中的比例關係,透過計算價格回調的關鍵水平,幫助交易者制定買入和賣出策略。以下是斐波那契回調的公式和常用水平的詳細說明。

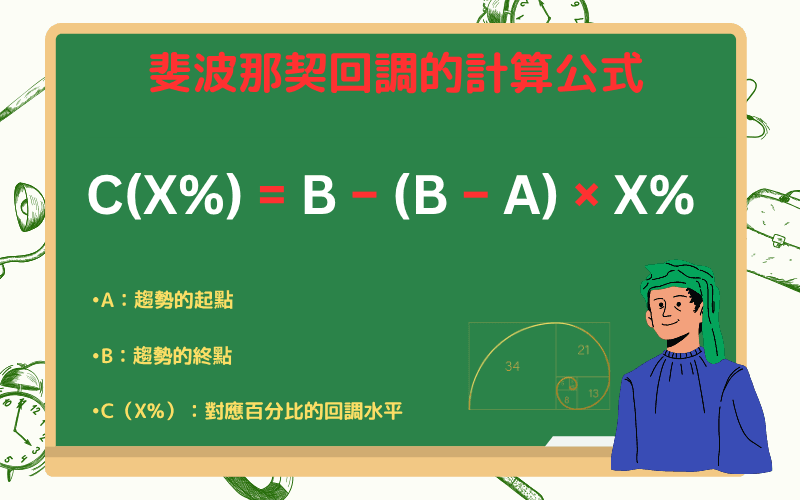

斐波那契回調公式

斐波那契回調水平的計算公式是基於價格從趨勢的起點(低點)到終點(高點)的回調百分比。

常用的斐波那契回調水平包括:23.6%、38.2%、50%、61.8%和78.6%。

這些水平代表價格回調的百分比,即價格從高點回調到低點的比例。每個回調水平都有其重要的意義。

以下是具體計算公式和回調水平的意義:

假設價格從低點 A 上漲到高點 B,那麼各個斐波那契回調水平可以透過以下公式計算:

C(X%) = B − (B − A) × X%

其中:

- •A是趨勢的起點(最低點)

- •B是趨勢的終點(最高點)

- •C(x%)是對應百分比的回調水平

| 回調水平 | 計算公式 | 說明 |

|---|---|---|

| 23.6% 回調 | C(23.6%) = B − (B − A) × 0.236 | 上升趨勢中較弱的回調;在下降趨勢中為較弱反彈。 |

| 38.2% 回調 | C(38.2%) = B − (B − A) × 0.382 | 上升趨勢中常見的回調支撐位;在下降趨勢中為常見反彈阻力位。 |

| 50% 回調 | C(50%) = B − (B − A) × 0.5 | 一個心理關卡,廣泛用於技術分析;在上升和下降趨勢中都常見。 |

| 61.8% 回調 | C(61.8%) = B − (B − A) × 0.618 | 上升趨勢中的黃金回調支撐位;在下降趨勢中為黃金反彈阻力位。 |

| 78.6% 回調 | C(78.6%) = B − (B − A) × 0.786 | 上升趨勢中較深的回調,可能表示趨勢反轉;在下降趨勢中為較深反彈,可能表示趨勢反轉。 |

4. 斐波那契回調線的優點和缺點

斐波那契回調線作為技術分析工具,有廣泛的應用和重要性,但也有其限制。以下是斐波那契回調線的優缺點:

斐波那契回調線優點

| 優點 | 說明 |

|---|---|

| 簡單易用 | 斐波那契回調線的繪製和使用相對簡單,只需確定趨勢的起點和終點即可。這使得它成為技術分析中常用的工具之一。 |

| 直觀明確 | 斐波那契回調線能夠直觀地顯示潛在的支撐和阻力位,幫助交易員迅速識別價格變動的關鍵水平。 |

| 適用範圍廣 | 斐波那契回調線可應用於各種金融市場,包括股票、外匯、期貨及加密貨幣等。不論是短期交易還是長期投資,斐波那契回調線都能提供有價值的參考。 |

| 歷史驗證 | 斐波那契回調水準是基於歷史價格數據,許多交易員發現這些水準在過去的市場中確實有效,這增加了其在預測未來價格走勢中的可信度。 |

| 結合其他工具效果更佳 | 斐波那契回調線可與其他技術分析工具結合使用,如移動平均線、相對強弱指數(RSI)等,從而提高交易策略的準確性和可靠性。 |

斐波那契回調線缺點

| 缺點 | 說明 |

|---|---|

| 主觀性強 | 斐波那契回調線的繪製需要選擇趨勢的起點和終點,這個過程具有一定的主觀性,不同的交易員可能會有不同的選擇,導致回調水平的差異。 |

| 過度依賴歷史數據 | 斐波那契回調線是基於過去的價格數據,而市場是動態且不可預測的,歷史數據不一定能準確反映未來的價格走勢。 |

| 假訊號多 | 斐波那契回調水準並不總是有效,市場波動可能會產生許多假訊號,使交易員誤判市場趨勢,從而導致虧損。 |

| 需要結合其他工具 | 雖然斐波那契回調線在預測價格變動方面有一定的優勢,但單獨使用時其準確性有限。交易者需要結合其他技術分析工具才能提高交易策略的有效性。 |

| 市場情緒影響 | 斐波那契回調線無法考慮市場情緒、突發新聞或經濟事件等非技術因素,這些因素往往會對市場產生重大影響,導致斐波那契回調水準失效。 |

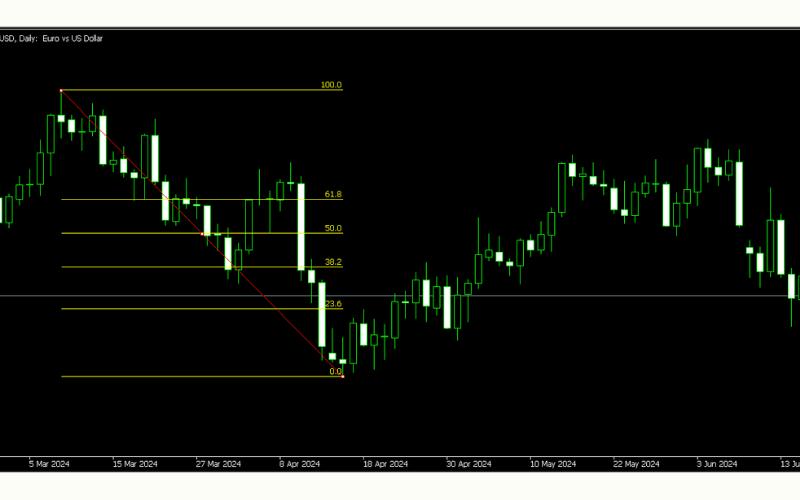

5. 斐波那契回調線的繪製方法(MT4/MT5)

斐波那契回調線是一種簡單而有效的技術分析工具,可以幫助交易者確定潛在的支撐和阻力位。以下是詳細的繪製步驟:

步驟1:選擇趨勢的起點與終點

首先,確定一個明顯的價格趨勢。這可以是一個上升趨勢或下降趨勢。

在上升趨勢中,選擇趨勢的起點(最低點)和終點(最高點);

在下降趨勢中,選擇趨勢的起點(最高點)和終點(最低點)。

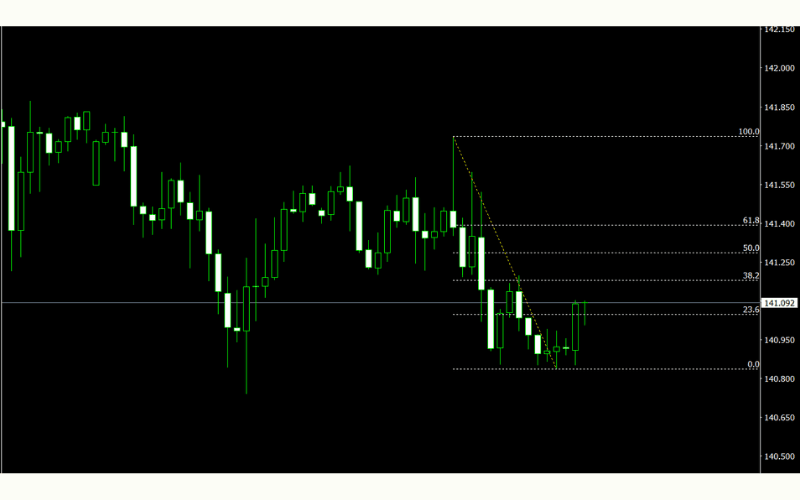

步驟2:繪製斐波那契回調線

在圖表分析軟體中找到斐波那契回調工具,通常在大多數交易平台中都可以找到這個工具。

選擇斐波那契回調工具後,請依照以下步驟進行繪製:

上升趨勢:

從趨勢的起點(最低點)到終點(最高點)畫一條線。

下降趨勢:

從趨勢的起點(最高點)到終點(最低點)畫一條線。

系統會自動計算並繪製各個斐波那契回調水平,這些水平通常包括23.6%、38.2%、50%、61.8%和78.6%。

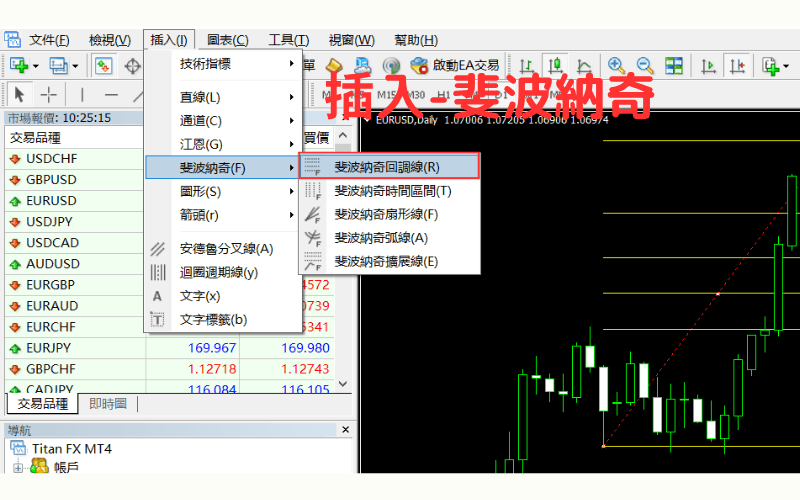

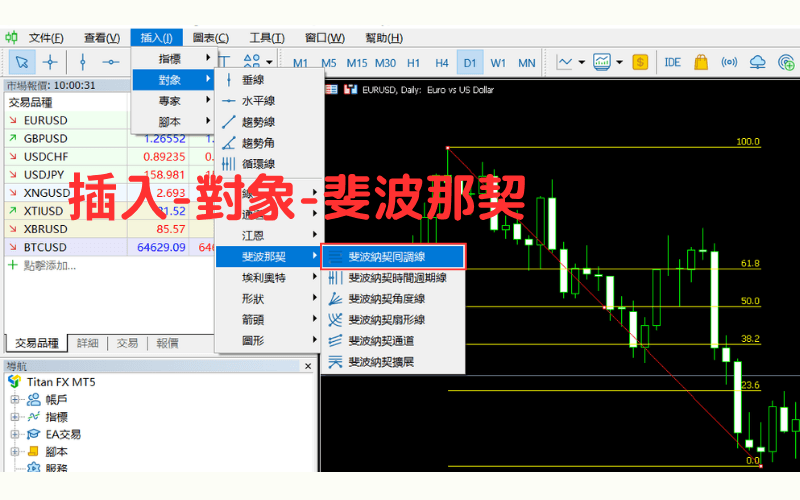

MT4繪製方法:

選單欄上點選「插入 - 斐波納奇 - 斐波納奇回調線」。

MT5繪製方法:

選單欄上點選「插入 - 對象 - 斐波那契 - 斐波那契額回調線」。

步驟3:確定關鍵支撐和阻力位

繪製斐波那契回調線後,可以觀察價格在各個回調水平的表現。每個回調水平都可能成為潛在的支撐或阻力位,具體應用如下:

支撐位:

在上升趨勢中,價格回調到某個斐波那契水平(如38.2%或61.8%)並穩穩,這個水平就可能成為支撐位。

阻力位:

在下降趨勢中,價格反彈到某個斐波那契水平(如38.2%或61.8%)並且受阻,這個水平就可能成為阻力位。

6. TItan FX提供的免費客製化指標(MT4/MT5)

Titan FX 為交易者免費提供了許多適用於 MT4/MT5 平台的客製化指標。這些指標經過精心設計,旨在幫助交易者優化他們的交易策略,並提高交易決策的準確性。無論您是初學者還是經驗豐富的交易員,這些工具都能為您的交易活動提供強大的支援和幫助。

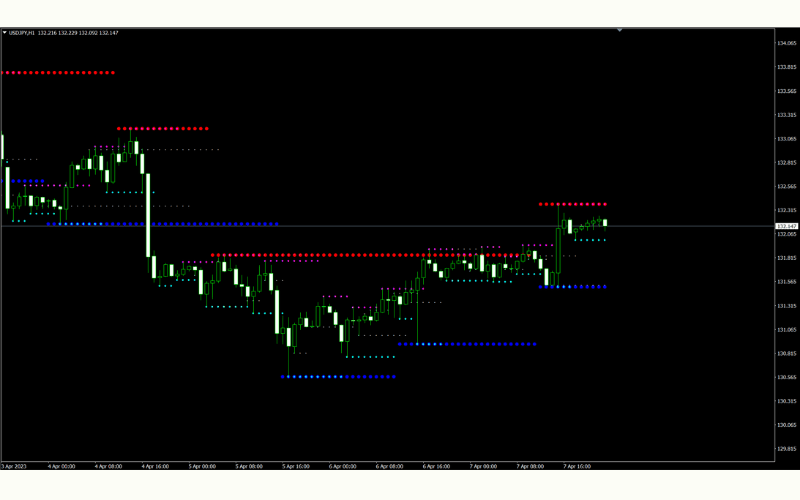

自動畫出斐波那契回調線(Titan_auto_fibonacci)

本指標是以呈ZigZag描繪出來的波動為基礎,自動畫出斐波那契回調線的工具。

最近期的波動設定為1,只要數字增加,就會自動顯示相對於以前ZigZag波動的斐波那契回調線。

詳細了解並安裝「自動畫出斐波那契回調線的工具」顯示多週期支撐線及阻力線(Titan_Support_Resistance)

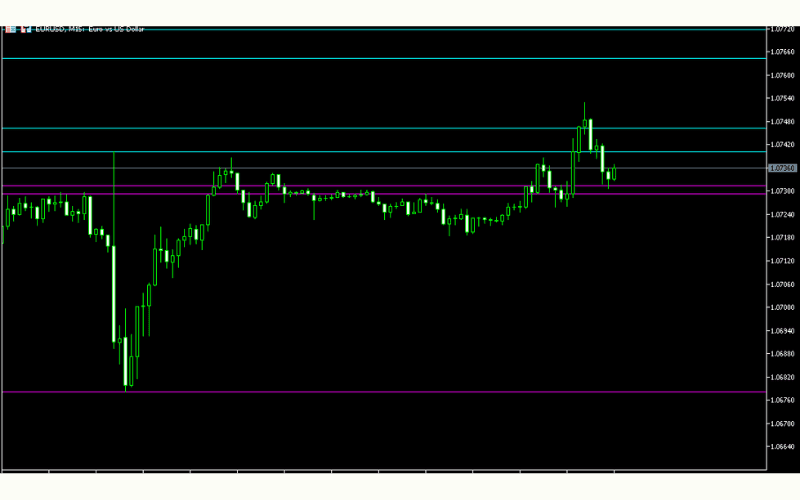

這是一個透過使用分形計算出的短期、中期和長期三個週期的時間框架圖表上的支撐和阻力水平的點來顯示的指標。

多個週期的支撐或阻力水平以及曾經在同一水平上成為支撐或阻力的水平可能在將來變得引人注目,成為市場的重要轉折點。

詳細了解並安裝「自顯示多週期支撐線及阻力線指標」顯示候補支撐線及阻力線的指標(Titan_SR_line)

在金融市場中,預測價格波動並識別支撐和阻力水平是至關重要的。我們的指標能在圖表上顯示關鍵的支撐和阻力水平,包括高價/低價、樞軸點水平、移動平均線和相對強弱指數(RSI)。這些指標可以幫助交易者更有效地做出交易決策。

詳細了解並安裝「自動顯示候補支撐線及阻力線的指標」7. 結語

斐波那契回調是一項結合數學邏輯與市場心理的強大技術分析工具,能幫助交易者有效預測價格的潛在支撐與阻力區間。

無論你是股票、期貨還是外匯交易者,學會靈活應用斐波那契回調,有助於提升交易勝率與風險管理能力。

建議讀者在實盤操作中,搭配其他技術指標或價格行為一起使用,將更能發揮斐波那契回調的最大效益。