Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

August 21, 2023

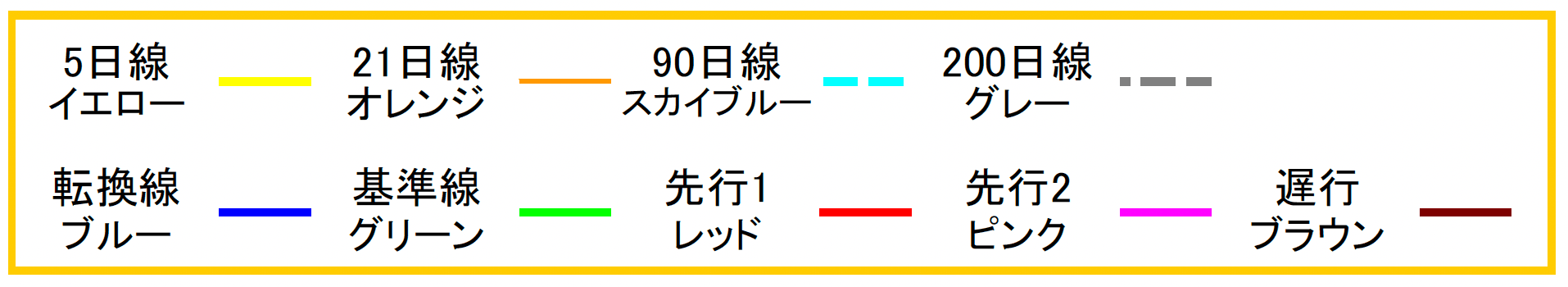

18 日のニューヨーク外国為替市場でドル円は続落。終値は 145.39 円と前営業日 NY 終値(145.84 円) と比べて 45 銭程度のドル安水準だった。今週は 17 日に一時 146.56 円と昨年 11 月以来約 9 カ月ぶりの高 値を更新するなど、足もとで相場上昇が続いたあとだけに、週末を控えたポジション調整目的の売りが優 勢となった。米金融引き締めの長期化や中国経済の減速による世界経済への悪影響を警戒し、世界的に株 式相場が下落したこともリスク・オフの円買いを促した。米長期金利の低下も相場の重しとなり、2 時過 ぎには一時 144.93 円と日通し安値を更新した。

もっとも、144 円台では押し目を拾いたい向きも多く、引けにかけては下げ渋った。米長期金利が低下 幅を縮めたことも相場を下支えした。

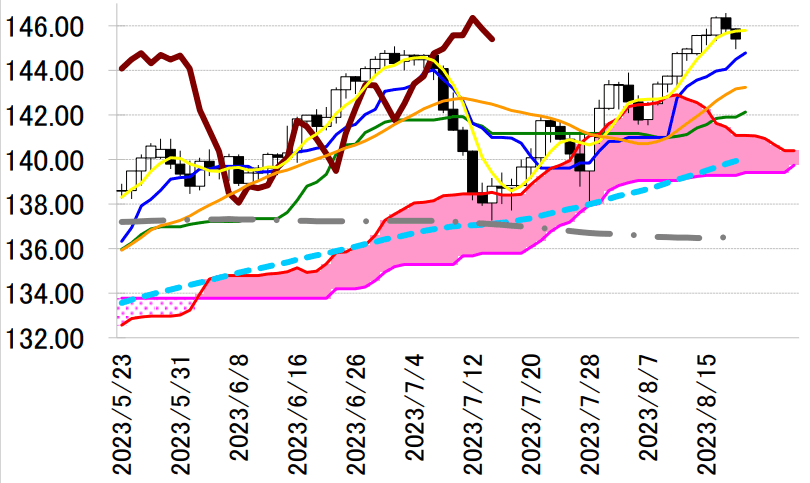

ユーロドルはほぼ横ばい。終値は 1.0873 ドルと前営業日 NY 終値(1.0872 ドル)と比べて 0.0001 ドル 程度のユーロ高水準だった。中国不動産企業の経営不安や同国経済の低迷に対する不安から、アジアや欧 州の株価指数が下落するとリスク・オフのドル買いが先行。欧州債利回りの低下に伴うユーロ売りも出て、 21 時 30 分過ぎに一時 1.0845 ドルと 7 月 6 日以来の安値を付けた。

ただ、NY 勢が本格参入する時間帯に入ると、米 10 年債利回りの低下に伴うユーロ買い・ドル売りが優 勢となり、1.0882 ドル付近まで持ち直した。

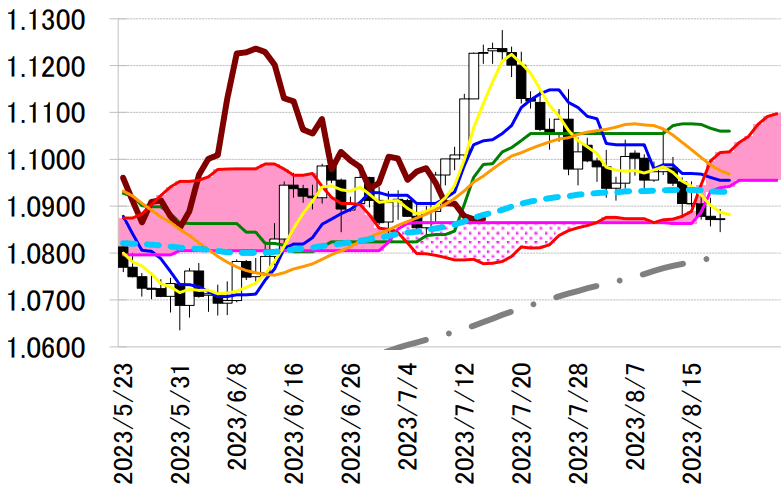

ユーロ円は続落。終値は 158.22 円と前営業日 NY 終値(158.57 円)と比べて 35 銭程度のユーロ安水準。 世界的な株価の下落を背景に投資家のリスク回避姿勢が強まると、円買い・ユーロ売りが進行。2 時過ぎ に一時 157.66 円と本日安値を更新した。ただ、一時は 210 ドル超下落したダウ平均が持ち直すと円買い 圧力は後退。引けにかけては 158 円台前半まで下げ渋った。

本日の東京外国為替市場のドル円は、今週の最重要イベントである 25 日のジャクソンホール会合での パウエル FRB 議長の講演を控えて動きづらい展開が予想される中、引き続き本邦通貨当局のドル売り・円 買い介入の可能性に警戒する展開となる。

先週末は、「中国当局は今週、人民元の急激な変動を防ぐため、国有銀行に対し外国為替市場への介入 を強化するよう指示した」との一部報道をきっかけに、対人民元中心にドル売りが優勢となった。米 10 年債利回りが 4.326%まで上昇した背景として、中国人民銀行がドル売り・人民元買い介入の原資となる ドル資金を調達したのではないか、との憶測を呼んでいた。そして、18 日の中国人民元の対ドル基準値 の設定は、予想値との乖離が過去最大の元高となっており、中国当局による元高誘導の意図が示された。

本日は最優遇貸出金利(LPR)の月次見直しが予定されており、中期貸出制度(MLF)金利引き下げと同 様に、景気下支えのために LPR も引き下げられる可能性が高いことで、要注目か。

また、今週も引き続き本邦通貨当局によるドル売り・円買い介入を警戒していくことになるが、円買い 介入の原資である外国為替資金特別会計(外為特会)は、7 月末時点で外貨が 1 兆 1242 億ドル、その内 証券が 9879 億ドル、預金が 1363 億ドルとなっている。

本邦通貨当局は、昨年 3 回、ボラティリティー抑制を名目にしたドル売り・円買い介入を断行したが、 円買い介入は、ボリンジャー・バンド+2σ付近で行われ、介入後の安値は日足一目均衡表・基準線付近だ った。本日の高値の目安となる+2σ水準は 147.15 円付近、安値の目安となる基準線は 142.13 円となって いる。

すなわち、本日のドル円は、147 円方向への上昇は想定しづらいことから、ボラティリティーの上昇も なく、ドル売り・円買い介入の可能性は低いと思われる。

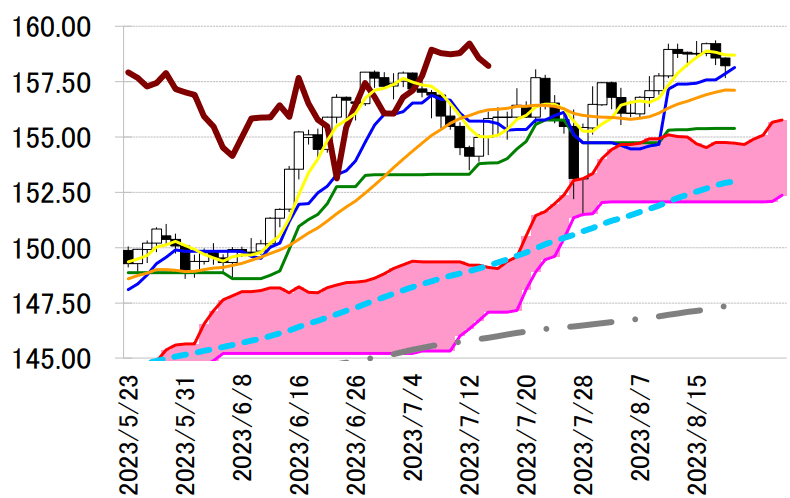

ドル円のテクニカル分析では、一目均衡表では依然として三役好転の強い買いシグナルが点灯中だが、 高値圏での孕み線、そして 2 手連続陰線での反落は売りを示唆しており、本日も陰線となり三羽烏により 転換線を下回る可能性に要警戒となる。そして、オシレーター系指標(逆張り指標)である相対力指数(RSI) やストキャスティックは、逆行現象(ダイバージェンス)による売りシグナルを点灯させている。

※時刻表示は日本時間

<国内>

特になし

<海外>

○07:45 ◎ 7 月ニュージーランド(NZ)貿易収支

○15:00 ◇ 7 月独生産者物価指数(PPI、予想:前月比▲0.2%)

○17:30 ◎ 7 月香港消費者物価指数(CPI、予想:前年同月比 1.9%)

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

18 日 12:56 シルク RBNZ 総裁補

「中国の景気減速や世界の成長率鈍化がリスク要因」

※時間は日本時間

陰線引け。転換線は基準線を上回り、遅行スパンは実線を上回り、雲の上で引けていることで、三役好転の強い買いシグナルが点灯中。8 手連続陽線の後 2 手連続陰線で反落したものの転換線を上回って引けており、反発の可能性が示唆されている。ただ逆行現象(ダイバージェンス)出現による売りシグナル点灯には警戒しておきたい。本日は、転換線を支持に押し目買いスタンスで臨み、同線を下抜けた場合は手仕舞い。

レジスタンス 2 147.57(2022/11/7 高値)

レジスタンス 1 146.56(8/17 高値)

前日終値 145.39

サポート 1 144.78(日足一目均衡表・転換線)

サポート 2 143.30(8/10 安値)

小陽線引け。転換線は基準線を下回り、遅行スパンは実線を下回り、雲の下で引けていることで、三役逆転の強い売りシグナルが点灯している。5 手連続陰線の後、小陽線(寄引同事線)で下げ止まったもののの、転換線を下回って引けており反落の可能性が示唆されている。 本日は、転換線を抵抗に戻り売りスタンスで臨み、同線を上抜けた場合は手仕舞い。

レジスタンス 1 1.0955(日足一目均衡表・転換線)

前日終値 1.0873

サポート 1 1.0794(200 日移動平均線)

陰線引け。転換線は基準線を上回り、遅行スパンは実線を上回り、雲の上で引けていることで、三役好転の強い買いシグナルが点灯している。2 手連続陰線でも転換線を上回って引けており反発の可能性が示唆されている。本日は、18 日の安値を支持に押し目買いスタンスで臨み、同水準を下抜けた場合は手仕舞い。

レジスタンス 1 159.36(8/17 高値)

前日終値 158.22

サポート 1 157.66(8/18 安値)

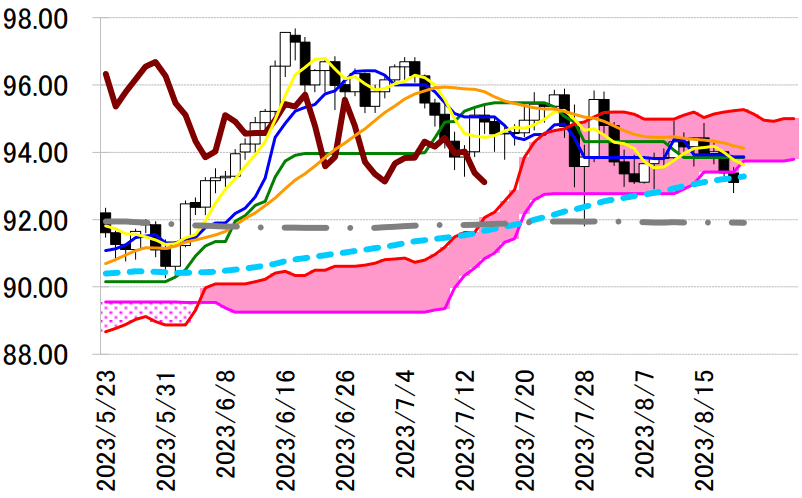

陰線引け。転換線は基準線を上回っているものの、遅行スパンは実線を下回り、雲の下で引けていることで、売りシグナルが優勢な展開となっている。2 手連続陰線で転換線を下回って引けており続落の可能性が示唆されている。本日は、転換線を抵抗に戻り売りスタンスで臨み、同線を上抜けた場合は手仕舞い。

レジスタンス 1 93.87(日足一目均衡表・転換線)

前日終値 93.11

サポート 1 91.91(200 日移動平均線)