Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

November 30, 2023

29 日のニューヨーク外国為替市場でドル円は 4 日続落。終値は 147.24 円と前営業日 NY 終値(147.48 円)と比べて 24 銭程度のドル安水準。アジア時間に一時 146.67 円と 9 月 12 日以来の安値まで売り込ま れた反動で買い戻しが先行した。米商務省が発表した 7-9 月期米国内総生産(GDP)改定値が年率換算で 前期比 5.2%増と速報値の 4.9%増から上方修正され、予想の 5.0%増を上回ったことが伝わるとドル買 いが加速。23 時過ぎに一時 147.90 円と日通し高値を付けた。ただ、節目の 148.00 円には届かなかった。 米経済活動の 3 分の 2 超を占める個人消費が 3.6%増と予想の 4.0%増を下回ったほか、米連邦準備理事 会(FRB)が物価の目安として注目する食料とエネルギーを除くコア個人消費支出(PCE)指数が 2.3%上 昇と予想の 2.4%上昇を下回ったことが相場の重しとなった。米国で利上げ局面が終了したとの見方が広 がる中、戻りを売りたい向きも多く、4 時過ぎには 147.08 円付近まで下押しした。

なお、FRB がこの日公表した米地区連銀経済報告(ベージュブック)では「米経済活動は前回の報告書 以降減速した」との認識が示されたほか、物価上昇については「地区全体でほぼ緩やかになったが、依然 として高止まりしている」、労働需要については「引き続き緩和した」と伝わった。

ユーロドルは 5 営業日ぶりに反落。終値は 1.0969 ドルと前営業日 NY 終値(1.0993 ドル)と比べて 0.0024 ドル程度のユーロ安水準だった。アジア時間に一時 1.1017 ドルと 8 月 10 日以来の高値を更新したあとだ けに、欧米市場では利食い売りなどが出た。11 月独消費者物価指数(CPI)速報値が予想を下回ったこと で、欧州のインフレ鈍化を意識したユーロ売りも出た。米 GDP 改定値の上振れを受けてドル買いが強まる と、一時 1.0960 ドルと日通し安値を更新した。もっとも、米国での早期利下げを見込むユーロ買い・ド ル売りが入ると、1.0995 ドル付近まで下げ渋った。

なお、バーキン米リッチモンド連銀総裁は「追加利上げの可能性を排除するつもりはない」「利下げに ついて議論するのは時期尚早」などと述べたほか、メスター米クリーブランド連銀総裁は「今後のデータ 評価する上で政策は良い位置にある」「さらなる利上げが必要かどうかは経済状況次第」などと語った。

ユーロ円は 3 日続落。終値は 161.52 円と前営業日 NY 終値(162.12 円)と比べて 60 銭程度のユーロ安 水準。21 時 30 分過ぎに本日高値となる 162.25 円まで上昇後、取引終了間際に 161.49 円まで反落した。

本日の東京外国為替市場のドル円は、今夜発表される 10 月の米 PCE デフレーターへの警戒感から上値 が重い展開が予想される。

12 月 12-13 日の米連邦公開市場委員会(FOMC)に向けて、米連邦準備理事会(FRB)がインフレ指標と して注視している米 10 月 PCE デフレーターは前年比+3.0%と予想されており、9 月+3.4%からの伸び率 鈍化が見込まれている。

CME のフェドウオッチによると、米金利先物市場では来年 5 月の FOMC での利下げ開始確率が高まって いる。さらに米国債券市場でも、FRB が来年 5 月までに利下げに転じるとの観測が高まっている。もし、 今夜発表される 10 月 PCE デフレーターが予想を下回り、2%台まで伸び率が減速していた場合、来年の利 下げ開始時期が第 1 四半期あたりまで前倒しされる可能性が高まることになるか。

12 月 FOMC での景況感の判断材料となる地区連銀経済報告(ベージュブック)は、消費者が裁量的な支 出を控えたために、米経済活動は減速したと指摘していた。また、米感謝祭の翌日、ブラックフライデー の売上高が低調だった模様で、ベージュブックが指摘していた消費者支出への警戒感を裏付けている。

昨日はタカ派のメスター米クリーブランド連銀総裁が「データに機敏に対応」と述べている。次回 FOMC までの重要なデータは、本日の 10 月 PCE デフレーター、12 月 8 日の 11 月雇用統計、12 日の同月消費者 物価指数(CPI)となる。

ドル円のテクニカル分析では、長期的には、エリオット波動の最終 5 波を示唆する「斜行三角形」を形 成中、中期的には高値反転を示唆する「弱気の乖離(ベアリッシュ・ダイバージェンス)」を形成中、短 期的には「ダブル・トップ(151.72 円・151.91 円)」が完成したことで、下値リスクが高まりつつある。

10 時 30 分に発表される 11 月中国製造業購買担当者景気指数(PMI)は 49.7 と予想されており、10 月 の 49.5 からの改善が見込まれている。リスクシナリオは、予想を下回った場合のリスク回避となるため 要注目か。

<国内>

○08:50 ◎ 10 月鉱工業生産速報(予想:前月比 0.8%/前年比 0.4%)

○08:50 ◇ 10 月商業販売統計速報(小売業販売額、予想:前年比 5.9%)

○08:50 ◇ 対外対内証券売買契約等の状況(週次・報告機関ベース)

○10:30 ◎ 中村豊明日銀審議委員、あいさつ

○14:00 ◇ 11 月消費動向調査(消費者態度指数 一般世帯、予想:35.6)

○14:00 ◇ 10 月新設住宅着工戸数(予想:前年比▲6.8%)

○19:00 ◇ 外国為替平衡操作の実施状況(介入実績)

<海外>

○09:00 ◇ 11 月 ANZ 企業信頼感

○09:30 ◇ 7-9 月期豪民間設備投資(予想:前期比 1.0%)

○09:30 ◎ 10 月豪住宅建設許可件数(予想:前月比 2.0%)

○未定 ◎ 韓国中銀、政策金利発表(予想:3.50%で据え置き)

○10:30 ◎ 11 月中国製造業購買担当者景気指数(PMI、予想:49.7)

○16:00 ◎ 10 月独小売売上高(予想:前月比 0.4%/前年比▲2.0%)

○16:00 ◎ 7-9 月期トルコ国内総生産(GDP、予想:前年比 5.6%)

○16:30 ◇ 10 月スイス小売売上高

○16:45 ◎ 7-9 月期仏国内総生産(GDP)改定値(予想:前期比 0.1%)

○16:45 ◇ 11 月仏消費者物価指数(CPI)速報値(予想:前月比横ばい/前年比 3.7%)

○16:45 ◇ 10 月仏卸売物価指数(PPI)

○16:45 ◇ 10 月仏消費支出(予想:前月比▲0.2%)

○17:00 ◇ 11 月スイス KOF 景気先行指数(予想:96.6)

○17:55 ◎ 11 月独雇用統計(予想:失業率 5.8%/失業者数変化 2.20 万人)

○18:30 ◇ 10 月南アフリカ卸売物価指数(PPI、予想:前月比 1.1%/前年比 5.8%)

○18:30 ◎ パネッタ伊中銀総裁、講演

○19:00 ☆ 11 月ユーロ圏消費者物価指数(HICP)速報値(予想:前年比 2.7%)

○19:00 ☆ 11 月ユーロ圏 HICP コア速報値(予想:前年比 3.9%)

○19:00 ◎ 10 月ユーロ圏失業率(予想:6.5%)

○21:00 ◎ 10 月南アフリカ貿易収支(予想:91 億ランドの黒字)

○21:00 ☆ 7-9 月期インド GDP(予想:前年同期比 6.8%)

○21:00 ◇ 10 月メキシコ失業率(季節調整前、予想:2.80%)

○22:30 ☆ 9 月カナダ GDP(予想:前月比横ばい/前年比 0.8%)

☆ 7-9 月期カナダ GDP(予想:前期比 0.2%)

○22:30 ◎ 10 月米個人消費支出(PCE、予想:前月比 0.2%)

◎ 10 月米個人所得(予想:前月比 0.2%)

☆ 10 月米 PCE デフレーター(予想:前年比 3.0%)

☆ 10 月米 PCE コアデフレーター(予想:前月比 0.2%/前年比 3.5%)

○22:30 ◎ 前週分の米新規失業保険申請件数/失業保険継続受給者数(予想:22.0 万件/187.2 万人)

○22:30 ◎ ラガルド欧州中央銀行(ECB)総裁、講演

○23:15 ◎ ウィリアムズ米ニューヨーク連銀総裁、講演

○23:45 ◎ 11 月米シカゴ購買部協会景気指数(予想:45.4)

○24:00 ◎ 10 月米住宅販売保留指数(仮契約住宅販売指数、予想:前月比▲2.0%/前年比▲8.8%)

○1 日 01:00 ◎ グリーン英中銀金融政策委員会(MPC)委員、講演

○1 日 02:00 ◎ ナーゲル独連銀総裁、講演

○石油輸出国機構(OPEC)プラス閣僚級会合

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

29 日 10:04 ニュージーランド準備銀行(RBNZ)声明

「インフレ率は依然として高すぎるため、当委員会はイン フレ圧力の継続を警戒」

「経済成長は年初の予想を上回っているが、依然として トレンドを下回っており、さらに減速する可能性が高い」

「インフレ圧力が予想以上に強まれば、政策金利はさら に引き上げられる必要があるだろう」

「内需がさらに強まれば、追加的な金融引き締めが必要 になる可能性が高い」

「インフレ率は 2024 年後半までに目標範囲内に低下す ると予想」

「金利見通しでは来年の利上げがあるリスクが高まって いることを示している」

「金利見通しでは 2025 年半ばまで利下げがないと予想」

29 日 10:40 安達日銀審議委員

「賃金と物価の好循環という状況の芽が出始めているが、 十分ではない」

「10 月の YCC 運用のさらなる柔軟化が、金融政策の正 常化を意識した政策変更ではない」

「必要があれば、躊躇なく追加的な金融緩和措置を講じ る方針」

「長期金利の持つ情報的価値を有効に活用すべき余地 が徐々に高まってきた」

「賃金・物価の好循環が実現する状況になるまではマイ ナス金利の解除は難しい」

「中小企業では今年度並みの賃上げ厳しいとの声、マイ ナス金利いつ解除するかできるような状況ではない」

「賃上げの見極め、新年度明け以降になる」

「マイナス金利解除の条件、想定しない内外経済の動き あり、実質賃金が先にプラスになる可能性もある」

「マイナス金利解除、10 年金利の柔軟化とは性格異な る」

29 日 11:21 オア NZ 準備銀行(RBNZ)総裁

「今回の会合では利上げについて議論した」

「新首相との会談は非常に建設的だった」

「我々は来年まで金利を維持することに固執してきた」

「予想では金利に上昇バイアスがかかっているが、まだ 決定事項ではない」

「インフレに対するリスクはまだ上向き」

「金利についてしっかり議論した」

29 日 16:46 ベイリー英中銀(BOE)総裁

「BOE は現在利下げについて議論する立場にない」

「インフレ率が 2%に達するという十分な証拠はまだ得ら れておらず、確信も持っていない」

30 日 00:06 ボスティック米アトランタ連銀総裁

「2%のインフレへの道は不安定になるだろう」

「今後数カ月は経済活動が鈍化すると予想」

「インフレの下降軌道は継続すると予想」

30 日 00:11 バーキン米リッチモンド連銀総裁

「インフレが 2%に向け軌道に乗っているかどうかは懐 疑的」

「追加利上げの可能性を排除するつもりはない」

「市場はインフレに関して私とは異なる予測を立ててい る」

「利下げについて議論するのは時期尚早」

「我々が発信するメッセージが市場に反映されることを 願う」

30 日 03:37 メキシコ中銀

「政策会合からのインフレ見通しを維持」

「2023 年の GDP 成長率予測を 3%から 3.3%に引き上 げ」

「2024 年の GDP 成長率予測を 2.1%から 3%に引き上 げ」

「2025 年の GDP 成長率は 1.5%になると予想」

30 日 04:00 米地区連銀経済報告(ベージュブック)

「全体として、米経済活動は前回の報告書以降減速し た」

「4 地区が緩やかな成長を報告し、2 地区が横ばい、もし くは僅かな減速を示唆。6 地区が若干の減速を示した」

「自動車を含む小売売上高は依然としてまちまち。消費 者が価格に敏感になったため、家具や電化製品などの 裁量品や耐久財の売上高は平均して減少した」

「製造業はまちまちで、製造業者の見通しは弱含んだ」

「ビジネスローン、特に不動産ローンの需要が若干減少 した」

「商業用不動産の活動は引き続き鈍化した」

「今後 6 カ月から 12 カ月の経済見通しは悪化した」

「ほとんどの地区で全体の雇用が横ばいから小幅な増 加を報告。労働需要は引き続き緩和した」

「しかし、いくつかの地区では労働市場が逼迫しており、 熟練労働者が不足していると報告」

「多くの地区で賃金圧力の緩和が報告された」

「価格上昇は地区全体でほぼ緩やかになったが、価格 は依然として高止まりした」

「ほとんどの地区は、緩やかな価格上昇が来年も続くと 予想」

※時間は日本時間

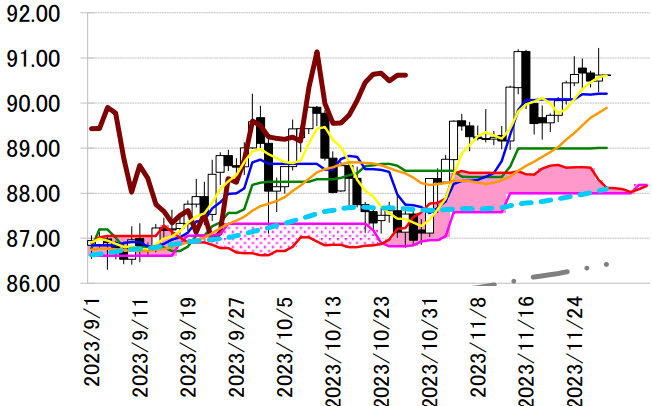

陰線引け。転換線は基準線を下回り、遅行スパンは実線を下回り、雲の下で引けたことで三役逆転の強い売りシグナル

が点灯した。4 手連続陰線で転換線を下回って引けており、

続落の可能性が示唆されている。

本日は 148.30 円台まで低下した転換線を抵抗に戻り売り

スタンスで臨み、同線を上抜けた場合は手仕舞い。

レジスタンス 2 149.29(日足一目均衡表・基準線)

レジスタンス 1 148.33(日足一目均衡表・転換線)

前日終値 147.24

サポート 1 146.44(9/12 安値)

サポート 2 145.91(9/11 安値)

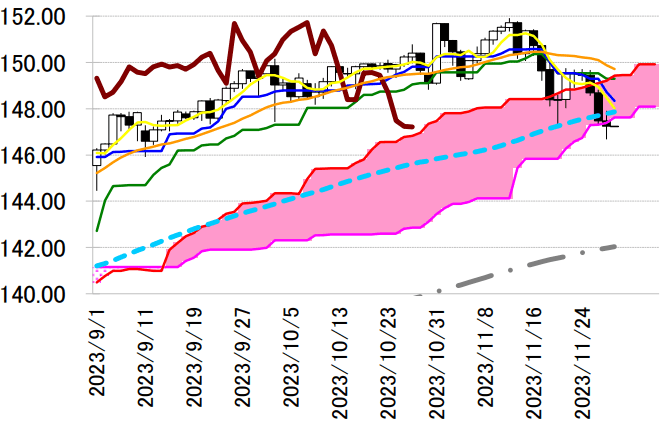

陰線引け。転換線は基準線を上回り、遅行スパンは実線を上回り、雲の上で引けていることで三役好転の強い買いシグ

ナルが点灯中。1.10 ドル台では伸び悩み、4 手連続陽線の後

の孕み線で反落した。しかしながら、依然として転換線を上

回って引けており反発の可能性が示唆されている。

本日は、1.0930 ドル台まで上昇してきた転換線から 27 日

安値までを支持帯に押し目買いスタンスで臨みたい。

レジスタンス 1 1.1017(11/29 高値)

前日終値 1.0969

サポート 1 1.0925(11/27 安値)

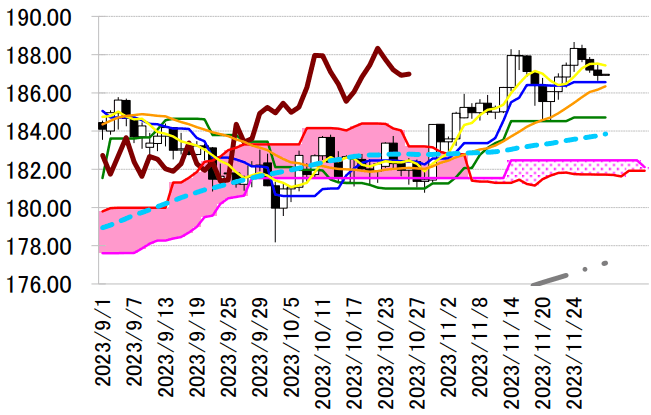

陰線引け。転換線は基準線を上回り、遅行スパンは実線を上回り、雲の上で引けているため三役好転の強い買いシグナ

ルが点灯中。3 手連続陰線でも転換線を上回って引けており

反発の可能性が示唆されている。

本日は 186.57 円で横ばいの転換線を念頭に置いた取引。

同線をクリアに割り込むようであれば、185.60 円台の 22 日

安値辺りまでの下押しは考えておきたい。

レジスタンス 1 187.88(11/28 高値)

前日終値 186.93

サポート 1 185.64(11/22 安値)

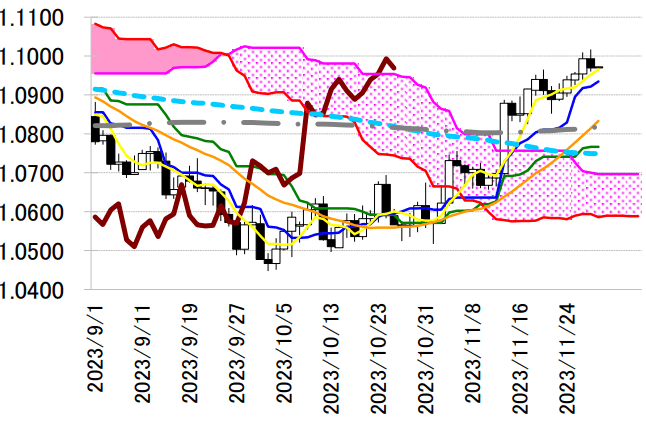

上影小陽線引け。転換線は基準線を上回り、遅行スパンは実線を上回り、雲の上で引けており三役好転の強い買いシグ

ナルが点灯中。2 手連続陰線の後に孕み線で反発して転換線を上回って引

けており続伸の可能性が残されている。本日は同線を支持に

押し目買いスタンス。しかしながらダブル・トップ(91.20

円・91.22 円)の可能性も高まっており、そちらも警戒はしておきたい。

レジスタンス 1 91.22(11/29 高値)

前日終値 90.62

サポート 1 90.21(日足一目均衡表・転換線)