Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

May 10, 2023 ←当日の日付に変更

9日のニューヨーク外国為替市場でドル円は小幅ながら3日続伸。終値は135.23円と前営業日NY終値(135.10円)と比べて13銭程度のドル高水準だった。米10年債利回りが上昇に転じたことをきっかけに円売り・ドル買いが先行。アジア時間の高値135.32円を上抜けて一時135.36円まで上値を伸ばした。24時前には134.96円付近まで下押しする場面もあったが、ウィリアムズ米ニューヨーク連銀総裁が「インフレは高すぎる」「追加利上げが適切な場合は、実施する」と述べたうえ、年内の利下げ転換に否定的な見解を示すと再び強含んだ。2時前には135.27円付近まで持ち直している。

もっとも、米連邦債務上限を巡るバイデン大統領と議会指導部による協議の行方や明日の4月米消費者物価指数(CPI)の結果を見極めたいとの思惑から、大きな方向感は出なかった。

ユーロドルは続落。終値は1.0962ドルと前営業日NY終値(1.1004ドル)と比べて0.0042ドル程度のユーロ安水準だった。米長期金利の上昇に伴うユーロ売り・ドル買いが優勢になると、22時30分前に一時1.0941ドルと日通し安値を付けた。市場では「欧州中央銀行(ECB)の利上げが米連邦準備理事会(FRB)より長期化するとの観測を背景にユーロ買い・ドル売りが進んでいただけに、ポジション調整目的のユーロ売り・ドル買いが出やすい」との声が聞かれた。ただ、売り一巡後はもみ合いに転じた。米債務上限問題の行方と明日公表される米インフレ指標の結果を見極めたいとの思惑が広がり、積極的な売買は手控えられた。

ユーロ円は3営業日ぶりに反落。終値は148.23円と前営業日NY終値(148.68円)と比べて45銭程度のユーロ安水準だった。ただ、NY市場に限れば狭いレンジ取引に終始した。ドル円とユーロドルの値動きの影響を同時に受けたため、相場は方向感が出なかった。なお、ナーゲル独連銀総裁は「インフレ率は高すぎる」「金利はさらに上昇するだろう」と述べたほか、シュナーベルECB専務理事は「インフレを目標水準に戻すためにさらに多くのことをしなければならない」「市場が想定している年末までに利下げを行う可能性は著しく低い」と発言したものの、相場の反応は限られた。

本日の東京外国為替市場のドル円は、米国債務上限引き上げを巡る協議が12日に再び行われることになったことで、今夜発表される米国4月の消費者物価指数(CPI)を控えて動きづらい展開が予想される。

ドル円の今週の高値は、8日が135.30円、9日が135.36円までとなっており、日足一目均衡表・転換線(※本日は135.58円)が上値を抑える構図が続いている。ドル円の上昇トレンドの再開は、債務上限が引き上げられる可能性が高まり、米国4月CPIがインフレ伸び率鈍化を打ち消すような結果を待つことになる。

イエレン米財務長官が6月1日を「Xデイ」と警告した債務上限引き上げ問題は、先ほどまで、バイデン米大統領と議会指導部、マッカーシー下院議長(共和党)、マコネル上院院内総務(共和党)、ジェフリーズ下院院内総務(民主党)、シューマー上院院内総務(民主党)との間で協議されていたが、決着はつかなった模様で、12日に再開されると報じられている。

イエレン米財務長官は、5月11日から13日までは新潟で開催されるG7財務大臣・中央銀行総裁会議に参加することになっており、バイデン米大統領も5月19、20、21日には、広島サミットに参加することになっている。バイデン米大統領と上下両院の議員がワシントンに同時に居る時期は、「Xデイ」までは6日間(10日、11日、12日、15日、16日、17日)だけとなっている。

昨日、ウィリアムズ米NY連銀総裁は、6月の次回連邦公開市場委員会(FOMC)での金融政策判断は、入手するデータ次第、と強調した。5月のFOMC声明では、3月の「見込む(anticipate)」から「判断(determine)」に文言が変わり、2006年8月のFF金利誘導目標5.00-25%時点での利上げ休止を示唆した文言「累積的(cumulative)」が使用されたことで、利上げ休止観測が高まっている。

4月の米CPIは、前年比+5.0%と予想されており、3月の前年比+5.0%と変わらずと見込まれており、予想を下回り利上げ休止観測が高まるのか、それとも、予想を上回って、利上げ観測が台頭するのか要注目となる。

シカゴ・マーカンタイル取引所(CME)グループがFF金利先物の動向に基づき算出する「フェドウオッチ」では、6月と7月FOMCでは政策金利据え置きの確率が高いものの、9月FOMCでは0.25%の利下げ確率が高まり、12月FOMCでは、FF金利誘導目標が4.25-50%へ引き下げられる確率が高まっている。

※時刻表示は日本時間

<国内>

○08:50 ◇ 4 月外貨準備高

○14:00 ◇ 3 月景気動向指数速報値(予想:先行97.9/一致98.7)

<海外>

○15:00 ◎ 4 月独消費者物価指数(CPI)改定値(予想:前月比0.4%/前年比7.2%)

○15:00 ◎ 4 月ノルウェーCPI(予想:前月比0.7%/前年比6.1%)

○16:00 ◇ 3 月トルコ失業率

○16:00 ◇ 3 月トルコ鉱工業生産(予想:前月比2.7%)

○17:00 ◎ ミュラー・エストニア中銀総裁、講演

○20:00 ◇ MBA 住宅ローン申請指数

○20:20 ◎ センテノ・ポルトガル中銀総裁、講演

○未定 ◎ ポーランド中銀、政策金利発表(予想:6.75%で据え置き)

○21:30 ◇ 3 月カナダ住宅建設許可件数(予想:前月比▲2.9%)

○21:30 ☆ 4 月米CPI(予想:前月比0.4%/前年比5.0%)

☆ エネルギーと食品を除くコア指数(予想:前月比0.4%/前年比5.5%)

○23:30 ◇ EIA 週間在庫統計

○11 日02:00 ◎ 米財務省、10 年債入札

○11 日03:00 ◎ 4 月米月次財政収支(予想:2350 億ドルの黒字)

○東南アジア諸国連合(ASEAN)首脳会議(インドネシア・ラブアンバジョ)

○英中銀金融政策委員会(MPC)

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

9日05:21 イエレン米財務長官

「デフォルトは米国にとって大きな打撃に。議会が債務上限を引き上げることが不可欠」

「経済状況や金融システムを維持するためには、債務上限の引き上げが唯一の手段」

9日08:51 鈴木財務相「米銀行破綻に伴う信用不安、強い警戒感を持って注視」

「日本の金融システムは総体として安定している」

9日09:12 植田日銀総裁「レビュー期間も経済・物価次第で必要な政策を実施する」

「為替はファンダメンタルズ反映し安定推移が重要」

「レビュー、特定の政策運営を念頭に実施しない」

「政策レビューでは、様々な政策の効果や副作用も幅広く点検していきたい」

「賃金上昇率は基調的に高まっていくが、こうした見通しにはいろいろな不確実性ある」

9日16:11 カザークス・ラトビア中銀総裁「利上げは7 月で終わらない可能性」

「2024 年の利下げは著しく時期尚早」

9日22:12 ジェファーソン米連邦準備理事会(FRB)理事「経済が成長を続けている間、インフレ率は低下するだろう」

「銀行システムは健全で回復力がある」

「銀行は融資基準を引き上げ始めた。これは米国が経済サイクルのどこにいるかを示す典型的な例」

9日22:14 ナーゲル独連銀総裁「金利をさらに引き上げるべき」

「ECB のターミナルレートについて市場が常に正しいとは限らない」

10日01:20 ウィリアムズ米ニューヨーク連銀総裁「6 月FOMC についてはデータに依存する必要」

「インフレは高すぎる」

「今年利下げする理由は見当たらない」

「金利決定は会合ごとに行う」

「追加利上げが適切な場合は、実施する」

「信用のさらなる引き締りの兆候が見られる」

「信用条件の厳格化による影響は不確実」

「インフレへのリスク、雇用見通しはバランスが取れている」

「住宅を除くコアサービスのインフレは依然として高い」

10日01:38 米共和党のマッカーシー下院議長「9 月末までの債務上限引き上げに反対」

10日 06:17「債務上限交渉で新たな動きは見られない」

「バイデン大統領や議会指導者らは12 日に再び会談する」

10日02:23 米ホワイトハウス「短期的な債務上限の延長は我々の計画ではない」

10日03:18 シュナーベル欧州中央銀行(ECB)専務理事「インフレを目標水準に戻すためにさらに多くのことをしなければならない」

「市場が想定している年末までに利下げを行う可能性は著しく低い」

※時間は日本時間

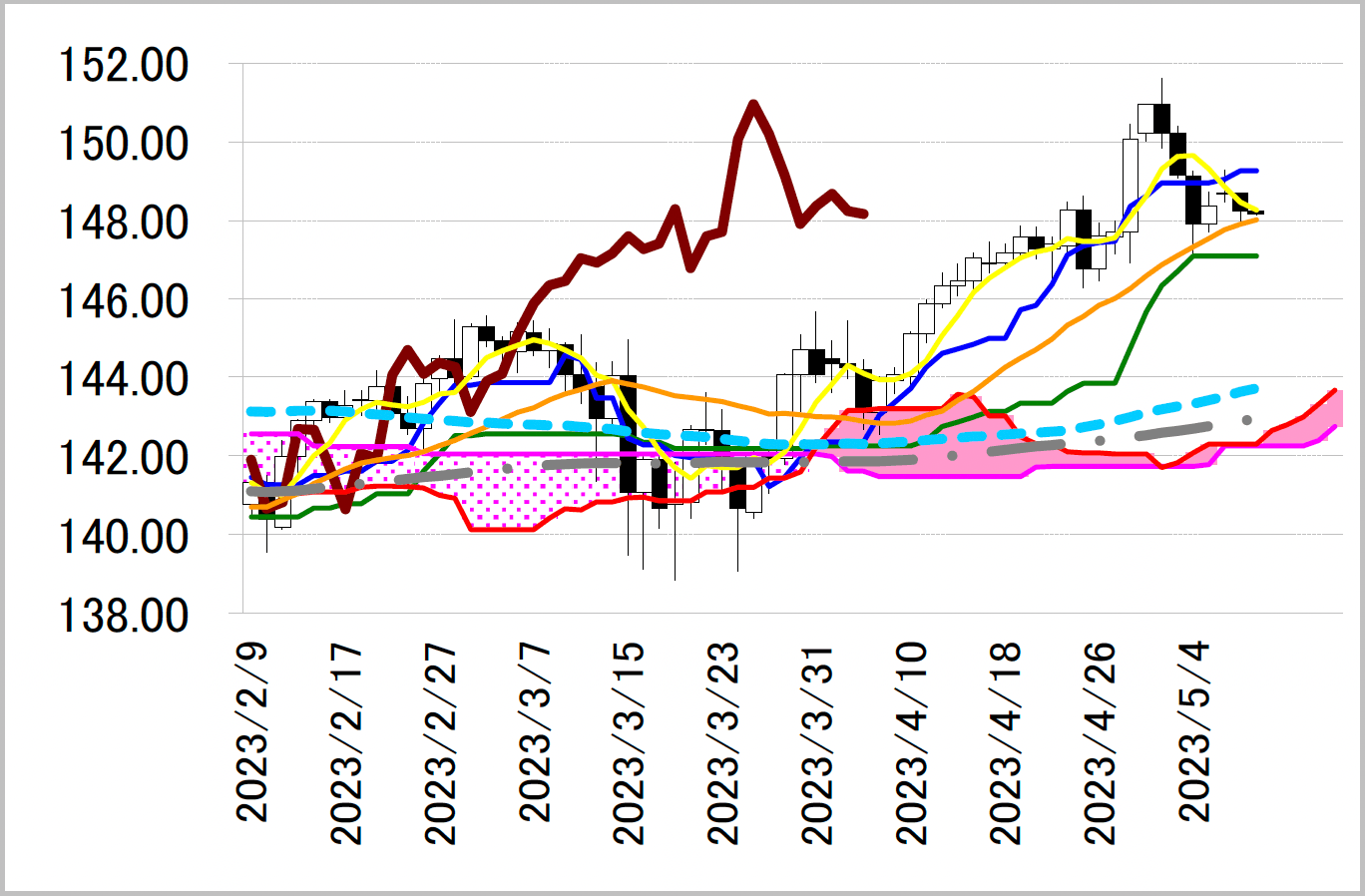

陽線引け。転換線は基準線を上回り、遅行スパンは実線を上回り、雲の上で引けていることで三役好転の強い買いシグナルが点灯している。しかし、3 手連続陽線でも転換線を下回って引けており、反落の可能性が示唆されている。本日は、転換線を抵抗に戻り売りスタンスで臨み、同線を上抜けた場合は手仕舞い。

レジスタンス2 136.63(5/3 高値)

レジスタンス1 135.58(日足一目均衡表・転換線)

前日終値 135.23

サポート1 134.21(日足一目均衡表・基準線)

サポート2 133.50(5/4 安値)

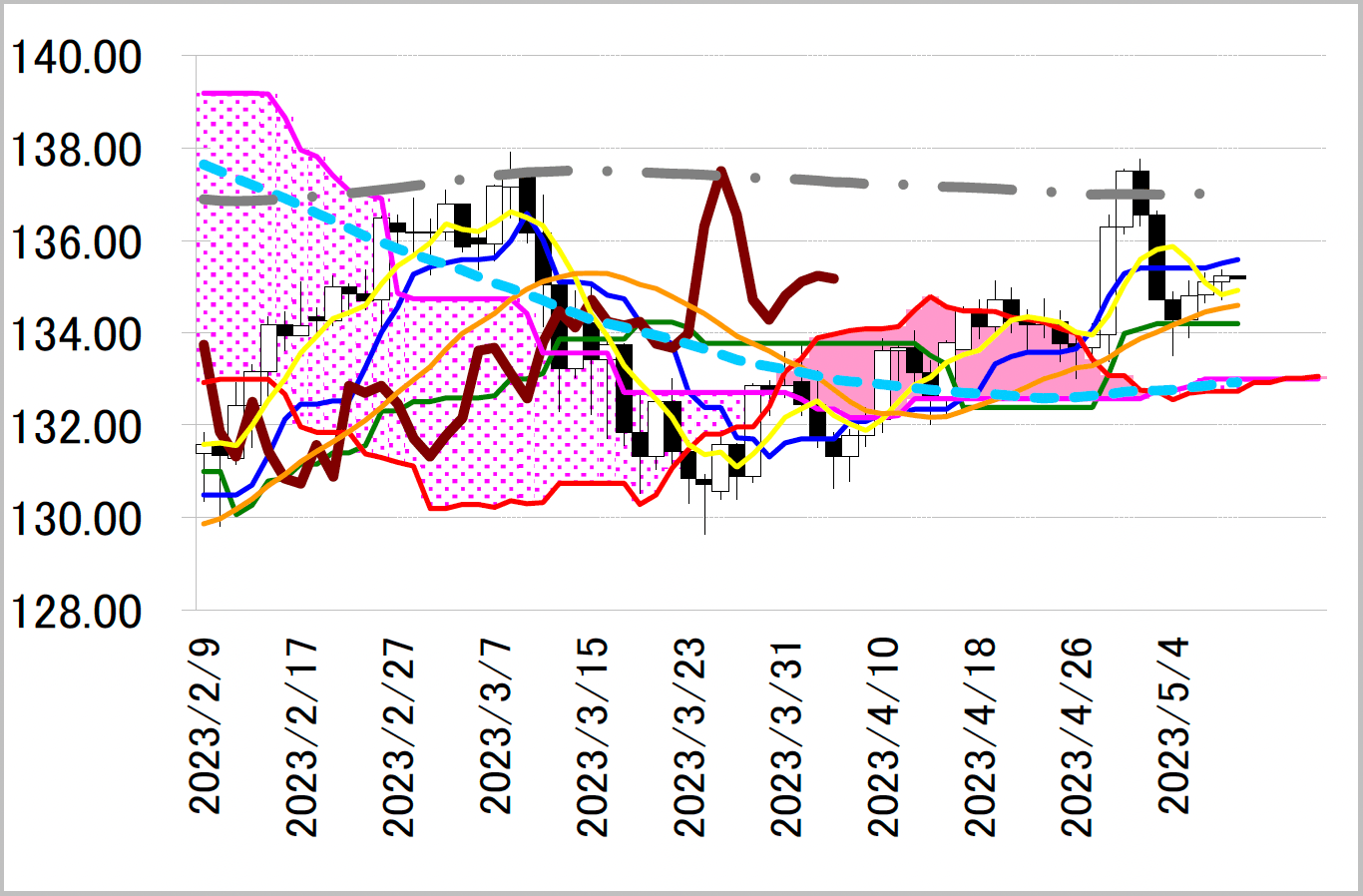

陰線引け。転換線は基準線を上回り、遅行スパンは実線を上回り、雲の上で引けており、三役好転の強い買いシグナルが点灯している。しかし、2 手連続陰線で転換線を下回って引けていることで続落の可能性が示唆されている。本日は、転換線を抵抗に戻り売りスタンスで臨み、同線を上抜けた場合は手仕舞い。

レジスタンス1 1.1016(日足一目均衡表・転換線)

前日終値 1.0962

サポート1 1.0794(日足一目均衡表・雲の上限)

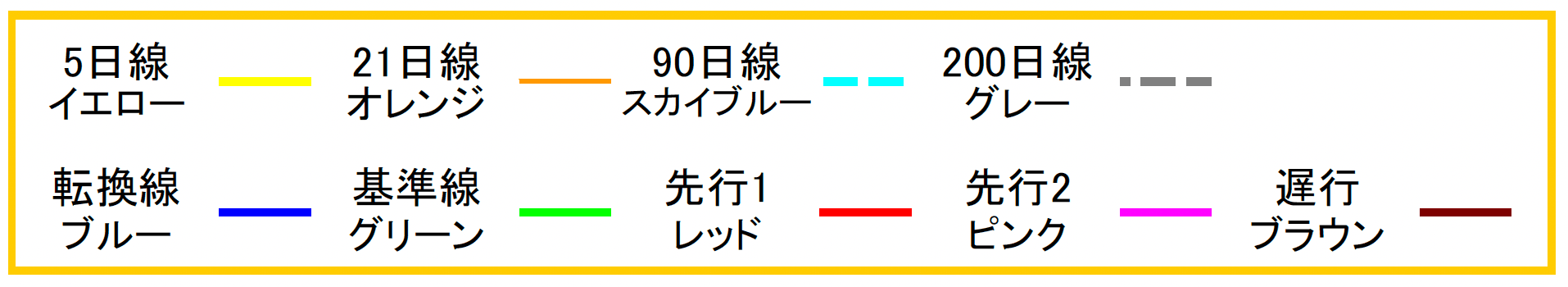

陰線引け。転換線は基準線を上回り、遅行スパンは実線を上回り、雲の上で引けていることで、三役好転の強い買いシグナルが点灯している。しかし、抱き線で反落して転換線を下回って引けており続落の可能性が示唆されている。本日は、転換線を抵抗に戻り売りスタンスで臨み、同線を上抜けた場合は手仕舞い。

レジスタンス1 149.27(日足一目均衡表・転換線)

前日終値 148.23

サポート1 147.08(日足一目均衡表・基準線)

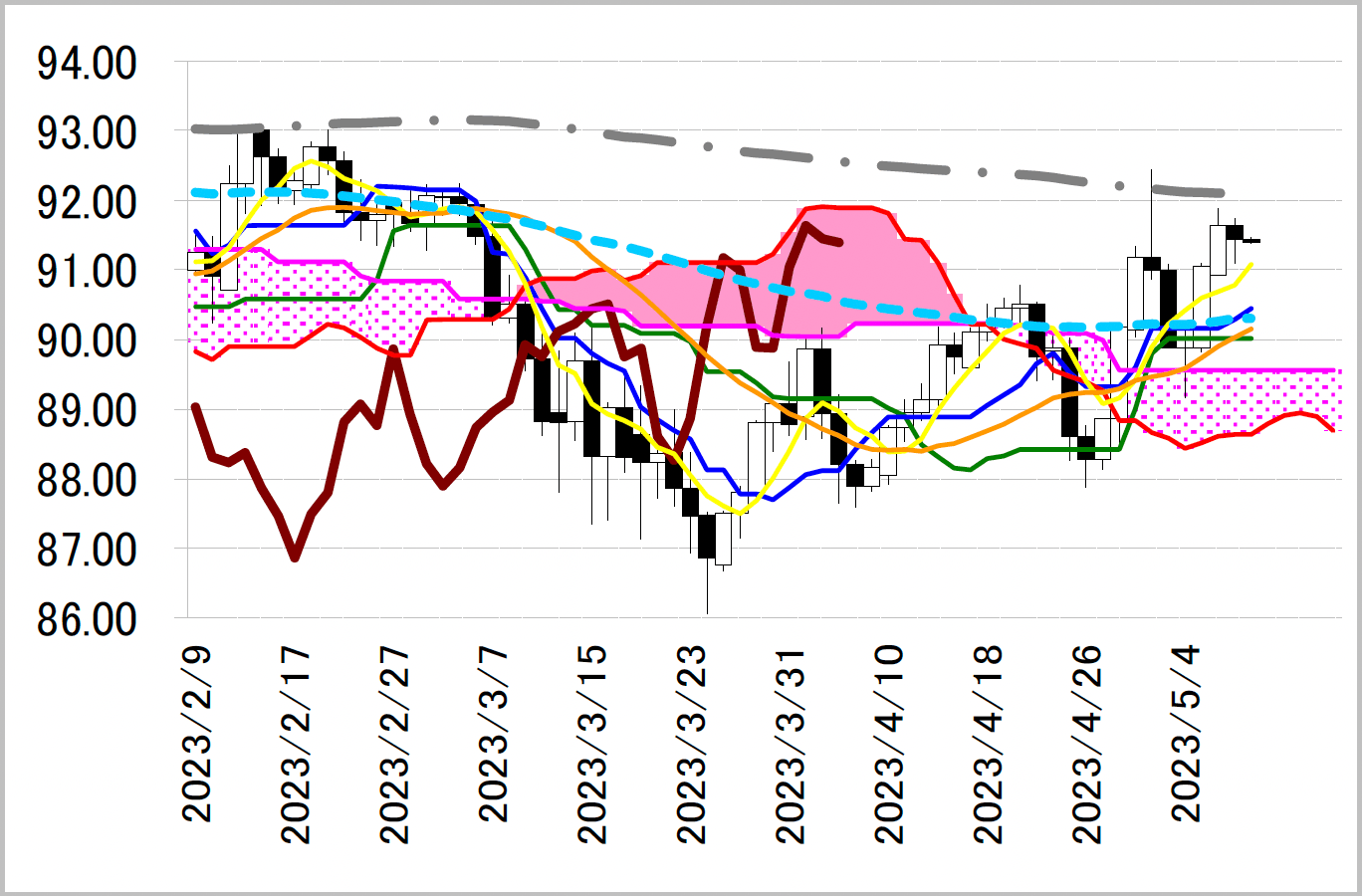

陰線引け。転換線は基準線を上回り、遅行スパンは実線を上回り、雲の上で引けていることで、三役好転の強い買いシグナルが点灯している。2 手連続陽線の後に孕み線で反落したものの転換線を上回って引けているため反発の可能性が示唆されている。本日は、転換線を支持に押し目買いスタンスで臨み、同線を下抜けた場合は手仕舞い。

レジスタンス1 92.44(5/2 高値)

前日終値 91.45

サポート1 90.44(日足一目均衡表・転換線)