Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

March 15, 2024

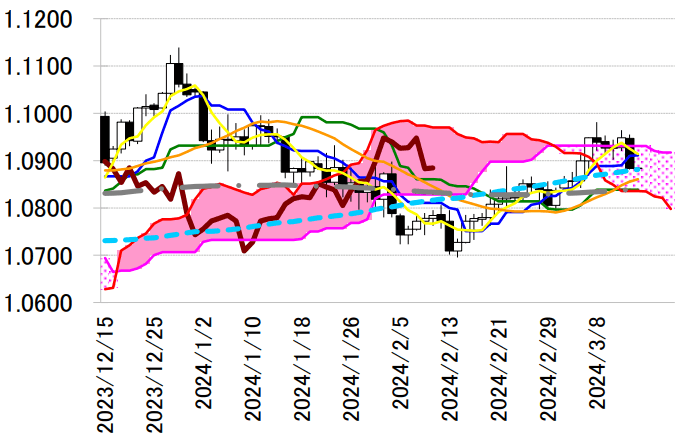

14日のニューヨーク外国為替市場でユーロドルは反落。終値は1.0883ドルと前営業日NY終値(1.0948 ドル)と比べて0.0065ドル程度のユーロ安水準。米労働省が発表した2月米卸売物価指数(PPI)が前月 比0.6%/前年比1.6%と予想の前月比0.3%/前年比1.1%を上回ったほか、食品とエネルギーを除くコ ア指数も前月比0.3%/前年比2.0%と予想の前月比0.2%/前年比1.9%より強い内容となったことが分 かると、米長期金利の上昇とともにドル買いが優勢となった。2時30分過ぎに一時1.0881ドルと日通し 安値を付けた。主要通貨に対するドルの値動きを示すドルインデックスは一時103.40まで上昇した。

市場では「米連邦準備理事会(FRB)にとって、利下げ先送りの論拠が増えた格好だ」「インフレに関し ては悪いニュースしかない。政策金利が11月まで据え置かれる可能性も出てきた」との声が聞かれた。

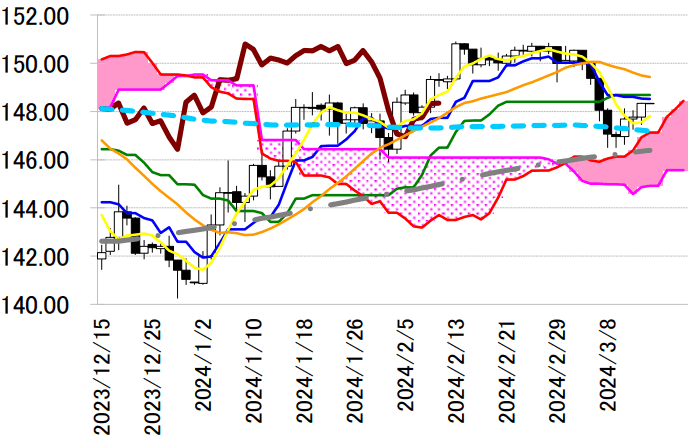

ドル円は3日続伸。終値は148.33円と前営業日NY終値(147.76円)と比べて57銭程度のドル高水準 だった。米PPIの上振れをきっかけに米長期金利が上昇すると全般ドル買いが先行し一時148.04円まで 値を上げた。ただ、22時過ぎに「日銀は来週18-19日に開く金融政策決定会合で、マイナス金利政策を 解除する方向で調整に入った」「長期金利を0%に誘導する長短金利操作(YCC)の撤廃を含めて、大規模 金融緩和の正常化に踏み切ることを検討」との一部報道が伝わると一転下落。22時30分前には147.44 円と日通し安値を付けた。

もっとも、売り一巡後は再び強含む展開に。米インフレ指標の上振れを受けた米金利の上昇で、ドルが 全面高となった流れに沿った。3時30分過ぎには一時148.36円と日通し高値を更新した。米長期金利の 指標となる米10年債利回りは4.2982%前後まで大幅に上昇した。

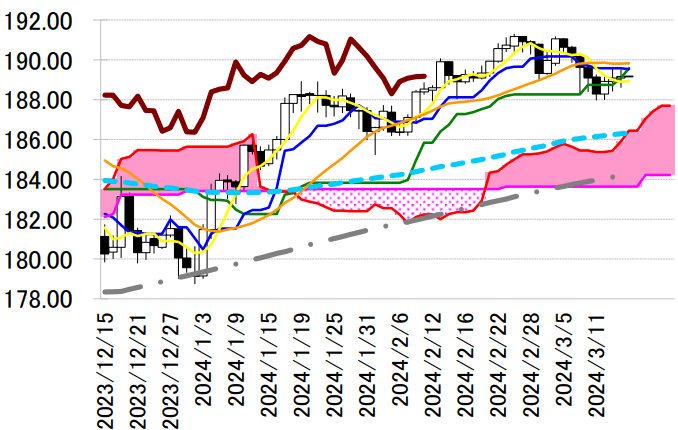

ユーロ円は3営業日ぶりに反落。終値は161.42円と前営業日NY終値(161.77円)と比べて35銭程度 のユーロ安水準。日銀の早期政策修正観測が高まる中、22時30分前に一時161.11円と日通し安値を付 けたものの、ドル円の上昇につれた買いが入ると161円台半ばまで下げ渋った。

本日の東京外国為替市場のドル円は、多くの企業による満額回答を受けた春闘の第1次集計結果を見極 めて、来週18-19日の日銀金融政策決定会合での金融政策正常化の度合いを探る展開が予想される。

昨日のニューヨーク市場では、「日銀は来週18-19日に開く金融政策決定会合で、マイナス金利政策を 解除する方向で調整に入った」「長期金利を0%に誘導する長短金利操作(YCC)の撤廃を含めて、大規模 金融緩和の正常化に踏み切ることを検討」と報じられた。すなわち、春闘の結果を受けて、「賃金の上昇 を伴う形」での2%の物価目標を安定的に達成できる確度が高まりつつあることで、マイナス金利やYCC の解除の是非についてより踏み込んだ議論が行われる公算が高まっている。

ドル円は、米国2月の消費者物価指数(CPI)や卸売物価指数(PPI)を受けて、米連邦準備理事会(FRB) による利下げ開始時期が先送りされつつあることで、日足一目均衡表・転換線148.52円を窺う堅調推移 となっている。シカゴ・マーカンタイル取引所(CME)グループがFF金利先物の動向に基づき算出する「フ ェドウオッチ」では、6月の米連邦公開市場委員会(FOMC)での0.25%の利下げ開始確率が57%程度へ やや低下、年内の利下げ回数は3回のままとなっている。

19日の日銀金融政策決定会合の結果では、マイナス金利やYCCが解除されることは、ほぼ織り込まれ つつある。

メインシナリオは、内田日銀副総裁が示唆したように、緩和的な金融環境が維持されていくことになっ た場合であり、ドル円は、マイナス金利解除の「思惑で円買いを仕掛け、事実で手仕舞う」ことになり、 150円方向に向けた上昇トレンドが再開するのかもしれない。

リスクシナリオは、植田日銀総裁の発言「デフレではなくインフレの状態」に示唆されるように、イン フレ目標2%に向けた断続的な利上げの可能性が示された場合となり、ドル円は145円方向に向けた下落 トレンドが再開するのかもしれない。

春闘に関する市場予想の中心は3.85%(定昇1.7%、ベア2.15%)前後となっており、30年ぶりの高 い水準となった去年の3.58%(推定:定昇2.0%弱、ベア1.58%前後)を上回ることが見込まれている。 ある試算によると、個人消費を左右する実質賃金をプラスにするには3.6%の賃上げが必要になるとのこ とで、今年の実質賃金はプラス圏に浮上する可能性が高まっている。

<国内>

○13:30 ◇ 1 月第三次産業活動指数(予想:前月比 0.1%)

○春闘、第 1 回回答集計結果(連合)

<海外>

○16:45 ◇ 2 月仏消費者物価指数(CPI)改定値(予想:前月比 0.8%/前年比 2.9%)

○17:15 ◎ パネッタ伊中銀総裁、講演

○18:35 ◎ ブイチッチ・クロアチア中銀総裁、講演

○21:15 ◇ 2 月カナダ住宅着工件数(予想:23.00 万件)

○21:30 ◇ 1 月カナダ卸売売上高(予想:前月比▲0.6%)

○21:30 ◇ 1 月対カナダ証券投資

○21:30 ◎ 3 月米ニューヨーク連銀製造業景気指数(予想:▲7.0)

○21:30 ◇ 2 月米輸入物価指数(予想:前月比 0.3%)

○22:15 ◎ 2 月米鉱工業生産指数(予想:前月比横ばい)

◇ 設備稼働率(予想:78.5%) ○22:30 ◎ レーン欧州中央銀行(ECB)専務理事兼チーフ・エコノミスト、講演

○23:00 ◎ 3 月米消費者態度指数(ミシガン大調べ、速報値、予想:76.9)

○ロシア大統領選(17 日まで)

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

14 日 16:36 ストゥルナラス・ギリシャ中銀総裁

「夏季休暇前に 2 度の利下げが必要」

「我々はすぐに利下げを開始する必要がある」

「2024 年内に 4 度の利下げが合理的と考える」

14 日 19:32 レーン欧州中央銀行(ECB)専務理事兼チ ーフ・エコノミスト

「ディスインフレの進行が続いている」

「もう少しデータがあれば自信を得るのに役立つ」

「サービスインフレに注目する必要がある」

「利下げが 4 月か 6 月か、過剰な分析はしない」

15 日 03:36 デギンドス欧州中央銀行(ECB)副総裁

「6 月には金利を決定するのに十分な情報が得られるだ ろう」

「欧州経済は今年下期に回復すると予想」

「金融資産の評価が非常に高い」

※時間は日本時間

陽線引け。転換線は基準線を下回り、遅行スパンは実線を

下回り、雲の上で引けているものの、売りシグナルが優勢な

展開。5 手連続陰線の後に 3 手連続陽線で反発したものの依

然として転換線を下回って引けており反落の可能性が示唆

されている。「五本戻し三本押し」の可能性にも要警戒か。

本日は、転換線 148.52 円を念頭に置き、基準線を抵抗に

戻り売りスタンスで臨み、同線を上抜けた場合は手仕舞い。

レジスタンス 2 149.38(3/7 高値)

レジスタンス 1 148.69(日足一目均衡表・基準線)

前日終値 148.33

サポート 1 147.12(日足一目均衡表・雲の上限)

サポート 2 146.49(3/8・11 安値)

陰線引け。転換線は基準線を上回り、遅行スパンは実線を

上回り、雲の中で引けているものの、買いシグナルが優勢な

展開となっている。しかし、抱き線で反落して転換線を下回

って引けており続落の可能性が示唆されている。

本日は転換線 1.0911 ドルを念頭に置き、8 日の高値を抵抗

に戻り売りスタンスで臨み、同線を上抜けた場合は手仕舞い。

レジスタンス 1 1.0981(3/8 高値)

前日終値 1.0883

サポート 1 1.0838(日足一目均衡表・基準線)

陽線引け。転換線は基準線を下回ったものの、遅行スパン

は実線を上回り、雲の上で推移していることで、買いシグナ

ルが優勢な展開となっている。しかし、3 手連続陽線でも転

換線を下回って引けており反落の可能性が示唆されている。

本日は転換線 189.53 円を念頭に置き、7 日の高値を抵抗に

戻り売りスタンスで臨み、同水準を上抜けた場合は手仕舞い。

レジスタンス 1 190.23(3/7 高値)

前日終値 189.17

サポート 1 187.97(3/11 安値)

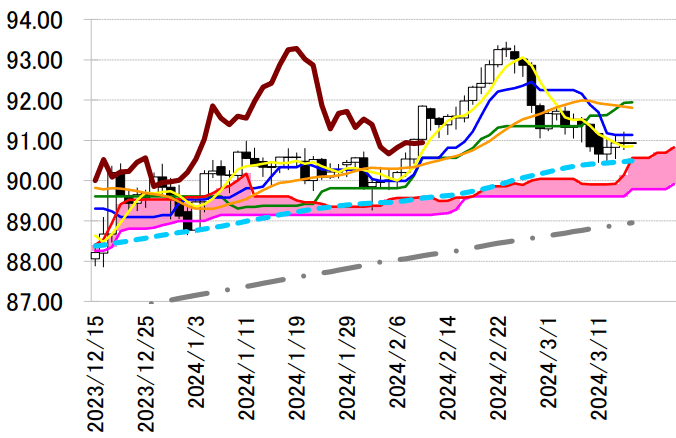

小陰線引け。転換線は基準線を下回り、遅行スパンは実線

を下回り、雲の上で引けているものの、売りシグナルが優勢

な展開となっている。孕み線で反落して転換線を下回って引

けており続落の可能性が示唆されている。

本日は基準線を抵抗に戻り売りスタンスで臨み、同線を上

抜けた場合は手仕舞い。

レジスタンス 1 91.95(日足一目均衡表・基準線)

前日終値 90.92

サポート 1 89.79(日足一目均衡表・雲の下限)