Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

April 15, 2024

12日のニューヨーク外国為替市場でドル円は3営業日ぶりに小反落。終値は153.23円と前営業日NY 終値(153.27円)と比べて4銭程度のドル安水準だった。日本時間夕刻に一時153.39円と1990年6月 以来約34年ぶりの高値を付けたものの、海外市場に入ると一転売りが優勢となった。「イランの報復攻撃 が48時間以内にも行われるとみて、イスラエルは備えを進めている」との報道をきっかけに中東の地政 学リスクが高まると、原油先物価格が急騰し、時間外のダウ先物が下落。為替市場ではリスク・オフの円 買いが強まった。前日の安値152.76円を下抜けると一時152.59円まで下げ足を速めた。

もっとも、売り一巡後は買い戻しが優勢となり、序盤の下落分を取り戻した。米利下げ開始時期が後ず れするとの観測が高まる中、押し目を拾いたい向きは多く徐々に下値を切り上げた。円以外の通貨に対し てはドル高が進んだ影響も受けた。

なお、米連邦公開市場委員会(FOMC)で投票権を有するボスティック米アトランタ連銀総裁は「今年は 年末にかけて1回の利下げ」「私は利下げを急いでいない」との見解を改めて示したほか、デイリー米サ ンフランシスコ連銀総裁も「政策金利を調整する緊急性は全くない」と繰り返した。

ユーロドルは3日続落。終値は1.0643ドルと前営業日NY終値(1.0726ドル)と比べて0.0083ドル程 度のユーロ安水準だった。中東の紛争拡大リスクの高まりを背景にリスク・オフのドル買いが入ると一時 1.0623ドルと昨年11月以来約5カ月ぶりの安値を付けた。米ミシガン大学が公表した4月米消費者調査 で、消費者態度指数(速報値)は予想を下回ったものの、同時に発表された消費者の期待インフレは予想 を上回った。昨日の欧州中央銀行(ECB)定例理事会をきっかけに、ECBの利下げ開始時期が近づいてい るとの見方が一段と強まる一方、米連邦準備理事会(FRB)による利下げ開始は想定より後にずれるとの 観測が高まっており、欧米の金利差拡大への思惑からユーロ売り・ドル買いが出た面もあった。

ユーロ円は4日続落。終値は163.13円と前営業日NY終値(164.40円)と比べて1円27銭程度のユー ロ安水準。中東情勢の緊迫化を背景にリスク・オフの円買いが先行すると、22時過ぎに一時162.28円と 日通し安値を付けた。ただ、ドル円の持ち直しにつれた買いが入ると163.14円付近まで下げ幅を縮めた。 なお、米国株市場でダウ平均は一時580ドル超下げたほか、ナイト・セッションの日経平均先物は大証 終値比760円安の3万8790円まで大幅下落した。

本日の東京外国為替市場のドル円は、中東の地政学リスクを受けた原油価格の上昇で円安が進行するよ うであれば、本邦通貨当局のドル売り・円買い介入の可能性に警戒する展開が予想される。

イランは、4月1日の在シリアのイラン大使館に対する空爆への報復として、イスラエルに事前通告し た上でミサイルと無人機での攻撃を断行し、イスラエルはほぼ迎撃に成功したと報じられている。イラン は、イスラエルへの攻撃はイラン大使館を空爆したことに対する正当な防衛であり、「抑止力創出」(敵が 攻撃で得た利益より報復で受ける損害が大きいことを悟らせる戦略)だと強調。そして、報復攻撃により 「問題は終結したとみなすことができる」と述べ、イスラエルに反撃しないよう求め、米国には介入しな いように要請している。

今後は、イスラエルがイランの要請に従って報復しないのか否かを見極めていくことになる。 イスラエルがイランに攻撃しなければ、中東情勢は鎮静化していくと思われる。しかし反撃して、軍事 紛争が第5次中東戦争まで拡大した場合、「有事のドル買い、安全資産の米国債買い」となる。イスラエ ル戦時内閣はイランに対する反撃を決定した、との報道もあり、関連ヘッドラインを注視していきたい。 ドル円に関しては、原油価格の高騰による円売り要因も追加される。

バイデン米大統領はイスラエルのネタニヤフ首相と13日に電話で会談した際、イランへの反撃に反対 する考えを伝えた。米国はイランに対する軍事作戦に参加したり、支援することはないと述べ、ネタニヤ フ氏も理解を示したと報じられている。バイデン米大統領は、11月の大統領選挙を控えて、1990年の湾 岸戦争に勝利したものの、1992年の大統領選挙で敗北したブッシュ第41代米大統領の二の舞は避けたい のではないだろうか。

ドル円は、2022年秋の本邦通貨当局によるドル売り・円買い介入以来、152円が防戦ラインと見なされ てきた。しかし、今回153円台に上昇しても、円買い介入が実施されないことで、防戦ラインが155円付 近まで引き上げられているのではないか、との見方が広がっている。

一部の市場筋は、神田財務官が介入に踏み切る「神田ライン」は、過去28日間の安値から10円上昇し た水準(本日は156.49円=146.49円+10円)付近ではないか、と推測している。また、2022年秋に円買 い介入が行われた水準であるドル円のボリンジャー・バンド+2σは、153.37円付近にある。

おそらく、中東情勢の緊迫化を受けて原油価格が高騰し、ドル円が155円方向に向けて上昇した場合、 本邦通貨当局の円買い介入の可能性が高まるのではないだろうか。

※時刻表示は日本時間

<国内>

○08:50 ◎ 2月機械受注(予想:船舶・電力除く民需前月比0.8%/前年比▲6.0%)

<海外>

○15:30 ◎ ローガン米ダラス連銀総裁、パネルディスカッションに参加

○15:30 ◇ 3月スイス生産者輸入価格

○16:00 ◇ 2月トルコ失業率

○16:30 ◎ シムカス・リトアニア中銀総裁、講演

○18:00 ◎ 2月ユーロ圏鉱工業生産(予想:前月比0.8%/前年比▲5.7%)

○20:15 ◎ ブリーデン英中銀(BOE)副総裁、講演

○21:00 ◎ レーン欧州中央銀行(ECB)専務理事兼チーフ・エコノミスト、講演

○21:15 ◇ 3月カナダ住宅着工件数(予想:24.50万件)

○21:30 ◇ 2月カナダ製造業出荷(予想:前月比0.7%)

○21:30 ◇ 2月カナダ卸売売上高(予想:前月比0.8%)

○21:30 ◎ 4月米ニューヨーク連銀製造業景気指数(予想:▲7.5)

○21:30 ☆ 3月米小売売上高(予想:前月比0.3%/自動車を除く前月比0.4%)

○23:00 ◇ 2月米企業在庫(予想:前月比0.4%)

○23:00 ◎ 4月全米ホームビルダー協会(NAHB)住宅市場指数(予想:51)

○国際通貨基金(IMF)・世界銀行の春季会合と関連イベント(ワシントン、20日まで)

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

12 日08:54 鈴木財務相

「(為替市場について)過度な変動は好ましくない」

「円安にはプラスマイナス双方の影響がある」

「財務官とも常に連絡を取り合い高い緊張感をもって注 視」

「行き過ぎた動きにはあらゆる手段を排除せず適切に対 応」

「G20では過去にキャピタルフライトについて議論したこ とがあり、ドル高について議論あり得る」

「足元の円安の要因、一概に申し上げるのは難しい」

「日銀保有ETFの取り扱い、日銀が検討する事柄」

「日銀のマイナス金利修正、金利差縮小で円高に振れ る要因ある」

「為替相場、金融政策変更の要因あるが国際収支・物 価・市場センチメント・投機的な動きなどある」 「実質金利は為替に影響するファンダメンタルズのひと つ」

「金融緩和は日銀の責任において決めるもの、日銀の 独立性を尊重したい」

12日14:12カザークス・ラトビア中銀総裁

「利下げの時が近づいている」

「サプライズがなければ6月に利下げ」

12日16:48ブレマン・スウェーデン中銀副総裁

「段階的で慎重な利下げが主なシナリオ」

12日19:33コリンズ米ボストン連銀総裁

「利上げは基本シナリオではないが完全には排除されて いない」

「今年は2回の利下げが可能」

「インフレ圧力は年後半に和らぐと予想」

「いつ利下げを開始できるかを事前に判断することはで きない」

「労働市場が健全でもインフレは低下するが、時間がか かる」

「インフレは低下すると非常に楽観的にみている」

「賃金の伸びは依然としてインフレ率が2%に向けて低 下していることと一致」

「ある時点で緩和するのが適切だが、まだその時点には 達していない」

「基本的には今年後半に利下げ」

「FRBの政策はデータに依存」

「利下げの緊急性はない」

13日01:41グールズビー米シカゴ連銀総裁

「FRBはインフレ率を目標まで下げなければならない」

「FRBが将来の会合で何をするかについて制約を設け ることは好まない」

「インフレの最後の1マイルの問題は少し難しい」

「インフレに関しての当面の最も重要な数字は、住宅に 何が起きているかだ」

「中東の不安定は、原油価格とガスという点でFRBにと って不確定要素だ」

「FRBは二重の使命に従い、政治的懸念には反応しな い」

「個人的には政治的な圧力は感じていない。FRBは雇 用と物価の二重の使命に従っている」

13日02:41シュミッド米カンザスシティー連銀総裁

「現在の金融政策のスタンスは適切である」

「インフレ率が2%に低下することが明確になるまで金利 については忍耐強くあるべき」

「インフレは依然として高すぎる」

「FRBのバランスシートはさらに縮小するべき」

13日04:00ボスティック米アトランタ連銀総裁

「インフレ緩和は続くものの、そのペースは予想よりも遅 い可能性」

「2024年の見通しは年末に向けて1回の利下げ」

「私は利下げを急いでいない」

13日04:36バイデン米大統領 「我々はイスラエル防衛に専念している。イランは成功し ないだろう」

「イランが遅かれ早かれイスラエルを攻撃すると予想」

「(イランへのメッセージとの質問に)やめろ(Don't)」

13日04:46デイリー米サンフランシスコ連銀総裁

「政策金利を調整する緊急性は全くない」

「労働市場は堅調で、インフレ率は昨年ほど急速に低下 していない」

「利下げを検討する前に、インフレ率が2%に向けて低 下していることを完全に確信する必要がある」

※時間は日本時間

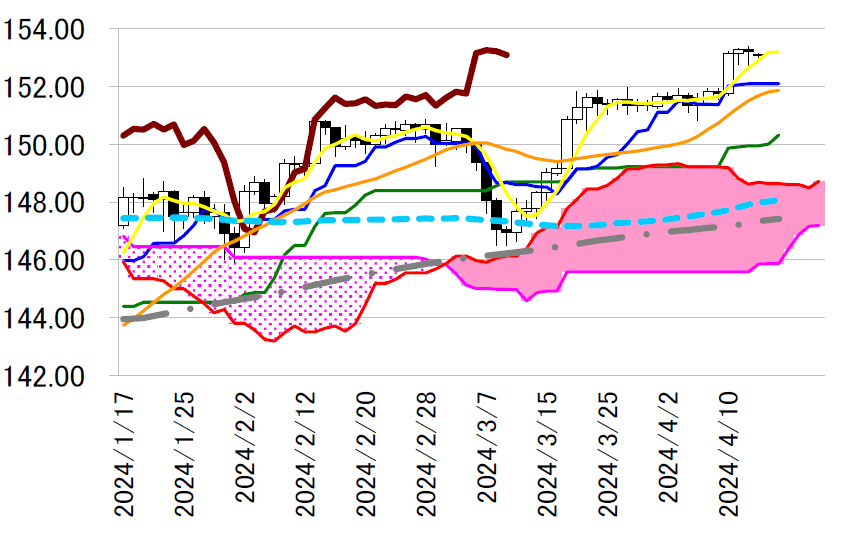

陰線引け。転換線は基準線を上回り、遅行スパンは実線を

上回り、雲の上で引けていることで、三役好転の強い買いシ

グナルが点灯中。孕み線で反落したものの依然として転換線

を上回って引けており反発の可能性が示唆されている。

本日は上昇中の転換線を支持に押し目買いスタンスで臨

み、同線を下抜けた場合は手仕舞い。

レジスタンス 2 155.87(1990/6/25 高値)

レジスタンス 1 154.65(1990/6/28 高値)

前日終値 153.23

サポート 1 152.10(日足一目均衡表・転換線)

サポート 2 150.81(4/5 安値)

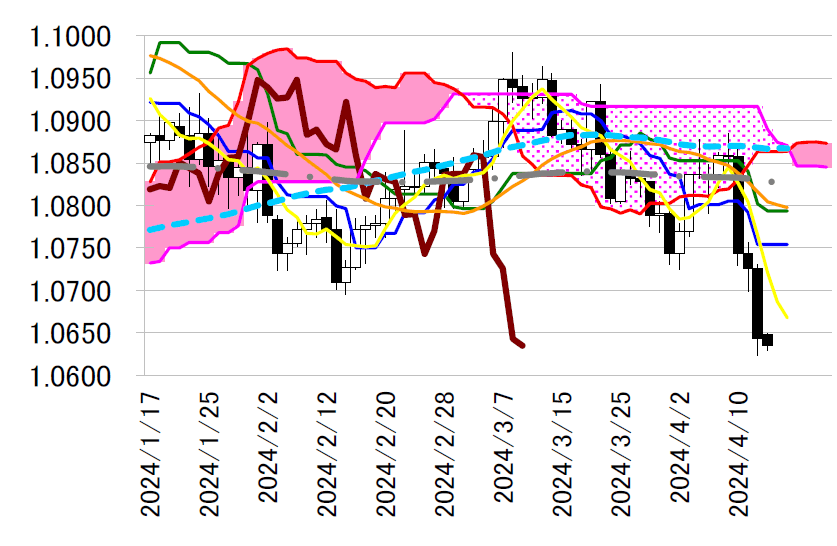

陰線引け。転換線は基準線を下回り、遅行スパンは実線を

下回り、雲の下で引けていることで、三役逆転の強い売りシ

グナルが点灯している。4 手連続陰線で転換線を下回って引

けており続落の可能性が示唆されている。

本日は下落中の転換線を抵抗に戻り売りスタンスで臨み、

同線を上抜けた場合は手仕舞い。

レジスタンス 1 1.0754(日足一目均衡表・転換線)

前日終値 1.0837

サポート 1 1.0517(2023/11/1 安値)

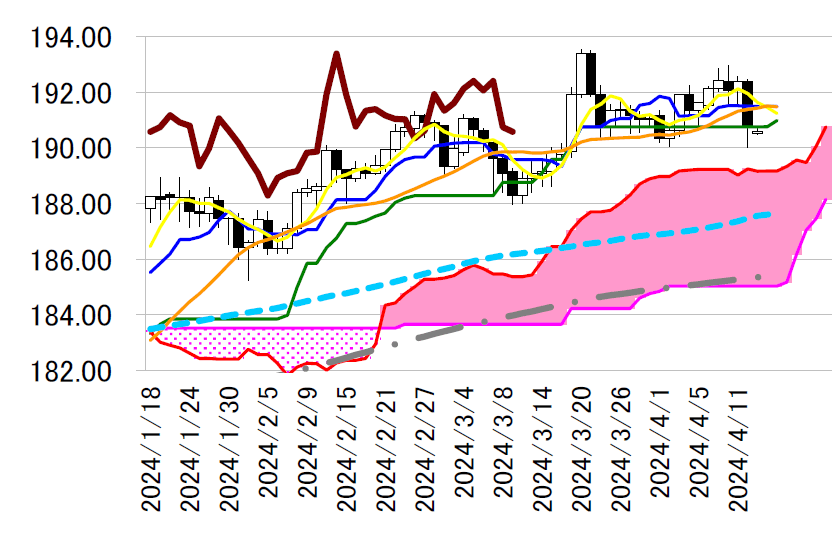

大陰線引け。転換線は基準線を上回り、遅行スパンは実線

を上回り、雲の上で引けていることで、三役好転の強い買い

シグナルが点灯中。しかし、抱き線で反落して転換線を下回

って引けており続落の可能性が示唆されている。

本日は転換線を抵抗に戻り売りスタンスで臨み、同線を上

抜けた場合は手仕舞い。

本日は転換線 191.15 円を念頭に置き、2 日安値を支持に押

し目買いスタンスで臨み、同水準を下抜けた場合は手仕舞い。

レジスタンス 1 191.49(日足一目均衡表・転換線)

前日終値 190.75

サポート 1 189.16(日足一目均衡表・雲の上限)

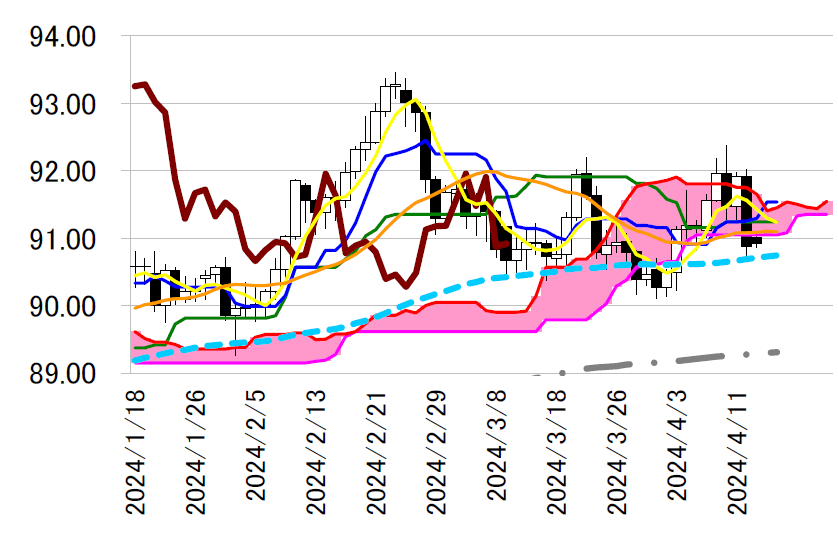

大陰線引け。転換線は基準線を上回り、遅行スパンは実線

を上回り、雲の下で引けているものの、買いシグナルが優勢

な展開となっている。しかし、抱き線で反落して転換線を下

回って引けており続落の可能性が示唆されている。

本日は雲の下限91.05円を念頭に置き、上昇中の転換線を

抵抗に戻り売りスタンスで臨み、同線を上抜けた場合は手仕

舞い。

レジスタンス 1 91.30(日足一目均衡表・転換線)

前日終値 90.88

サポート 1 90.11(4/1 安値)