Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

June 10, 2024

7日のニューヨーク外国為替市場でドル円は反発。終値は156.75円と前営業日NY終値(155.61円)と 比べて1円14銭程度のドル高水準だった。米労働省が発表した5月米雇用統計で非農業部門雇用者数が 前月比27.2万人増と予想の18.5万人増を上回り、平均時給が前月比0.4%/前年比4.1%と予想の前月 比0.3%/前年比3.9%を上回ったことが分かると、米連邦準備理事会(FRB)による利下げ開始が先送り になるとの観測が再び高まった。米長期金利の上昇とともに全般ドル買いが優勢になると、23時過ぎに 一時157.08円と日通し高値を付けた。米長期金利の指標となる米10年債利回りは一時4.4335%前後ま で上昇した。ただ、買い一巡後は156円台後半で値動きが鈍った。週末を控えてポジション調整目的の売 買に終始したほか、「市場の関心は11-12日の米連邦公開市場委員会(FOMC)や13-14日の日銀金融政 策決定会合に移っている」との声も聞かれた。

ユーロドルは反落。終値は1.0801ドルと前営業日NY終値(1.0890ドル)と比べて0.0089ドル程度の ユーロ安水準だった。堅調な米雇用指標を受けて足もとで広がっていた米利下げ観測が再び後退すると、 ユーロ売り・ドル買いが優勢となった。5時過ぎには一時1.0800ドルと日通し安値を更新した。主要通 貨に対するドルの値動きを示すドルインデックスは一時104.95まで上昇した。

ユーロ円は続落。終値は169.33円と前営業日NY終値(169.47円)と比べて14銭程度のユーロ安水準。 22時前に一時169.97円と日通し高値を付けたものの、買い一巡後は徐々に上値が重くなった。ユーロド ルの下落につれた売りが相場の重しとなり、0時30分過ぎには169.08円付近まで下押しした。

メキシコペソは軟調だった。対円では一時8.49円と1月4日以来の安値を付けたほか、対ドルでは 18.4560ペソと昨年10月20日以来の安値を更新した。2日のメキシコ大統領選では左派与党のシェイン バウム氏が当選。財政悪化懸念の高まりからメキシコペソが売られやすい地合いとなっている。

本日の東京外国為替市場のドル円は、米5月雇用統計の結果を受けて堅調推移が予想されるものの、週 末の日銀金融政策決定会合での金融政策正常化への警戒感から上値は限定的だと思われる。

8時50分に発表される1-3月期実質国内総生産(GDP)改定値では、速報値のマイナス成長からプラ ス成長に上方修正されるか否かに注目しておきたい。

実質賃金が25カ月連続で前年比マイナス圏で低迷し、GDPもデフレギャップを抱えたマイナス成長の 状況では、今週の日銀金融政策決定会合での金融政策正常化は「時期尚早」(中村日銀審議委員)という 見解も聞かれている。

米5月の雇用統計は、事業所調査(データ数:12万)の米非農業部門雇用者数は前月比+27.2万人だっ たが、家計調査(データ数:6万)の失業率は4.0%、就労者数は▲40.8万人となり、エコノミストの間 ではどちらが労働市場に関する正確なシグナルなのかという議論が起きている。

米労働省労働統計局(BLS)のデータによると、昨年の雇用者数の伸びは月間雇用統計に基づく平均の 約25.1万人よりも、毎月平均で約6万人少なかった可能性があるとのことである。そして、昨年、ウォ ール・ストリート・ジャーナル(WSJ)紙は、起業・廃業モデルなどを理由に、事業所調査が労働市場の 実情を過大評価している可能性が高い、と報じていた。一部の分析によると、2023年下半期に廃業が急 増したことで、年間で73万人の過大評価だった可能性が報じられており、8月の年次改定での下方修正 に警戒しておきたい。

しかし、米連邦公開市場委員会(FOMC)は、事業所調査による非農業部門雇用者数を重視して、金融政 策を運営してきているため、米10年債利回りは4.43%台へ上昇し、ドルは全面高となっている。

シカゴ・マーカンタイル取引所(CME)グループがFF金利先物の動向に基づき算出する「フェドウオッ チ」での利下げ開始は、雇用統計発表前の9月FOMCから11月FOMCとなり、12月FOMCでは据え置きが 見込まれており、年末のFF金利誘導目標は5.00-25%となっている。

明日からのFOMCは、ドット・プロット(金利予測分布図)での利下げ開始時期の先送りや年内の利下 げ回数がこれまでの3回から1-2回に減る可能性に注目することになる。

本邦通貨当局は、4月29日と5月2日によるドル売り・円買い介入(9兆7885億円)を実施したが、 その原資は、2022年秋と同様に、米国債の売却だったことが判明した。

2024年5月末の外貨準備は前月末比474億ドル減の1兆2316億ドルとなった。外貨預金は、1589億ド ルで4月末の1577億ドルから12億ドル増加していた。証券残高(※米国債)は、9275億ドルで、4月末 の9780億ドルから505億ドル(x158円=7.97兆円)減少していた。財務省は、証券の減少率(5.2%減) は過去最大と表明している。

本邦通貨当局は、4月29日(推定約5.6兆円)の第1弾介入を159円台、第2弾介入と5月2日未明 (推定約4.1兆円)の第3弾介入を157円台で行ったと推測される。しかし、イエレン米財務長官が為替 介入に対して幾度も釘を刺して以来、157円台での円買い介入は見送られている。

鈴木財務相は、先週末に「為替介入は抑制的に行われるべきものと考えている。急激な変動には、それ をならす行為が必要。今後も為替市場を注視し、必要に応じて万全の対応をとる」と述べており、本日、 ドル円が157円台後半へ上昇した場合には警戒しておきたい。

※時刻表示は日本時間

<国内>

○08:50 ◎ 4 月国際収支速報 ◇ 経常収支(予想:季節調整前1 兆7376 億円の黒字/季節調整済2 兆817 億円の黒字)

◎ 貿易収支(予想:3478 億円の赤字)

○08:50 ☆ 1-3 月期実質国内総生産(GDP)改定値(予想:前期比▲0.5%/前期比年率▲1.9%)

○14:00 ◇ 5 月景気ウオッチャー調査(予想:現状判断指数48.5/先行き判断指数49.0)

<海外> ○15:00 ◎ 5 月ノルウェー消費者物価指数(CPI、予想:前月比0.1%/前年比3.3%)

○16:00 ◇ 4 月トルコ失業率

○16:00 ◇ 4 月トルコ鉱工業生産

○16:00 ◇ 3 月トルコ経常収支(予想:61.0 億ドルの赤字)

○16:00 ◇ 5 月スイスSECO 消費者信頼感指数

○18:30 ◎ ナーゲル独連銀総裁、講演

○20:00 ◎ ホルツマン・オーストリア中銀総裁、講演

○11 日02:00 ◎ 米財務省、3 年債入札

○オーストラリア(国王誕生日)、中国、香港(端午節)、休場

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

7日09:26鈴木財務相

「金利がある世界へ移行する中で市場の信認を確保す る必要がある」 「適切な経済財政運営に努めていくことが重要」

「外貨準備高には為替介入による減少が反映されてい る」

「為替介入は抑制的に行われるべきものと考えている」

「(為替について)急激な変動には、それをならす行為が 必要」

「今後も為替市場を注視し、必要に応じて万全の対応を とる」

7日14:49カザークス・ラトビア中銀総裁

「追加利下げは漸進的に行うべき」

「インフレとの闘いでまだ勝利は手にしていない」

「次のステップはデータ次第、会合ごとに決定する」

7日15:33ナーゲル独連銀総裁

「機械的に利下げを行うつもりはない」

「特にサービス分野においてインフレは根強い」

7日16:05シムカス・リトアニア中銀総裁

「今年は複数回の利下げが行われる可能性がある」

「データは明らかにディスインフレを示している」

7日16:23レーン・フィンランド中銀総裁

「インフレ率は低下し続け、利下げも景気回復を支える だろう」

7日16:43マクルーフ・アイルランド中銀総裁

「どのくらいのペースで金融緩和を行うのか、緩和自体 を続けるかどうかさえ分からない」

「ディスインフレのペースが不確か」

7日17:38シュナーベル欧州中央銀行(ECB)専務理事

「金利見通しについて前もってコミットすることはできな い」

「将来のインフレ見通しは不確実」

7日19:48ビルロワドガロー仏中銀総裁

「ソフトランディングに自信」

「利下げを急いだり先延ばしにしたりせず、適切なペー スで進める」

8日02:54ラガルド欧州中央銀行(ECB)総裁

「2%のインフレへの道は完全に順調な道のりではない」

「インフレ克服まではまだ長い道のり」

「ECBは依然として警戒、コミットメント、忍耐が必要」

「大きな進歩はあったが、インフレとの戦いはまだ終わっ ていない」

※時間は日本時間

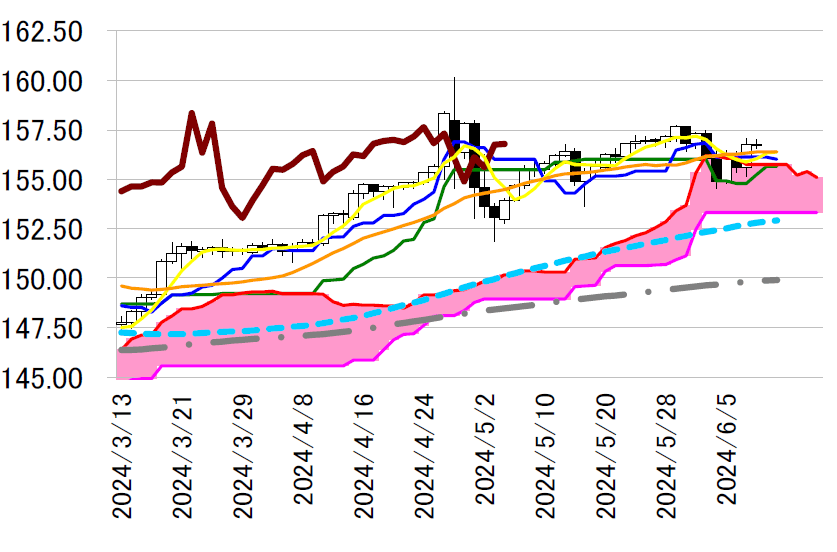

陽線引け。転換線は基準線を上回り、遅行スパンは実線を

上回り、雲の上で引けたことで、三役好転の強い買いシグナ

ルが点灯している。抱き線で切り返して転換線を上回って引

けていることで続伸の可能性が示唆されている。

本日は横ばいの転換線を支持に押し目買いスタンスで臨

み、同線を下抜けた場合は手仕舞い。

レジスタンス2 160.17(4/29 高値=年初来高値)

レジスタンス1 157.99(5/1 高値)

前日終値 156.75

サポート 1 156.13(日足一目均衡表・転換線)

サポート 2 155.75(日足一目均衡表・雲の上限)

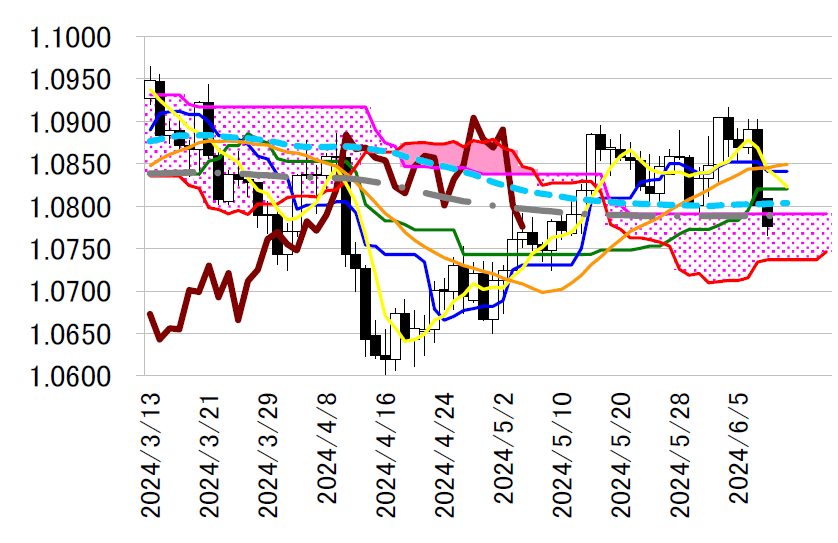

大陰線引け。転換線は基準線を上回り、遅行スパンは実線

を上回り、雲の上で引けていることで、三役好転の強い買い

シグナルが点灯している。しかし、抱き線で反落して転換線

を下回って引けており続落の可能性が示唆されている。本日

1.0768 ドル以下で引けた場合、遅行スパンが逆転し、雲の上

限を下回ることになるため要注目か。

本日は転換線を抵抗に戻り売りスタンスで臨み、同線を上

抜けた場合は手仕舞い。

レジスタンス1 1.0841(日足一目均衡表・転換線)

前日終値 1.0801

サポート 1 1.0650(5/1 安値)

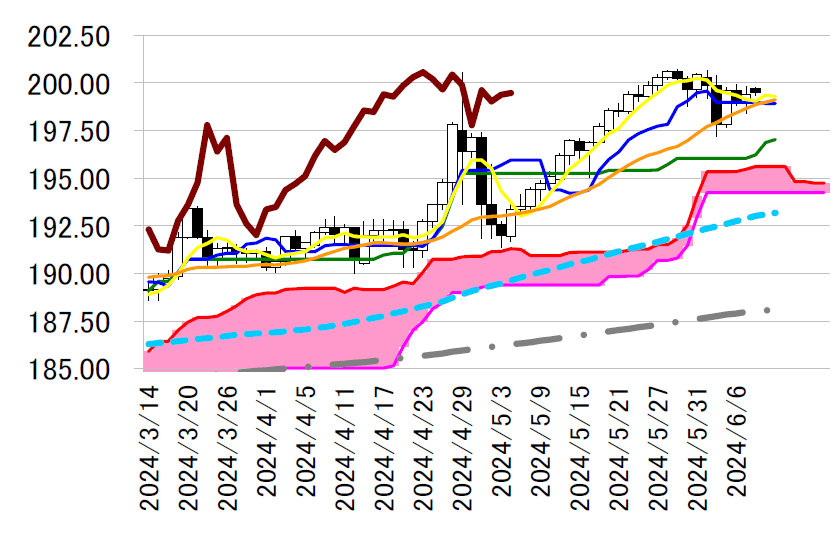

陽線引け。転換線は基準線を上回り、遅行スパンは実線を

上回り、雲の上で引けていることで、三役好転の強い買いシ

グナルが点灯している。孕み線で切り返して転換線を上回っ

て引けており続伸の可能性が示唆されている。

本日は転換線198.98 円を念頭に置き、7 日の安値を支持に

押し目買いスタンスで臨み、同水準を下抜けた場合は手仕舞

い。

レジスタンス 1 200.65(6/3 高値)

前日終値 199.39

サポート 1 198.40(6/7 安値)

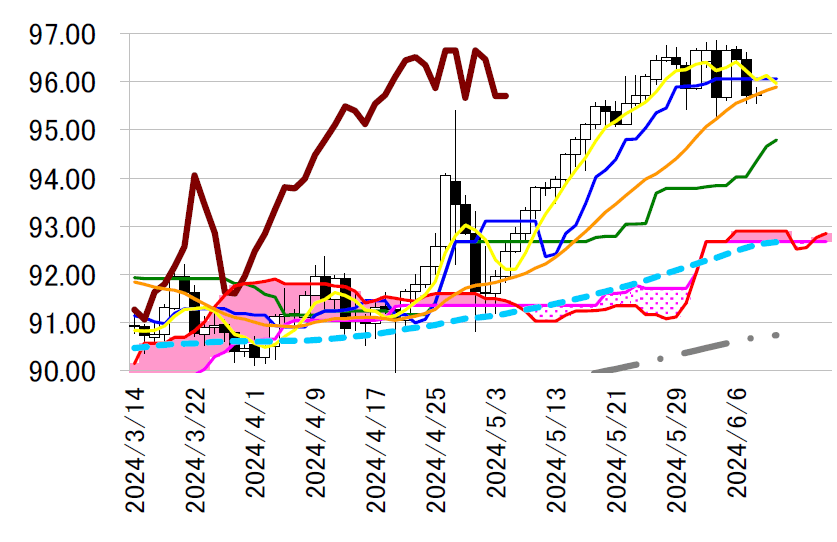

陰線引け。転換線は基準線を上回り、遅行スパンは実線を

上回り、雲の上で引けていることで、三役好転の強い買いシ

グナルが点灯している。しかし、2 手連続陰線で転換線を下

回って引けていることで続落の可能性が示唆されている。

本日は転換線96.06 円を念頭に置き、4 日の高値を抵抗に

戻り売りスタンスで臨み、同水準を上抜けた場合は手仕舞い。

レジスタンス 1 96.86(6/4 高値)

前日終値 95.71

サポート 1 94.34(日足一目均衡表・基準線)