Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

August 1, 2024

31日のニューヨーク外国為替市場でドル円は大幅に続落。終値は149.98円と前営業日NY終値(152.77 円)と比べて2円79銭程度のドル安水準。植田和男日銀総裁の会見をきっかけに、日銀による金融政策 の正常化が今後さらに進むとの観測が高まると全般円買いが先行。7月ADP全米雇用報告や4-6月期米 雇用コスト指数が予想より弱い内容だったことが分かるとドル売りも優勢となり、23時過ぎに一時 149.64円まで値を下げた。その後は米連邦公開市場委員会(FOMC)を控えたポジション調整目的の買い などが入り、FOMC結果公表直後には151.26円付近まで下げ渋る場面もあったが、戻りは非常に鈍かった。

FOMCはこの日、市場予想通り政策金利を5.25-5.50%で据え置くことを決めたと発表。声明では「イ ンフレ目標に向けてのさらなる進展がみられた」「経済の見通しは不確実で、委員会は二つの責務の両サ イドに対するリスクを大いに注視している」との見解が示された。また、パウエル米連邦準備理事会(FRB) 議長は会見で「FOMCは利下げに近づいているという感触を得ている」「9月FOMCで利下げが選択肢になる 可能性ある」と述べ、9月利下げの可能性に言及した。市場では米金利の低下とドル売りが優勢となり、 4時30分過ぎに一時149.61円と3月19日以来約4カ月ぶりの安値を付けた。

なお、米10年債利回りは4.0296%前後と2月2日以来の低水準を記録した。

ユーロドルは3営業日ぶりに小反発。終値は1.0826ドルと前営業日NY終値(1.0815ドル)と比べて 0.0011ドル程度のユーロ高水準だった。欧州時間発表の7月ユーロ圏消費者物価指数(HICP)速報値が 予想を上回ったことが分かるとユーロ買い・ドル売りが先行。予想を下回る米経済指標を受けて全般ドル 売りが強まると一時1.0849ドルと日通し高値を付けた。

ただ、そのあとは米重要イベントを控えたポジション調整目的のユーロ売り・ドル買いが進行。FOMC 直後には一時1.0802ドルと日通し安値を更新した。もっとも、パウエルFRB議長の会見を受けて米金利 の低下とドル売りが優勢になると、1.0833ドル付近まで持ち直している。

ユーロ円は大幅に4日続落。終値は162.36円と前営業日NY終値(165.25円)と比べて2円89銭程度 のユーロ安水準。ドル円とユーロドルの値動きの影響を同時に受けたため、しばらくは方向感が出なかっ たものの、引けにかけて弱含んだ。日銀の追加利上げ観測を背景に全般円買いが入りやすい地合いとなる 中、4時30分過ぎに一時162.02円と3月18日以来約4カ月ぶりの安値を更新した。

本日の東京外国為替市場のドル円は、植田日銀総裁が追加利上げを示唆し、パウエルFRB議長が9月米 連邦公開市場委員会(FOMC)での利下げを示唆したことで、円・キャリートレードの手仕舞いで軟調推移 が予想される。

昨日の日銀金融政策決定会合では、政策金利(無担保コール翌日物金利)の誘導目標が、これまでの 「0-0.1%程度」から、「0.25%程度」に引き上げられた。

そして、植田日銀総裁は記者会見で、「0.25%への利上げでも実体経済への影響は出ない。経済のショ ック、景気循環で日本経済に下振れが生じた場合、0.25%では対応しづらい。2006年からの前回の利上 げ局面のピークである0.5%が壁になるとは認識していない」と述べた。さらに、中立金利の下限である 1%を意識した見通しを示したことで、年内に1回(+0.25%=0.50%)、来年は1-2回程度で0.75%から 1.00%に向けた利上げの可能性が示唆された。

日銀では、経済・物価情勢が順調に進めば、来年度にかけて政策金利を1%まで引き上げておくのが望 ましいとの声が出ている、と報じられている。

このタカ派的なシナリオを念頭に置けば、世界の資産市場を押し上げてきた「円・キャリートレード」 の手仕舞い、すなわち、円が買い戻される局面が想定されることになる。

次回の日銀金融政策決定会合は9月19-20日に予定されているが、20日から月末に向けて自民党総裁 選が行われるため、現状の金融政策の維持が見込まれている。

岸田首相は、追加利上げに対して、「デフレ型経済から成長型経済への移行が重要という政府との共通 認識に沿って行われたものだ」との見解を示した。

ポスト岸田候補の河野デジタル相や茂木自民党幹事長も、日銀に利上げを要請しており、植田日銀総裁 による利上げ路線は、政府・自民党からの支持を得られることで、10月か12月の日銀金融政策決定会合 での3回目の利上げの可能性を高めている。

FOMCでは、8会合連続での政策金利据え置きが決定されたものの、声明文が、これまでの「インフレリ スクのみ」から「2大責務の両面のリスク」に変更された。そして、パウエルFRB議長が9月FOMCでの 利下げの可能性を示唆したことで、ドル売り要因となっている。

<国内>

○08:50 ◇ 対外対内証券売買契約等の状況(週次・報告機関ベース)

<海外>

○10:30 ◇ 4-6 月期豪輸入物価指数(予想:前期比▲0.7%)

○10:30 ◇ 6 月豪貿易収支(予想:50.00 億豪ドルの黒字)

○10:45 ◎ 7 月Caixin 中国製造業購買担当者景気指数(PMI、予想:51.5)

○15:00 ◇ 7 月英ネーションワイド住宅価格指数(予想:前月比0.1%)

○16:00 ◇ 7 月トルコ製造業PMI

○16:50 ◎ 7 月仏製造業PMI 改定値(予想:44.1)

○16:55 ◎ 7 月独製造業PMI 改定値(予想:42.6)

○17:00 ◎ 7 月ユーロ圏製造業PMI 改定値(予想:45.6)

○17:30 ◎ 7 月英製造業PMI 改定値(予想:51.8)

○18:00 ◎ 6 月ユーロ圏失業率(予想:6.4%)

○20:00 ☆ 英中銀(BOE)、政策金利発表(予想:5.25%で据え置きと5.00%に引き下げで拮抗)

○20:00 ☆ 英中銀MPC 議事要旨

○20:30 ◎ ベイリーBOE 総裁、記者会見

○20:30 ◇ 7 月米企業の人員削減数(チャレンジャー・グレイ・アンド・クリスマス社調べ)

○21:30 ◇ 4-6 月期米非農業部門労働生産性・速報値(予想:前期比1.7%)

○21:30 ☆ 4-6 月期米単位労働コスト・速報値(予想:前期比1.8%)

○21:30 ◎ 前週分の米新規失業保険申請件数/失業保険継続受給者数(予想:23.6 万件/185.6 万人)

○22:45 ◎ 7 月米製造業PMI 改定値(予想:49.6)

○23:00 ☆ 7 月米サプライマネジメント協会(ISM)製造業景気指数(予想:48.8)

○23:00 ◇ 6 月米建設支出(予想:前月比0.2%)

○24:00 ◇ 7 月メキシコ製造業PMI

○2 日01:00 ◎ ピル英中銀MPC 委員兼チーフエコノミスト、講演

○スイス(建国記念日)、休場

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

31日13:03日本銀行声明

「国債の買い入れ額、原則四半期ごとに4000億円程度 ずつ減額」

「長期国債の月間買い入れ額、2026年1─3月に3兆円 程度」

「国債買い入れの減額計画、全員一致で決定」

「国債買入れ減額計画、来年6月の決定会合で中間評 価行う」

「長期金利が急激に上昇する場合、機動的に買い入れ 増額や指し値オペ・共通担保オペなど実施」

「必要な場合には決定会合で減額計画見直すこともあり 得る」

31日15:36植田日銀総裁

「景気、一部に弱めの動きが見られるが緩やかに回復し ている」

「金融・為替市場の動向や経済・物価への影響を十分注 視」

「為替の変動が物価に影響を及ぼしやすくなっている」

「必要な場合は決定会合で減額計画の見直しもあり得 る」

「経済・物価見通しが実現していけば、引き続き政策金 利を引き上げる」

「0.5%という政策金利水準、特に意識しているわけでは ない」

「追加利上げで経済・物価が減速するとはみていない」

「このタイミングでの利上げ、先行きの急激な利上げを 回避するというプラス面もある」

「円安、物価見通しが動くかもしれないリスクとして政策 判断の一つにした」

「賃金上昇が続く見通しの下で利上げの判断になってい る」

「金利の到達点について、今回利上げの影響を見つつ、 歩きながら考える」

「今回の利上げ、円安が必ずしも最大の要因ではない」

「政策金利、まだしばらくは中立金利より低い水準」

「保有ETFの扱い、もう少し時間いただきたい」

31日16:46鈴木財務相

「日銀との共同声明、当面は見直す必要はないと考えて いる」

「日銀利上げ、政府としても実体経済への影響を注視」

1日03:00米連邦公開市場委員会(FOMC)声明

「最近の指標は経済活動が引き続き堅調なペースで拡 大していることを示している」

「雇用の伸びは緩やかで、失業率は上昇しているが依 然低い」

「インフレ率はこの1年で緩和したが、依然としてやや高 い水準にある」

「ここ数カ月間、委員会の2%のインフレ目標に向けての さらなる進展がみられた」

「委員会は長期的に雇用の最大化と2%のインフレ率の 達成を目指す」

「委員会は雇用とインフレ率の目標達成に対するリスク のバランスがこの1年で改善に向かっていると判断す る」

「経済の見通しは不確実で、委員会は二つの責務の両 サイドに対するリスクを大いに注視している」

「目標を支援するため、委員会はFF金利の目標誘導レ ンジを5.25-5.50%に維持することを決定した」

「FF金利の目標誘導レンジのあらゆる調整を検討する に当たり、委員会は今後もたらされるデータ、変化する 見通し、リスクのバランスを慎重に評価する」

「委員会は、インフレ率が持続的に2%に向かっていると の確信がさらに強まるまで、目標誘導レンジの引き下げ が適切になるとは予想していない」

「さらに、委員会は保有する米国債およびエージェンシ ーローン担保証券の削減を続ける」

「委員会は、インフレ率を2%の目標に戻すことに強く取 り組む」

「金融政策の適切な姿勢を評価するに当たり、委員会は 今後もたらされる経済見通しに関する情報の意味を引 き続き監視する」

「もしも委員会の目標の達成を妨げる可能性があるリス クが生じた場合、委員会は金融政策の姿勢を適切に調 整する準備がある」

「委員会の評価は労働市場の状況、インフレ圧力、イン フレ期待、金融と世界の動向を含む幅広い情報を考慮 する」

「今回の金融政策決定は全会一致」

1日03:35パウエル米連邦準備理事会(FRB)議長

「責務の両サイドのリスクを注視」

「インフレ率を2%の目標に戻すことに強くコミット」

「この2年で両方の目標で大きな進歩を遂げた」

「2つの責務にしっかりと焦点を当て続ける」

「供給条件を改善し、堅調な需要を支える」

「雇用市場の需要と供給のバランスは改善した」

「経済が堅調なら、必要に応じて金利を維持する」

「利下げが早すぎるとインフレの進展が逆転する可能性 がある」

「利下げが遅すぎると経済が過度に弱まる可能性があ る」

「労働市場が予想外に弱まった場合、対応する準備が できている」

「最近の指標は経済が引き続き堅調なペースで拡大し ていることを示唆」

「データは雇用市場が過熱ではなく好調であることを示 唆」

「FOMCは利下げに近づいているという感触を得ている」

「9月FOMCで利下げが選択肢になる可能性ある」

「今後の道筋は経済の進展次第」

「今年はゼロから数回の利下げのシナリオが考えられ る」

「労働市場が軟化しているため、インフレの上振れリスク は減少している」

「今から9月までの間に多くのデータが得られる」

「政策制限を緩和する時が来ている」

「労働市場の下振れリスクは今や現実のもの」

「政策が制限的であることが今やはっきりとわかる」

「政策は制限的だが、極端に制限的ではない」

「今回のFOMCでは利下げの是非について真剣に議論 が行われた」

「委員会の認識では利下げに近づいているが、まだそこ には至っていない」

※時間は日本時間

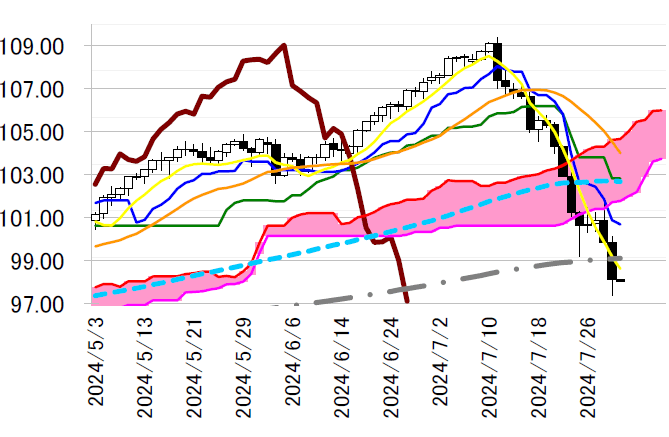

大陰線引け。転換線は基準線を下回り、遅行スパンは実線

を下回り、雲の下で引けていることで、三役逆転の強い売り

シグナルが点灯中。2 手連続大陰線で転換線や200 日移動平

均線を下回って引けており続落の可能性が示唆されている。

本日は7 月31 日のNY 市場戻り高値を抵抗に戻り売りスタ

ンスで臨み、同水準を上抜けた場合は手仕舞い。

レジスタンス2 151.60(200 日移動平均線)

レジスタンス1 151.26(7/31NY 市場戻り高値)

前日終値 149.98

サポート1 148.91(3/18 安値)

サポート2 147.24(3/13 安値)

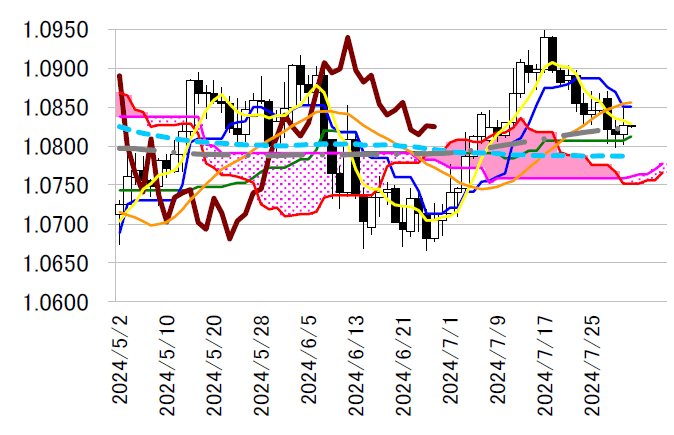

陽線引け。転換線は基準線を上回り、遅行スパンは実線を

上回り、雲の上で引けていることで、三役好転の強い買いシ

グナルが点灯中。しかし、抱き線で切り返したものの、依然

として転換線を下回って引けており反落の可能性が示唆さ

れている。

本日は転換線1.0851 ドルを念頭に置き、7 月29 日の高値

を抵抗に戻り売りスタンスで臨み、同水準を上抜けた場合は

手仕舞い。

レジスタンス1 1.0870(7/29 高値)

前日終値 1.0826

サポート1 1.0761(日足一目均衡表・雲の上限)

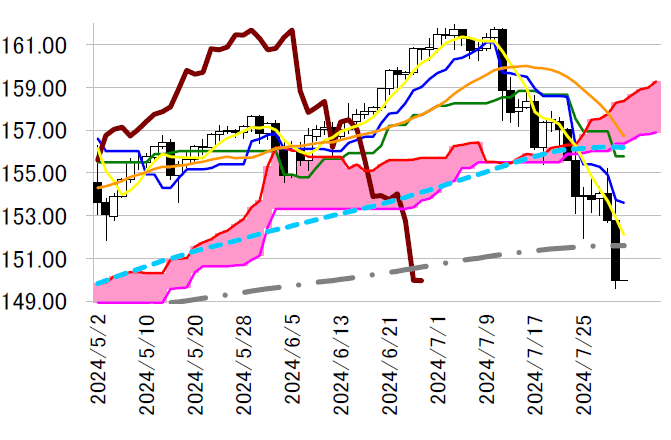

大陰線引け。転換線は基準線を下回り、遅行スパンは実線

を下回り、雲の下で引けていることで、三役逆転の強い売り

シグナルが点灯中。4 手連続陰線で依然として転換線を下回

って引けているため続落の可能性が示唆されている。

本日は200 日移動平均線を抵抗に戻り売りスタンスで臨み、

同水準を上抜けた場合は手仕舞い。

レジスタンス1 164.09(200 日移動平均線)

前日終値 162.36

サポート1 161.07(3/15 安値)

大陰線引け。転換線は基準線を下回り、遅行スパンは実線

を下回り、雲の下で引けていることで、三役逆転の強い売り

シグナルが点灯中。2 手連続陰線で依然として転換線を下回

って引けており続落の可能性が示唆されている。

本日は7 月31 日の高値を抵抗に戻り売りスタンスで臨み、

同水準を上抜けた場合は一旦手仕舞い。

レジスタンス1 100.15(7/31 高値)

前日終値 98.12

サポート1 97.40(7/31 安値)