Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

August 30, 2024

29日のニューヨーク外国為替市場でドル円は続伸。終値は144.99円と前営業日NY終値(144.59円) と比べて40銭程度のドル高水準だった。4-6月期米国内総生産(GDP)改定値が前期比年率3.0%増と予 想の2.8%増を上回り、速報値から上方修正されたことが分かると、米長期金利の上昇とともに全般ドル 買いが先行。その後発表の7月米住宅販売保留指数が予想を下回るといったんは伸び悩んだものの、下押 しは限定的となり、23時30分過ぎには一時145.55円と日通し高値を更新した。 ただ、ロンドン16時(日本時間24時)のフィキシングを通過すると徐々に上値が重くなった。市場で は「一目均衡表転換線が位置する145.75円が重要なレジスタンスとして意識される」との声が聞かれた ほか、ナスダック総合や日経平均先物が下げに転じるとクロス円とともに円高方向に傾いた。4時前には 144.73円付近まで下押しした。 ユーロドルは続落。終値は1.1077ドルと前営業日NY終値(1.1120ドル)と比べて0.0043ドル程度の ユーロ安水準だった。8月独消費者物価指数(CPI)速報値が前月比0.1%低下と予想の0.1%上昇に反し て低下したことが分かるとユーロ売りが先行。4-6月期米GDP改定値が予想を上回るとドル買いが活発 化し、23時30分過ぎに一時1.1056ドルと日通し安値を更新した。 なお、米連邦公開市場委員会(FOMC)で投票権を有するバーキン米リッチモンド連銀総裁は「インフレ は低下したものの、まだ道半ば」と述べたほか、ナーゲル独連銀総裁は「2%のインフレ目標は視野に入 っているが、まだ達成はできていない」などと語った。 ユーロ円は5日続落。終値は160.62円と前営業日NY終値(160.78円)と比べて16銭程度のユーロ安 水準。独インフレ指標の下振れを受けてユーロ売りが先行すると一時160.03円と日通し安値を付けたも のの、欧州株相場や日経平均先物の上昇に伴う円売り・ユーロ買いが出ると22時過ぎに161.26円付近ま で持ち直した。 ただ、アジア時間に付けた日通し高値161.27円が目先レジスタンスとして意識されると再び上値が重 くなった。ユーロドルの下落や日経平均先物の失速につれた売りが出ると160.32円付近まで押し戻され た。

本日のドル円は神経質な動きになりそうだ。連日東京市場に入るとドル買い・円売りが優勢となってい る。円売りが進む要因としては、アベノミクス相場が始まってから長期間にわたる円キャリートレードが 進み、円ショートにしておけば容易く収益を上げることが出来る相場展開に東京勢が慣れてしまっている ことがあげられる。特に「ミセス・ワタナベ」と称される個人のFX取引では、スワップポイントも得る ことが出来る円売り志向が依然として根強い。今月5日の急落で一部は円ショートが強制的に閉じられた ものの、いったん相場が落ち着くと円キャリーを再開し、東京時間の底堅さにつながっている。 昨日のドル円は米経済指標の結果に大きく反応したが、米金利動向は比較的落ち着いている。シカゴ・ マーカンタイル取引所(CME)グループがFF金利先物の動向に基づき算出する「フェドウオッチ」では、 9・11月の利下げ幅予想もさほど変化はない。米系の今後の金利に関する見方も変わらず、中長期の米系 ファンド勢のドル売り姿勢に変化がないことで、米系の売り・本邦の買いの相場は当面変わらないか。 本日警戒しなくてはならないのは月末・5・10日(ゴトー日)ということもあり、東京仲値の値決めを 中心に神経質な動きになりやすいこと。ここ最近は仲値の値決めに近づくとじりじりとドル買い・円売り が進むが、本日も仲値前後の動きには注意したい。また、ロンドン開始後やロンドンフィキシングでも、 相当なフローが入ってくることも予想され、本日はロンドンフィキシングが終わるまでは経済指標やニュ ースに逆行する動きが起きるリスクもあるだろう。 経済指標では、本邦から複数の指標が発表されるが、8月の東京都区部の消費者物価指数(CPI)が一 番注目されそうだ。先週発表された7月の全国CPIは生鮮食料品とエネルギー除くコア指数は前月の 2.2%から1.9%へと低下した。同様に日銀が注目する刈込平均値などの基調インフレも前月より低下し た。もっとも、これらの結果はほぼ市場予想通りの結果だったこともあり、市場が今後の日銀の再利上げ に対する予想には変化がない。本日発表される東京都区部のコアCPIは全国CPIの前哨戦とされるが、前 月同様に2.2%と横ばい予想になっている。予想より結果が大幅に下振れた場合は、再利上げの声が遠の き円売りに傾く場面もあるだろう。しかしながら、7月の利上げ時の前は弱い経済指標の発表が続いたの にもかかわらず、利上げに踏み切ったことを考えれば、余程予想と結果に乖離がない限りは円安地合いに 戻るのも難しそうだ。 なお、オセアニア通貨にも引き続き注目。経済指標では早朝にNZから住宅許可建設指数が発表された 以外は、豪州から7月の小売売上高が発表される。昨日は通常は反応が鈍いNZのANZ企業信頼感が10 年超振りの好結果だったことで、NZドルを中心にオセアニア通貨が大きく反応した。豪小売売上高も予 想と結果に開きがあった場合は、再びオセアニア通貨が動きそうだ。また、昨日はドイツのCPIは低下予 想だったものが更に弱い結果となり、前月比ではマイナスに転じた。ドイツからは先週発表されたPMI に続き低調な経済指標の発表が相次いでいることで、9月の欧州中央銀行(ECB)の利下げ確率がさらに 高まった。中央銀行の金融政策では米・ユーロ圏・NZは利下げ期待が高く、日本は利上げ期待、豪・英 は当面は据え置き予想となるなど、各国の政策金利を巡るスタンスの違いが中長期的に為替相場に影響を より与えていくことになるか。

<国内> ○08:30 ◎ 7 月完全失業率(予想:2.5%) ○08:30 ◎ 7 月有効求人倍率(予想:1.23 倍) ○08:30 ◎ 8 月東京都区部消費者物価指数(CPI、生鮮食料品除く総合、予想:前年比2.2%) ○08:50 ◎ 7 月鉱工業生産速報(予想:前月比3.5%/前年比2.7%) ○08:50 ◇ 7 月商業販売統計速報(小売業販売額、予想:前年比2.9%) ○14:00 ◇ 7 月新設住宅着工戸数(予想:前年比▲1.0%) ○19:00 ◇ 外国為替平衡操作の実施状況(介入実績) <海外> ○07:45 ◎ 7 月ニュージーランド(NZ)住宅建設許可件数 ○10:30 ◎ 7 月豪小売売上高(予想:前月比0.3%) ○15:00 ◎ 5 月独小売売上高(予想:前月比0.1%/前年比▲0.7%) ○15:00 ◇ 7 月独輸入物価指数(予想:前月比横ばい/前年比1.5%) ○15:00 ◇ 8 月英ネーションワイド住宅価格指数(予想:前月比0.2%) ○15:45 ◎ 4-6 月期仏国内総生産(GDP)改定値(予想:前期比0.3%) ○15:45 ◇ 8 月仏CPI 速報値(予想:前月比0.5%/前年比1.8%) ○15:45 ◇ 7 月仏卸売物価指数(PPI) ○15:45 ◇ 7 月仏消費支出(予想:前月比0.5%) ○16:00 ◇ 8 月スイスKOF 景気先行指数(予想:100.6) ○16:05 ◎ シュナーベル欧州中央銀行(ECB)専務理事、講演 ○16:35 ◎ レーン・フィンランド中銀総裁、カザークス・ラトビア中銀総裁、シムカス・リトアニア中銀 総裁、ミュラー・エストニア中銀総裁、パネルディスカッションに参加 ○16:55 ◎ 8 月独雇用統計(予想:失業率6.0%/失業者数変化1.60 万人) ○17:30 ◇ 7 月英消費者信用残高(予想:13 億ポンド) ○17:30 ◇ 7 月英マネーサプライM4 ○18:00 ☆ 8 月ユーロ圏消費者物価指数(HICP)速報値(予想:前年比2.2%) ○18:00 ☆ 8 月ユーロ圏HICP コア速報値(予想:前年比2.8%) ○18:00 ◎ 7 月ユーロ圏失業率(予想:6.5%) ○21:00 ◎ 7 月南アフリカ貿易収支(予想:215 億ランドの黒字) ○21:00 ☆ 4-6 月期インドGDP(予想:前年同期比6.9%) ○21:30 ☆ 6 月カナダGDP(予想:前月比0.1%/前年比1.4%) ☆ 4-6 月期カナダGDP(予想:前期比年率1.8%) ○21:30 ◎ 7 月米個人消費支出(PCE、予想:前月比0.5%) ◎ 7 月米個人所得(予想:前月比0.2%) ☆ 7 月米PCE デフレーター(予想:前年比2.5%) ☆ 7 月米PCE コアデフレーター(予想:前月比0.2%/前年比2.7%) ○22:45 ◎ 8 月米シカゴ購買部協会景気指数(予想:45.5) ○23:00 ◎ 8 月米消費者態度指数(ミシガン大調べ、確報値、予想:68.0) ○トルコ(戦勝記念日)、休場

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

29日07:55ボスティック米アトランタ連銀総裁 「雇用は過去の基準に照らすと依然として極めて力強 い」 「インフレ率はさらに幾分低下が必要」 「利下げの時期を判断するためのデータをまだ待ってい る」 29日23:46バーキン米リッチモンド連銀総裁 「インフレは低下したものの、まだ道半ば」 30日02:06ナーゲル独連銀総裁 「2%のインフレ目標は視野に入っているが、まだ達成は できていない」 「景気回復がやや強まれば、インフレ目標への回帰が 遅れるリスクがある」 「物価安定への適時回帰は当然のことと考えるべきでは ない」

※時間は日本時間

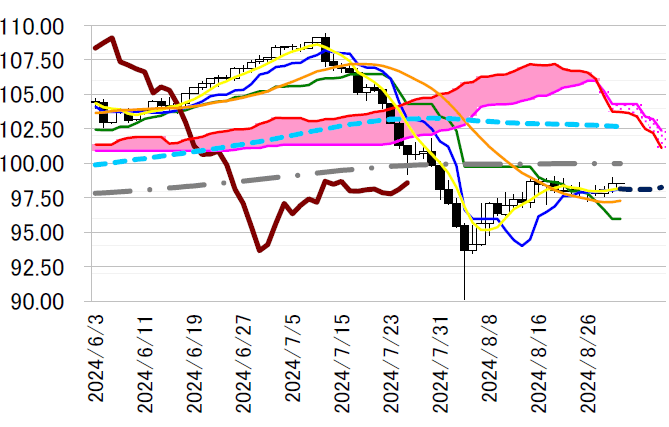

陽線引け。一目均衡表・転換線145.75 円を下回る水準で

戻りを試す動きだった。

高値は145.55 円と転換線に届かず145 円前後でNY を引け

たが、転換線は本日145.40 円へ低下しており、より上回り

やすくなっている。ただ、145.93 円前後で低下中の21 日移

動平均線も抵抗となる。現水準148.46 円から145 円台への

低下が見込まれる一目・基準線も現レンジ付近の抵抗へ加わ

ってくる前に上伸するのは難しいかもしれない。

レジスタンス2 145.93(21 日移動平均線)

レジスタンス1 145.55(8/29 高値)

前日終値 144.99

サポート1 144.22(8/29 安値)

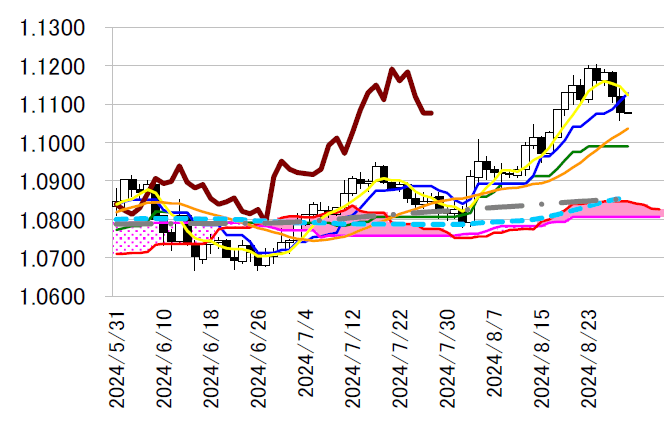

陰線引け。一目均衡表・転換線1.1108 ドルを割り込んで、

1.1056 ドルまで下値を広げる動きとなった。地合いを弱め、

落ち着きどころを探る展開。1.1037 ドル前後で上昇中の21

日移動平均線前後の攻防を想定するが、1.1000 ドルの大台割

れをうかがう程度の下押しも視野に入れて臨むべきか。

レジスタンス1 1.1140(8/29 高値)

前日終値 1.1077

サポート1 1.0990(日足一目均衡表・基準線)

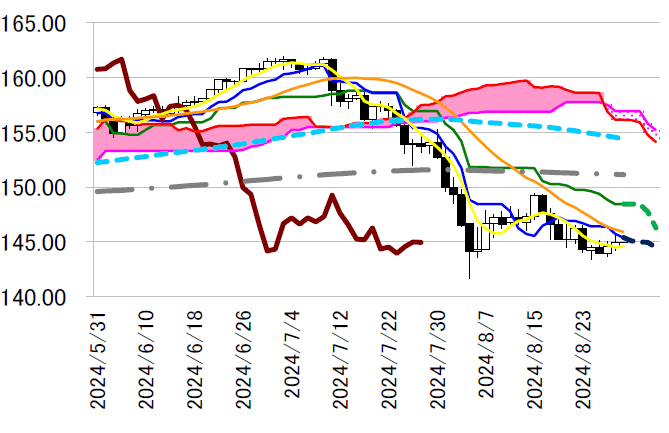

小陰線引け。160 円割れをうかがうさえない推移だった。

一目均衡表・転換線は基準線を上回って買い示唆となってい

るものの、両線が低下するなかの動きであり、さほどポジテ

ィブな状況ではない。他の一目・主要指標が売り示唆となっ

ている状態であり、まだ重い動きが続くか。

レジスタンス1 161.27(8/29 高値)

前日終値 160.62

サポート1 160.03(8/29 安値)

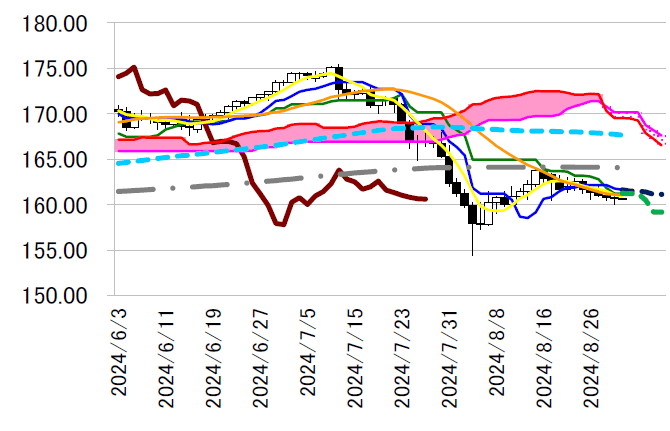

陽線引け。一目均衡表・転換線98.01 円絡みのレンジで推

移した。転換線が本日98.15 円へ上昇することは期待を高め

るかもしれないが、現状からすれば同線は週明けにも98.11

円へいったん小幅に低下する公算。重い動きの示唆の1 つと

考えられる。この流れを変えるには200 日移動平均線99.99

円の回復から100 円台乗せをうかがうような動きを示す必要

がある。

レジスタンス1 98.96(8/29 高値)

前日終値 98.57

サポート1 97.85(8/29 安値)