Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

30 June, 2023

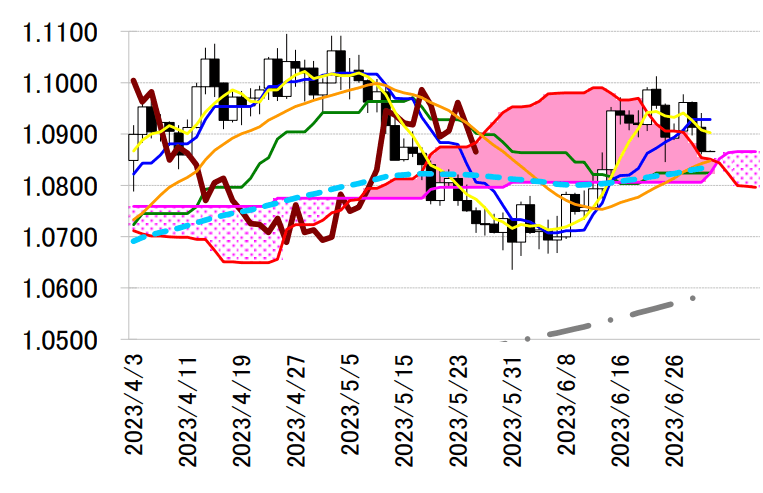

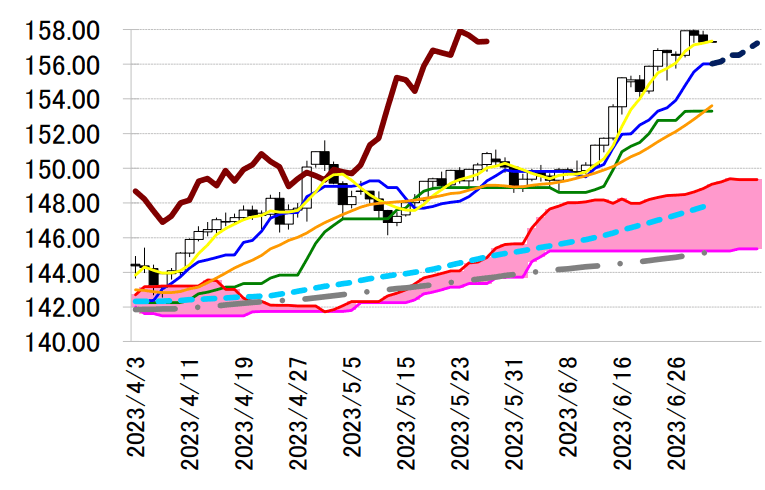

29 日のニューヨーク外国為替市場でドル円は 3 日続伸。終値は 144.76 円と前営業日 NY 終値(144.48 円)と比べて 28 銭程度のドル高水準だった。1-3 月期米国内総生産(GDP)確定値や前週分の米新規失 業保険申請件数が予想より強い内容だったことが分かると、米金利の上昇とともに全般ドル買いが先行。 23 時頃には一時 144.90 円と昨年 11 月以来の高値を更新した。その後の下押しも 144.53 円付近にとどま り、引けにかけては 144.89 円まで再び強含んだ。日米金融政策の違いが意識される中、押し目買い意欲 も旺盛だ。

なお、米 10 年債利回りは一時 3.8658%前後と 3 月 10 日以来の高水準を付けた。

ユーロドルは続落。終値は 1.0865 ドルと前営業日 NY 終値(1.0913 ドル)と比べて 0.0048 ドル程度の ユーロ安水準だった。21 時発表の 6 月独消費者物価指数(CPI)速報値が予想を上回ったことを受けてユ ーロ買い・ドル売りが先行。一時 1.0941 ドルと日通し高値を付けた。ただ、その後発表された米経済指 標が良好な内容だったことが伝わると、全般ドル買いが優勢となり一時 1.0860 ドルと日通し安値を更新 した。

ユーロ円も続落。終値は 157.28 円と前営業日 NY 終値(157.67 円)と比べて 39 銭程度のユーロ安水準。 ユーロドルの下落につれた売りが先行し一時 157.28 円付近まで値を下げたものの、アジア時間に付けた 日通し安値 157.25 円がサポートとして意識されると下げ渋った。

本日も円安基調は変わらずか。本日まず注目されるのが、6 月の東京都区部消費者物価指数(CPI)。植 田日銀総裁は 28 日にポルトガル・シントラで行われた欧州中央銀行(ECB)の中央銀行フォーラムで「基 調的なインフレは目標を下回っている」と発言した。しかしながら、表面的なインフレ率だけでなく、刈 り込み平均値も 5 月は 3.1%まで上昇し、2001 年 1 月以降で過去最高に並んでいる。6 月の東京都区部の インフレがさらに加速し、6 月の全国 CPI も同様な結果になれば、日銀が重い腰を持ち上げイールドカー ブコントロール(YCC)の上限拡大などを行う可能性もあるだろう。なお、植田総裁は「見通しの修正が 必要になれば速やかに行動したい」「YCC、ある程度のサプライズが発生することはやむを得ない」と述べ ていることもあり、今後のサプライズには備えておく必要がありそうだ。

円安地合いが続くと思われるが、長期間為替介入が行われなった場合は、最初の介入は東京勢が参入し ている時間帯に行われる傾向があることや、昨年の最初に円買い介入が 9 月 22 日は、ドル円が現行水準 から離れていない 145.90 円に到達した後だったことを考えると、東京時間は円安のスピードは緩やかな ものになるだろう。

もっとも、現時点では日本と中国以外の中央銀行は、今後も金融引き締めを継続する傾向は変わらず、 日米、日欧中銀などとの方向性の違いは鮮明で、円売りが弱まる流れでもないことは確かだ。なお、本日 は月末・半期末・5・10 日(ゴトー日)が重なっていることもあり、東京仲値やロンドンフィキシングに かけて、通常以上に大きなオーダーが入ってくることが予想される。当該時間には相場が急転することに は注意したい。

円以外の通貨では、昨日同様に人民元(CNH)と豪ドルの値動きに注目したい。昨日はドル CNH の基準 値が市場予想よりも大幅にドル安・元高で決定されたことを受けて、オフショア市場でも CNH 買い・ドル 売りが強まり、豪ドルを始め複数の通貨でもドル安に連れた。本日も CNH の基準値と、その後に発表され る 6 月の中国製造業購買担当者景気指数(PMI)の結果が市場を動意づけるきっかけになるかもしれない。 なお、中国製造業 PMI は 5 月に続き、景況の強弱を判断する節目 50 を割り込む 49.0 との予想になってい る。

※時刻表示は日本時間

<国内>

○08:30 ◎ 6 月東京都区部消費者物価指数(CPI、生鮮食料品除く総合予想:前年比 3.4%)

○08:30 ◎ 5 月完全失業率(予想:2.6%)

○08:30 ◎ 5 月有効求人倍率(予想:1.32 倍)

○08:50 ◎ 5 月鉱工業生産速報(予想:前月比▲1.0%/前年比 4.3%)

○14:00 ◇ 5 月新設住宅着工戸数(予想:前年比▲2.7%)

○19:00 ◇ 外国為替平衡操作の実施状況(介入実績)

<海外>

○10:30 ◎ 6 月中国製造業購買担当者景気指数(PMI、予想:49.0)

○15:00 ◇ 5 月独輸入物価指数(予想:前月比▲1.5%/前年比▲9.2%)

○15:00 ◎ 5 月独小売売上高(予想:前月比横ばい/前年比▲4.9%)

○15:00 ◇ 6 月英ネーションワイド住宅価格指数(予想:前月比▲0.2%)

○15:00 ☆ 1-3 月期英国内総生産(GDP)改定値(予想:前期比 0.1%/前年比 0.2%)

○15:00 ◇ 1-3 月期英経常収支(予想:85 億ポンドの赤字)

○15:30 ◇ 5 月スイス小売売上高

○15:45 ◇ 6 月仏消費者物価指数(CPI)速報値(予想:前月比 0.2%/前年比 4.6%)

○15:45 ◇ 5 月仏卸売物価指数(PPI)

○15:45 ◇ 5 月仏消費支出(予想:前月比 0.7%)

○16:00 ◇ 6 月スイス KOF 景気先行指数(予想:89.0)

○16:55 ◎ 6 月独雇用統計(予想:失業率 5.6%/失業者数変化 1.40 万人)

○18:00 ☆ 6 月ユーロ圏消費者物価指数(HICP)速報値(予想:前年比 5.6%)

○18:00 ☆ 6 月ユーロ圏 HICP コア速報値(予想:前年比 5.5%)

○18:00 ◎ 5 月ユーロ圏失業率(予想:6.5%)

○21:00 ◎ 5 月南アフリカ貿易収支(予想:60 億ランドの黒字)

○21:00 ◇ 5 月メキシコ失業率(季節調整前、予想:2.80%)

○21:30 ☆ 4 月カナダ GDP(予想:前月比 0.2%/前年比 1.9%)

○21:30 ◎ 5 月米個人消費支出(PCE、予想:前月比 0.2%)

◎ 5 月米個人所得(予想:前月比 0.3%)

☆ 5 月米 PCE デフレーター(予想:前年比 3.8%)

☆ 5 月米 PCE コアデフレーター(予想:前月比 0.3%/前年比 4.7%)

○22:45 ◎ 6 月米シカゴ購買部協会景気指数(予想:43.8)

○23:00 ◎ 6 月米消費者態度指数(ミシガン大調べ、確報値、予想:63.9)

○トルコ(犠牲祭)、休場

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

27 日 11:54 李強中国首相

「第 2 四半期の経済成長、第 1 四半期を上回る見通し」27 日 12:05 鈴木財務相

「為替、急速で一方的な動きが見られる」

「強い緊張感を持って注視、行き過ぎた動きに適切に対応」

「円安、プラス・マイナス両方の様々な影響」

27 日 12:15 ロバートソン・ニュージーランド(NZ)財務相

「金融政策委員会(MPC)の権限と憲章が更新された」

「MPC の枠組みの変更は僅か」

「MPC はインフレ率を 1%から 3%の間にすることを達成し、維持することをこれから必要とする」

「MPC は、金融リスクに関する決定の主な考慮事項を伝えなければならない」

27 日 14:05 カザークス・ラトビア中銀総裁

「金利は 7 月以降に引き上げられると予想」

「(市場関係者が)2024 年の初めの利下げにかけているのは間違え」

27 日 17:05 ラガルド ECB 総裁

「昨年からの利上げの累積的効果は未確認」

「ターミナルレート(利上げの最終到達点)に到達した兆候はない」

「ユーロ圏のインフレは高すぎる、賃金上昇からの影響が最近増加」

27 日 18:23 シムカス・リトアニア中銀総裁

「利上げサイクルはまだ終わっていない」

「インフレ目標 2%を達成するため、制約的な金利水準まで引き上げる必要」

「9月理事会での利上げの選択肢は排除されるべきではない」

28 日 02:05 ウンシュ・ベルギー中銀総裁

「スタグフレーションは基本シナリオではない」

「コアインフレが緩やかにならなければさらなる行動が必要」

「利上げ休止にはコアインフレの減速が著しく示されることが必要」

※時間は日本時間

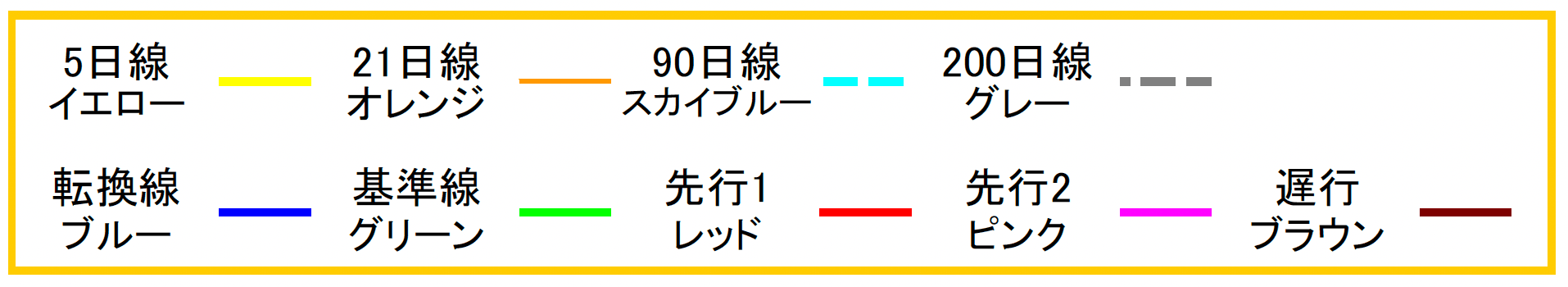

下影小陽線引け。目先のすう勢を示す 5日移動平均線は 144円台まで上昇した。同線付近の底堅さを維持し、144.90 円まで昨年 11 月以来の高値更新が続いている。5 日線は本日 144.32 円前後へ切り上がって推移。下押しを同線や昨日安値 144.14 円付近にとどめ、堅調な推移を続けるとみる。高値圏の調整で反落しても、現水準 143.06 円から来週中にも 144 円台への上昇が見込まれる一目均衡表・転換線が支えとなり大きな崩れを防ぐとみる。

レジスタンス 2 145.68(2022/11/2 安値)

レジスタンス 1 145.11(2022/10/27 安値)

前日終値 144.76

サポート 1 144.14(6/29 安値)

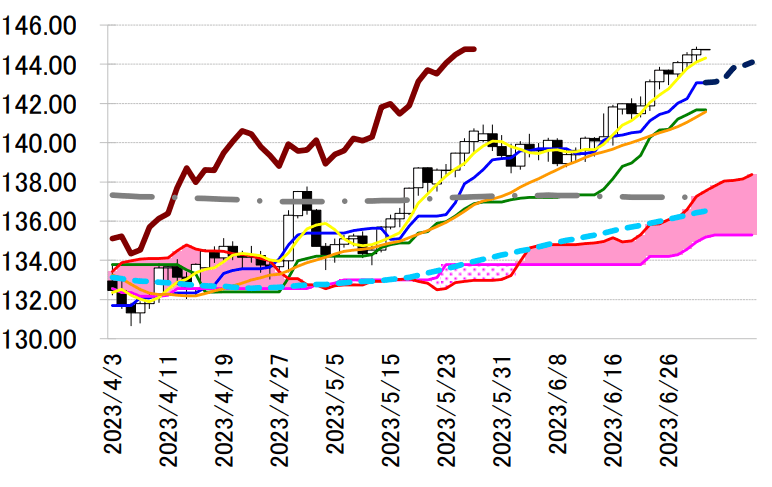

上影陰線引け。1.08 ドル半ばで低下中の一目均衡表・雲の上限の動きへ沿うように下値を探った。週をまたいで相場の潮目変化も生じやすい雲のねじれが発生する。1.0836 ドル前後で推移する 90 日移動平均線や一目・基準線 1.0824 ドルといった水準付近で底堅さを示し、雲のねじれ部分から下放れる展開は回避したいところ。昨日まで 1.0806 ドルに位置していた雲の下限にも近い 15 日安値 1.0804 ドルや 1.08 ドルの節目を維持できるかもポイントになる。

レジスタンス 1 1.0919(6/27-29 下落幅の半値戻し)

前日終値 1.0865

サポート 1 1.0804(6/15 安値)

陰線引け。28 日に 2008 年以来の高値を 158.00 円まで更新して以降、高値圏で一定の底堅さを維持してきた。本日は朝方から 157.34 円前後へ切り上がった 5 日移動平均線を下回って推移。調整の反落が進む展開も想定しておきたい。ただ、来週には 157 円台までの上昇も予想される一目均衡表・転換線 156.03 円がサポートとして機能しそう。大きな下振れは回避できるだろう。

レジスタンス 1 158.00(6/28 高値=年初来高値)

前日終値 157.28

サポート 1 156.81(ピボット・サポート 2)

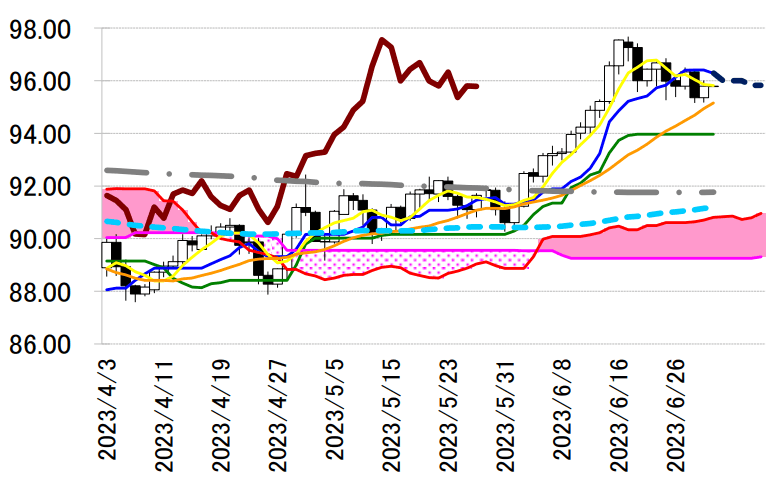

陽線引け。一目均衡表・転換線を下回る水準で一時 96 円台を回復した。しかし、本日 96.29 円へ低下する転換線付近が引き続き重そう。戻すことができても 27 日高値 96.50 円や 23 日高値 96.85 円といった節目が抵抗になるだろう。95.16円前後で上昇中の 21日移動平均線付近の底堅さを維持できるか注視したい。

レジスタンス 1 96.29(日足一目均衡表・転換線)

前日終値 95.80

サポート 1 95.16(21 日移動平均線)