Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

September 10, 2024

9日のニューヨーク外国為替市場でドル円は5営業日ぶりに反発。終値は143.18円と前営業日NY終値 (142.30円)と比べて88銭程度のドル高水準だった。週明け早朝取引では一時141.96円まで値を下げ る場面もあったが、そのあとは「本邦実需勢から断続的に買いが観測された」ことから下値を切り上げる 展開に。この流れを引き継いで、海外市場でも143.80円まで値を上げた。米長期金利の指標となる米10 年債利回りが時間外取引で3.76%台まで上昇したことも相場の支援材料。

ただ、前週末の8月米雇用統計発表直後に付けた144.01円がレジスタンスとして意識されると徐々に 上値が重くなった。米10年債利回りが3.68%台まで低下したことも相場の重しとなり、一時142.66円 付近まで下押しした。日経平均先物が失速したことも嫌気された。

ユーロドルは続落。終値は1.1035ドルと前営業日NY終値(1.1084ドル)と比べて0.0049ドル程度の ユーロ安水準だった。米長期金利の上昇をきっかけにユーロ売り・ドル買いが先行。前週末の安値1.1066 ドルを下抜けると一時1.1034ドルまで値を下げた。

ただ、NY市場に限れば狭いレンジでのもみ合いに終始した。今週発表される8月米消費者物価指数(CPI) や米卸売物価指数(PPI)などインフレ動向を示す指標待ちの状態となり、大きな方向感は出なかった。 NY時間の値幅は0.0020ドル程度と小さかった。

ユーロ円は小反発。終値は157.99円と前営業日NY終値(157.77円)と比べて22銭程度のユーロ高水 準。19時過ぎに一時158.73円と日通し高値を付けたものの、買い一巡後は徐々に上値を切り下げた。23 時30分過ぎには157.48円付近まで値を下げ、アジア時間に付けた日通し安値157.41円に迫った。ドル 円につれた動きとなった。

控え

本日の東京外国為替市場のドル円は、日本時間では明日の重要イベント(米大統領候補のTV討論会や 米8月消費者物価指数の発表)を控えて米長期金利や日経平均株価の動向を見据えた相場展開が予想され る。

昨日のドル円は141.96円から143.80円まで上昇しており、先週末金曜日の米8月雇用統計発表後の 144.01円から141.78円までの下落を打ち消したことになった。日足的には、4手連続陰線の最後の6日 の陰線に対して9日の陽線が「孕み線」(リバーサル)となり、目先の底打ちを示唆するパターンとなっ ているものの、依然として一目・転換線144.50円を下回っているため下値リスクが払拭されていない。

CMEグループがFF金利先物の動向に基づき算出する「フェドウオッチ」では、12月米連邦公開市場委 員会(FOMC)での利下げの到達点が、4.00-25%から4.25-50%になっており、ドルの買い戻しの要因と なった模様である。

また、昨日は日本の4-6月期実質国内総生産(GDP)の改定値が下方修正された。植田日銀総裁が追加 利上げの前提としている「経済・物価見通し実現の確度が高まれば、金融緩和の度合いを調整する」への 警戒感が高まったことも円売り要因となった。 明日は午前10時(米国東部時間10日の21時)からハリス米副大統領とトランプ前米大統領によるテ レビ討論会が開催され、21時30分にはインフレの伸び率鈍化が見込まれている米8月消費者物価指数 (CPI)が発表される。

9月FOMCでの利下げ開始観測と年内1.00%程度の利下げ観測や日本銀行の年内の0.50%程度までの追 加利上げ観測にも関わらず、ドル円は141円台で下げ渋る展開となっている。その要因として、次期米政 権の政策が、どちらの陣営でも拡張的な財政運営が志向される可能性が高いため、インフレ的であること が挙げられる。

ドル円が8月5日に141.70円まで下落した背景には、7月31日の日銀金融政策決定会合の後の植田日 銀総裁のタカ派発言、パウエルFRB議長のFOMC後のハト派発言、そして、米7月雇用統計(非農業部門 雇用者数:前月比+11.4万人、失業率:4.3%)の悪化があった。

9月6日の141.78円まで下落した背景には、植田日銀総裁のタカ派発言、パウエルFRB議長やウォラ ーFRB理事のハト派発言、そして米8月雇用統計(非農業部門雇用者数:前月比+14.2万人、失業率:4.2%) が労働市場の改善を示さなかったことが挙げられる。

すなわち、ドル円が141円台まで下落した要因には、日米金利差の縮小が織り込まれたものの、下げ渋 った要因としては、米国次期政権の財政出動、つまり金利上昇への警戒感があるのではないだろうか。

トランプ候補は、トランプ減税の恒久化と法人税率の引き下げを掲げていることで、歳出拡大や歳入減 が見込まれている。さらに、中国からの輸入品に60%超の関税を課すと言及しており、関税は輸入物価の 上昇を通じてインフレを加速させ、最終的に米経済の7割を占める個人消費に悪影響を及ぼす可能性があ る。

ハリス候補の経済政策は、住宅や食品の価格抑制、税制を使った生活支援による高インフレへの対抗策 であり、米連邦準備制度理事会(FRB)は金融引き締めを余儀なくされることになる。

<国内>

○08:50 ◇ 8 月マネーストックM2

<海外>

○07:45 ◇ 4-6 月期ニュージーランド(NZ)製造業売上高

○09:30 ◇ 9 月豪ウエストパック消費者信頼感指数

○10:30 ◇ 8 月豪NAB 企業景況感指数

○未定 ◎ 8 月中国貿易収支(予想:820.5 億ドルの黒字)

○15:00 ◎ 8 月独消費者物価指数(CPI)改定値(予想:前月比▲0.1%/前年比1.9%)

○15:00 ◎ 8 月英雇用統計(失業率/失業保険申請件数推移)

○15:00 ◎ 5-7 月英失業率(ILO 方式、予想:4.1%)

○15:00 ◎ 8 月ノルウェーCPI(予想:前月比▲0.9%/前年比2.7%)

○16:00 ◇ 7 月トルコ失業率

○16:00 ◇ 7 月トルコ鉱工業生産

○21:00 ◎ 8 月ブラジルIBGE 消費者物価指数(IPCA、予想:前年同月比4.27%)

○23:00 ◎ バー米連邦準備理事会(FRB)副議長(銀行監督担当)、講演

○11 日01:15 ◎ ボウマンFRB 理事、講演

○11 日02:00 ◎ 米財務省、3 年債入札

○米大統領選候補者によるテレビ討論会

○第79 回国連総会開幕(ニューヨーク)

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。 ※重要度、高は☆、中は◎、低◇とする。 ※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

9日の金融市場では、要人の発言は特になかった。

※時間は日本時間

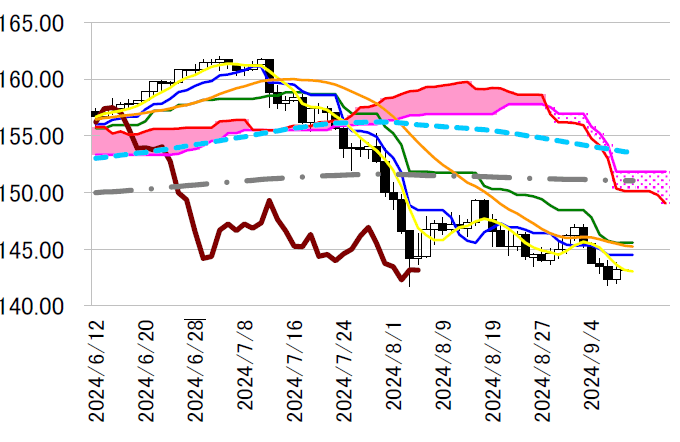

陽線引け。転換線は基準線を下回り、遅行スパンは実線を

下回り、雲の下で引けていることで、三役逆転の強い売りシ

グナルが点灯している。4 手連続陰線の後に孕み線で反発し

たものの、依然として転換線を下回って引けており反落の可

能性が示唆されている。

本日は6 日の高値を抵抗に戻り売りスタンスで臨み、同線

を上抜けた場合は手仕舞い。

レジスタンス2 144.50(日足一目均衡表・転換線)

レジスタンス1 144.01(9/6 高値)

前日終値 143.18

サポート1 141.70(8/5 安値)

サポート2 140.25(2023/12/28 安値)

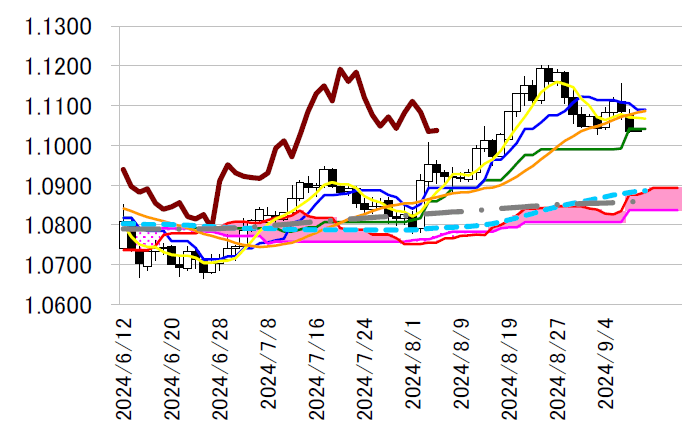

陰線引け。転換線は基準線を上回り、遅行スパンは実線を

上回り、雲の上で引けていることで、三役好転の強い買いシ

グナルが点灯中。しかし、2 手連続陰線で転換線を下回って

引けていることで続落の可能性が示唆されている。

本日は基準線1.1042 ドルを念頭に置き、転換線を抵抗に

戻り売りスタンスで臨み、同線を上抜けた場合は手仕舞い

レジスタンス1 1.1091(日足一目均衡表・転換線)

前日終値 1.1035

サポート1 1.0950(8/15 安値)

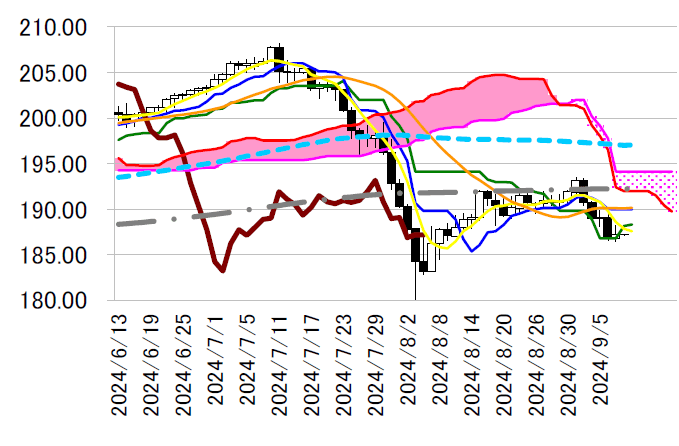

陽線引け。転換線は基準線を上回り、遅行スパンは実線を

上回り、雲の下で引けているものの、買いシグナルが優勢な

展開。しかし、差し込み線で反発したものの依然として転換

線を下回って引けており反落の可能性が示唆されている。

本日は基準線を抵抗に戻り売りスタンスで臨み、同線を上

抜けた場合は手仕舞い。

レジスタンス1 188.15(日足一目均衡表・基準

前日終値 187.18

サポート1 186.43(9/9 安値)

小陽線引け。転換線は基準線を上回り、遅行スパンは実線

を上回り、雲の下で引けているものの、買いシグナルが優勢

な展開。しかし、差し込み線で反発したものの転換線を下回

って引けており反落の可能性が示唆されている。

本日は基準線を抵抗に戻り売りスタンスで臨み、同線を上

抜けた場合は手仕舞い。

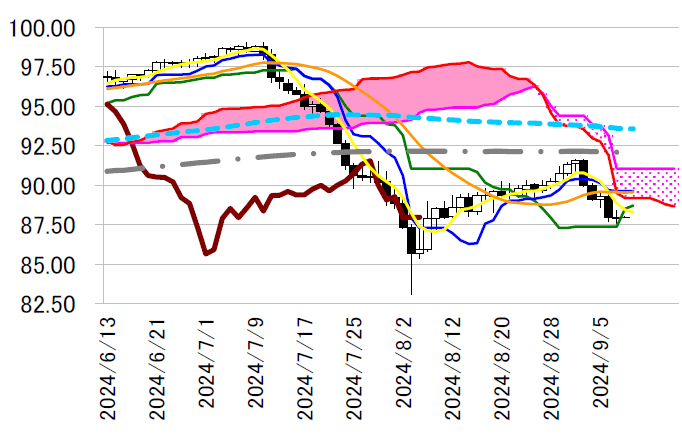

レジスタンス1 88.51(日足一目均衡表・基準線)

前日終値 87.97

サポート1 87.12(8/8 安値)