Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

October 15, 2024

14日のニューヨーク外国為替市場でドル円は続伸。終値は149.76円と前営業日NY終値(149.13円) と比べて63銭程度のドル高水準だった。ナイト・セッションの日経平均先物が大証終値比540円高の4 万0150円まで上昇したことなどを手掛かりに円売り・ドル買いが先行。4時過ぎに一時149.98円と8月 1日以来の高値を更新した。ダウ平均が連日で史上最高値を更新するなど、米国株相場が底堅く推移した ことも相場の支援材料。

ただ、引けにかけては伸び悩んだ。節目の150.00円に観測されているオプション絡みの売りなどが相 場の重しになると149.71円付近まで上値を切り下げた。

なお、ウォラー米連邦準備理事会(FRB)理事は「利下げのペースについてはより慎重に進める必要が ある」「労働市場は緩和しているが、依然としてかなり健全」などと述べたと伝わった。

ユーロドルは反落。終値は1.0909ドルと前営業日NY終値(1.0937ドル)と比べて0.0028ドル程度の ユーロ安水準だった。日本時間夕刻に一時1.0937ドル付近まで上げたものの、オセアニア時間に付けた 日通し高値1.0942ドルや前週末の高値1.0954ドルが目先レジスタンスとして働くと失速した。欧州中央 銀行(ECB)が17日の定例理事会で追加利下げを決めるとの観測もユーロの重し。10日の安値1.0900ド ルを下抜けると、4時過ぎに一時1.0888ドルと8月8日以来の安値を更新した。

ただ、同日安値1.0882ドルがサポートとして働くと買い戻しが入り、引けにかけては1.09ドル台前半 まで下げ渋った。

ユーロ円は小幅ながら続伸。終値は163.37円と前営業日NY終値(163.12円)と比べて25銭程度のユ ーロ高水準。日米株価指数の上昇を背景に投資家のリスク志向が改善すると円売り・ユーロ買いが優勢と なり、23時前に一時163.60円と本日高値を更新した。ただ、根強い欧州金利先安観が相場の上値を抑え ると上げ幅を縮めた。

本日の東京外国為替市場のドル円は、150円のオプションを巡る攻防戦や本邦通貨当局の円安抑制措置 に注目する展開が予想される。

ドル円は、米連邦準備理事会(FRB)の大幅な追加利下げ観測の後退や日銀による早期の追加利上げ観 測の後退などから、161.95円から139.58円までの下落幅(22.37円)の半値戻し150.77円を目指す上昇 基調にある。

さらに、リスク選好要因となる中国政府による財政支援措置に関しては、12日に藍仏安中国財政相が、 中国共産党政治局が9月26日の会議で決めた方針に基づき、財政部が4方面で一連の追加政策を打ち出 すと発表し、低迷する経済のテコ入れへ国債発行を「大幅に」拡大する方針を示した。そして、中国メデ ィアの財新が中国は超長期の特別国債を向こう3年間で6兆元(約127兆円)発行する可能性があると報 じており、本日は、関連ヘッドラインに警戒しながら、上海株式市場や東京株式市場の反応を注視してお きたい。

ドル円の上値を抑える要因としては、本邦通貨当局によるドル売り・円買い介入の可能性、「オクトー バー・サプライズ」となりかねない中東の地政学リスクの高まりなどが挙げられる

本日公示される衆院選の争点が物価高対策となっていることで、石破政権は、輸入物価上昇の要因とな る円安の抑制を徹底すると思われる。 これまで、三村財務官や加藤財務相が「投機的な動きを含めて為替市場の動向を注視する」と円安を牽 制し、為替介入の助言役を担っている神田内閣官房参与(前財務官)が「為替市場、引き続き高い緊張感 持って警戒続けていく」と述べており、150円台に向けた買い仕掛けを牽制してきている。

イスラエルは先週10日に安全保障閣議を開催しており、アメリカメディアは「標的はイランの軍事お よびエネルギー施設になる」という当局者の見方を報じている。

最悪の事態としてのイラン核施設への攻撃は避けられる模様だが、OPEC第3位の産油国であるイラン の石油関連施設への攻撃は、イランによるホルムズ海峡(日量2000万バレル超の原油が通過)封鎖とい う報復措置が警戒されるため、石油ショックの可能性を高めることになる。

<国内>

○13:30 ◇ 8 月鉱工業生産確報

○13:30 ◇ 8 月設備稼働率

○衆院選公示

<海外>

○15:00 ◇ 9 月独卸売物価指数(WPI)

○15:00 ◎ 9 月英雇用統計(失業率/失業保険申請件数推移)

○15:00 ◎ 6-8 月英失業率(ILO 方式、予想:4.1%)

○15:15 ◎ ナーゲル独連銀総裁、講演

○15:45 ◇ 9 月仏消費者物価指数(CPI)改定値(予想:前月比▲1.2%/前年比1.2%)

○18:00 ◎ 10 月独ZEW 景況感指数(予想:10.0)

○18:00 ◎ 10 月ユーロ圏ZEW 景況感指数

○18:00 ◎ 8 月ユーロ圏鉱工業生産(予想:前月比1.7%/前年比▲1.0%)

○18:30 ◎ 9 月南アフリカSACCI 企業信頼感指数

○21:30 ◇ 8 月カナダ卸売売上高(予想:前月比▲1.1%)

○21:30 ◎ 9 月カナダ消費者物価指数(CPI、予想:前月比▲0.2%/前年比1.8%)

○21:30 ◎ 10 月米ニューヨーク連銀製造業景気指数(予想:3.9)

○16 日00:30 ◎ デイリー米サンフランシスコ連銀総裁、あいさつ

○16 日02:00 ◎ クーグラー米連邦準備理事会(FRB)理事、討論会に参加

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。 ※重要度、高は☆、中は◎、低◇とする。 ※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

14日22:50カシュカリ米ミネアポリス連銀総裁

「経済はインフレ率を2%に戻す最終段階にある」

「金融政策がどの程度制限的であるかは不明」

「雇用市場は依然として堅調」

「最近の雇用データは労働市場が急速に弱体化してい ないことを示唆」

「さらなる緩やかな利下げが適切と思われる」

「金融政策の今後の方向性はデータと経済の動向によ って左右される」

14日23:28石破首相

「貯蓄から投資への流れを変えてはいけない」

15日04:00ウォラー米連邦準備理事会(FRB)理事

「利下げのペースについてはより慎重に進める必要があ る」

「労働市場は緩和しているが、依然としてかなり健全」

「基本シナリオでは、今後1年間で政策金利を徐々に引 き下げる必要」

「政策金利は現在、抑制的」

「可能性は低いが、インフレが2%を下回るか労働市場 が悪化した場合、FRBは前倒しで利下げできる」

「インフレが予想外に上昇した場合、FRBは利下げを一

時停止する可能性がある」

「最新のインフレデータは期待外れ」

※時間は日本時間

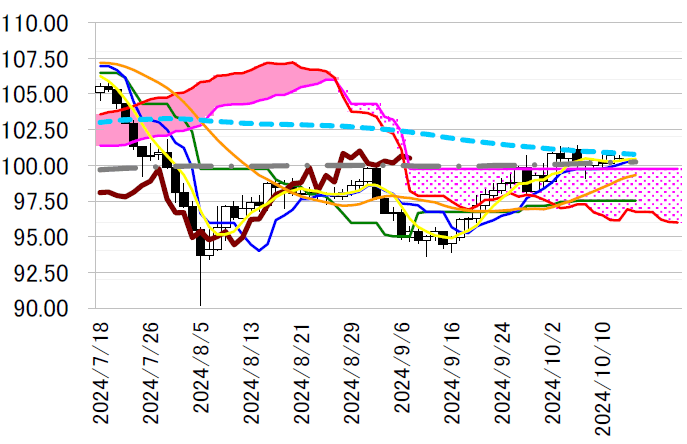

陽線引け。転換線は基準線を上回り、遅行スパンは実線を

上回り、雲の上で引けていることから、三役好転の強い買い

シグナルが点灯している。2 手連続陽線で依然として転換線

を上回って引けており、続伸の可能性が示唆されている。

本日は14 日の安値を支持に押し目買いスタンスで臨み、

同水準を下抜けた場合は手仕舞い。

レジスタンス2 151.25(200 日移動平均線)

レジスタンス1 150.89(8/1 高値)

前日終値 149.76

サポート1 148.98(10/14 安値)

サポート2 147.95(日足一目均衡表・転換線)

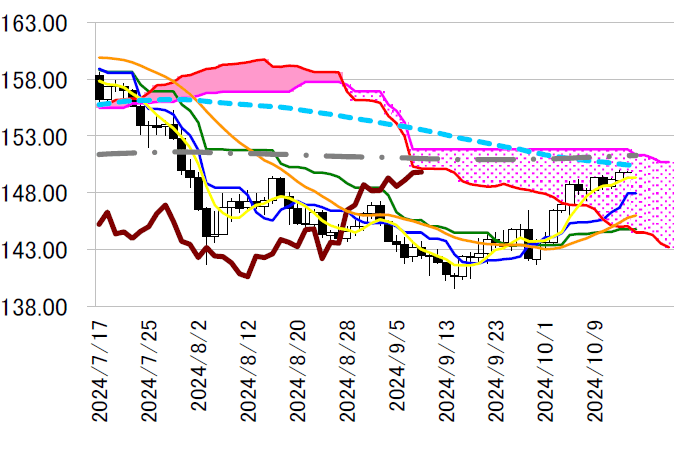

陰線引け。転換線は基準線を下回り、遅行スパンは実線を

下回り、雲の下で引けていることで、三役逆転の強い売りシ

グナルが点灯している。抱き線で反落して転換線を下回って

引けており続落の可能性が示唆されている。

本日は転換線を抵抗に戻り売りスタンスで臨み、同線を上

抜けた場合は手仕舞い。

レジスタンス1 1.0969(日足一目均衡表・転換線)

前日終値 1.0909

サポート1 1.0778(8/1 安値)

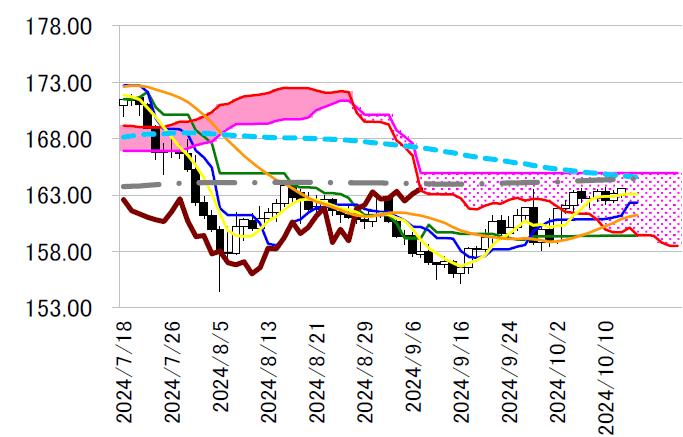

陽線引け。転換線は基準線を上回り、遅行スパンは実線を

上回り、雲の中で引けているものの、買いシグナルが優勢な

展開となっている。2 手連続陽線で転換線を上回って引けて

おり続伸の可能性が示唆されている。

本日は上昇中の転換線を支持に押し目買いスタンスで臨

み、同線を下抜けた場合は手仕舞い。

レジスタンス1 164.93(日足一目均衡表・雲の上限)

前日終値 163.37

サポート1 162.31(日足一目均衡表・転換線)

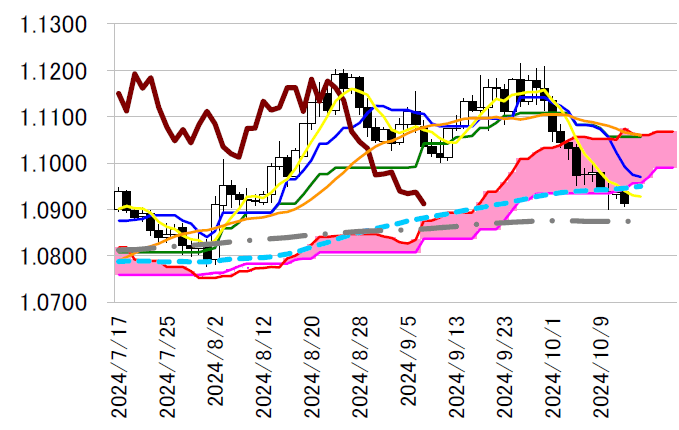

小陽線引け。転換線は基準線を上回り、遅行スパンは実線

を上回り、雲の上で引けていることで、三役好転の強い買い

シグナルが点灯している。2 手連続陽線で転換線を上回って

引けており続伸の可能性が示唆されている。

本日は雲の上限を支持に押し目買いスタンスで臨み、同線

を下抜けた場合は手仕舞い。

レジスタンス1 101.78(7/30 高値)

前日終値 100.73

サポート1 99.76(日足一目均衡表・雲の上限)