Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

July 26, 2023

25 日のニューヨーク外国為替市場でユーロドルは 6 日続落。終値は 1.1055 ドルと前営業日 NY 終値 (1.1064 ドル)と比べて 0.0009 ドル程度のユーロ安水準だった。欧州時間発表の 7 月独 Ifo 企業景況感 指数が予想を下回ったことで、ユーロ圏景気の悪化を懸念したユーロ売りが優勢となった。欧州中央銀行 (ECB)がこの日公表した 4-6 月期の銀行貸出調査で、ユーロ圏企業の融資需要が 2003 年の調査開始以 来最低となったことも相場の重し。

NY 市場に入ると、7 月米消費者信頼感指数や 7 月米リッチモンド連銀製造業指数が予想を上回ったこと もユーロ売り・ドル買いを促し、一時 1.1021 ドルと 12 日以来の安値を付けた。

ただ、ロンドン 16 時(日本時間 24 時)のフィキシングにかけてはドル売りのフローが観測されたため 下げ渋った。

ドル円は続落。終値は 140.90 円と前営業日 NY 終値(141.48 円)と比べて 58 銭程度のドル安水準だっ た。米 10 年債利回りが 3.92%台まで上昇すると円売り・ドル買いが先行。20 時 30 分前に一時 141.73 円と日通し高値を更新した。

ただ、前日の高値 141.81 円が目先レジスタンスとして働くと失速した。ユーロ円などクロス円の下落 につれた円買い・ドル売りも出た。その後、米経済指標の上振れで買い戻しが強まる場面もあったが、ロ ンドン・フィキシングにかけてドル売りが優勢になると一時 140.86 円と日通し安値を付けた。米 10 年債 利回りが上昇幅を縮めたことも相場の重し。

もっとも、50 日移動平均線の 140.83 円や前日の安値 140.76 円が目先サポートとして働くと下げ止ま った。

ユーロ円も続落。終値は 155.78 円と前営業日 NY 終値(156.53 円)と比べて 75 銭程度のユーロ安水準。 欧州景気不安が台頭する中、ユーロドルの下落につれた円買い・ユーロ売りが出ると一時 155.62 円と本 日安値を付けた。

本日の東京外国為替市場のドル円は、明朝 3 時に発表される米連邦公開市場委員会(FOMC)声明待ちで 動きづらくなりそうだ。一方で豪ドルは、4-6 月期豪消費者物価指数(CPI)を見極める展開となる。

10 時 30 分に発表される 4-6 月期豪 CPI は、前年同期比で+6.2%予想と 1-3 月期同比+7.0%からの減 速見込み。また、6 月の CPI は前年比予想+5.4%と、2022 年 2 月の+4.8%以来 1 年 4 カ月ぶりの低水準が 見込まれている。

豪 CPI が予想通りに伸び率が鈍化し、8 月 1 日の豪準備銀行(RBA)理事会では 7 月会合に続いて政策 金利 4.10%の据え置き観測が高まれば、豪ドルの上値を抑える要因となるだろう。リスクシナリオは、 インフレ率が予想を上回って減速ペースが緩んだ場合、あるいは逆に予想を大幅に下回り、インフレ低下 が顕著となった場合か。

明朝発表される FOMC 声明では、FF 金利誘導目標の 11 回目の利上げ(+0.25%⇒5.25-50%)が確実視 されている。

タカ派的なシナリオは、年末に向けた残り 3 回(9 月、11 月、12 月)の FOMC で 12 回目の利上げ(+0.25%) の可能性が示唆され、年末の FF 金利の見通しがドット・プロット(金利予測分布図)通りの 5.50-75% と再確認された場合。ハト派的なシナリオは、残り 3 回の FOMC での利上げはデータ次第と表明された場 合となる。

なお、米 10 年債利回りは 3.80%台で上昇力が鈍っている。米国長期債券市場は、7 月 FOMC が最後の利 上げ、そして来年以降の FED ピボット(FRB の利下げ転換)を織り込み始めたとも言える。

結果を受けたドル円の値動きだが、見込み通りに 0.25%利上げが決定されても、その後は 28 日の日銀 金融政策決定会合を待つ展開が予想され、上値は限定的となるかもしれない。

昨年 9 月を振り返ると、21 日 FOMC の 0.75%利上げで FF 金利誘導目標が 3.00-25%に引き上げられ、 22 日の日銀決定会合で大規模金融緩和策の継続が決定された。そして 15 時半からの会見で、当時の黒田 総裁が「当面金利を引き上げることはない」と述べた。ドル円は 145.90 円まで急騰も、その後に本邦通 貨当局によるドル売り・円買い介入が断行された。

※時刻表示は日本時間

<国内>

○08:50 ◇ 6 月企業向けサービス価格指数(予想:前年比 1.5%)

○14:00 ◇ 5 月景気動向指数改定値

○未定 ◇ 7 月月例経済報告

<海外>

○10:30 ◎ 4-6 月期豪消費者物価指数(CPI、予想:前期比 1.0%/前年同期比 6.2%)

○10:30 ◎ 6 月豪 CPI(予想:前年比 5.4%)

○15:45 ◇ 7 月仏消費者信頼感指数(予想:86)

○20:00 ◇ MBA 住宅ローン申請指数

○23:00 ☆ 6 月米新築住宅販売件数(予想:前月比▲5.0%/72.5 万件)

○23:30 ◇ EIA 週間在庫統計

○27 日 03:00 ☆ 米連邦公開市場委員会(FOMC)、終了後政策金利発表(予想:5.25-5.50%に引き上げ)

○27 日 03:30 ☆ パウエル米連邦準備理事会(FRB)議長、定例記者会見

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

25 日の金融市場では、要人の発言は特になかった。

※時間は日本時間

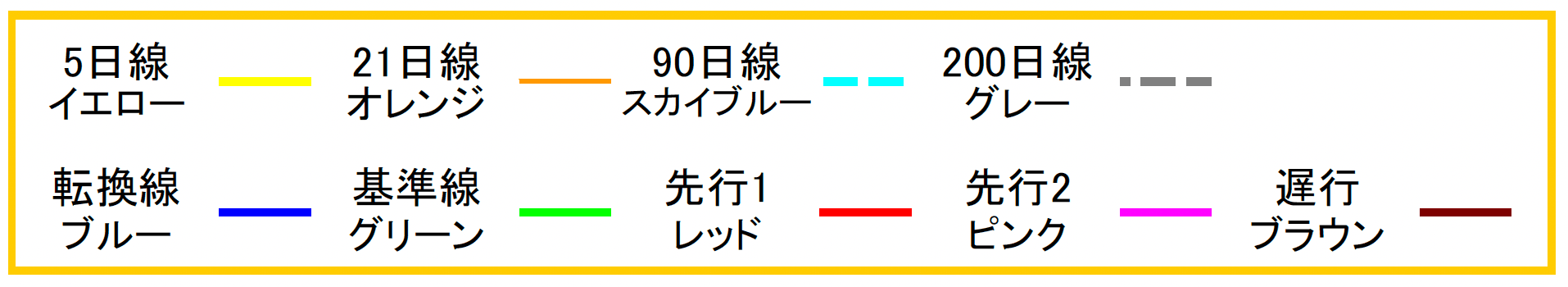

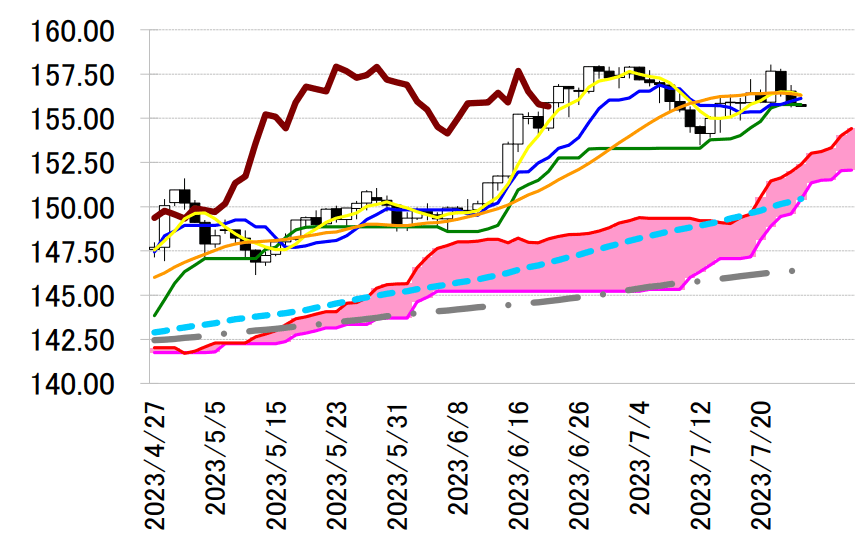

陰線引け。雲の上で引けているものの、転換線は基準線を

下回り、遅行スパンは実線を下回っているため売りシグナル

が優勢な展開。2 手連続陰線で基準線は下回ったものの、転

換線を上回っては引けており、反発の可能性が残されている。 本日は 139.90 円台に位置する雲の上限を支持に押し目買

いスタンスで臨みたい。同水準は明日に 140 円台、明後日に

は 141 円台まで上昇する見込み。

レジスタンス 2 143.01(7/10 高値)

レジスタンス 1 141.96(7/21 高値)

前日終値 140.90

サポート 1 139.95(日足一目均衡表・雲の上限)

サポート 2 139.61(日足一目均衡表・転換線)

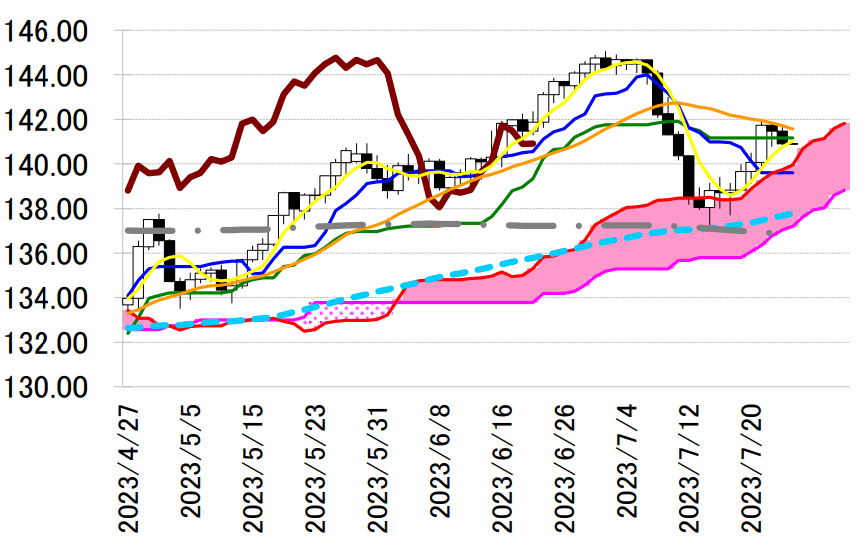

小陰線引け。転換線は基準線を上回り、遅行スパンは実線

を上回り、雲の上で引けているため、三役好転の強い買いシ

グナルが点灯中。もっとも、6 手連続陰線で転換線を下回っ

て引けており、上値の重さは意識されたままだろう。 本日は、引き続き基準線を念頭に戻り売りスタンスで臨み、

1.11 ドル半ばの転換線を超えるようなら手仕舞い。

レジスタンス 1 1.1149(日足一目均衡表・転換線)

前日終値 1.1055

サポート 1 1.0977(7/11 安値)

陰線引け。転換線は基準線を上回り、遅行スパンは実線を

上回り、雲の上で引けているため三役好転の強い買いシグナ

ルが点灯している。しかしながら 2 手連続陰線を作り、8 営

業日ぶりに転換線を下回って引けており、続落の可能性が示

唆されている。 本日は 155.77 円に位置する基準線を意識しながらの取引

に。基本は戻り売りスタンスで臨み、156 円前半の転換線を

上抜けた場合は手仕舞い。

レジスタンス 1 156.12(日足一目均衡表・転換線)

前日終値 155.78

サポート 1 154.88(7/18 安値)

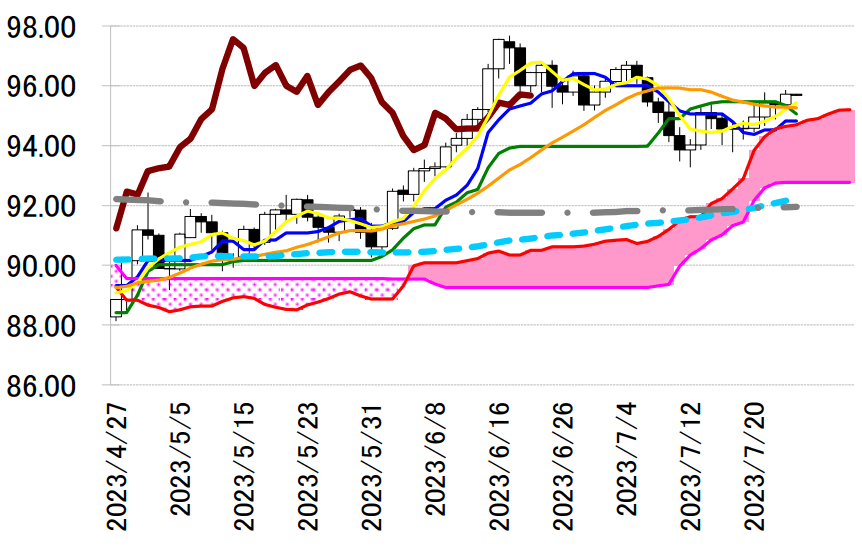

陽線引け。雲の上で引けているものの、転換線は基準線を

下回り、遅行スパンは実線を下回っているため、売りシグナ

ルが優勢な展開。しかしながら抱き線で切り返し転換線や基

準線を上回って引けており、下サイドは暫く堅いままか。 本日は 94 円後半の転換線を支持に押し目買いスタンスで

臨みたい。上サイドは 96.80 円台の 4・5 日高値が目標値と

なる。

レジスタンス 1 96.83(7/4・5 高値)

前日終値 95.71

サポート 1 94.82(日足一目均衡表・転換線)