Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

August 2, 2023

1 日のニューヨーク外国為替市場でドル円は 3 日続伸。終値は 143.34 円と前営業日 NY 終値(142.29 円)と比べて 1 円 05 銭程度のドル高水準だった。米 10 年債利回りが 4.0552%前後と 7 月 10 日以来の高 水準を付けたことを手掛かりに全般ドル買いが優勢となった。2 時 30 分過ぎには一時 143.55 円と 7 月 7 日以来約 1 カ月ぶりの高値を付けた。7 月米 ISM 製造業景況指数が 46.4 と予想の 46.8 を下回り、6 月米 雇用動態調査(JOLTS)求人件数が 958.2 万件と予想の 961.0 万件より弱い内容だったことが分かると、 一時 142.89 円付近まで売られる場面もあったが、下押しは限定的だった。

市場では「日銀の長短金利操作(イールドカーブ・コントロール、YCC)の柔軟化後も国内金利の上昇 は限定的で、円を売って高金利のドルを買う動きが続いている」との声が聞かれた。

ユーロドルは小幅続落。終値は 1.0984 ドルと前営業日 NY 終値(1.0997 ドル)と比べて 0.0013 ドル程 度のユーロ安水準だった。米長期金利の上昇などが相場の重しとなり、22 時前に一時 1.0952 ドルと日通 し安値を更新した。欧州を代表する株価指数のひとつユーロ・ストックス 50 指数が 1.4%超下落したこ とも投資家のリスク志向を後退させ、ユーロ売り・ドル買いを促した。半面、米経済指標の下振れを受け て一時 1.0989 ドル付近まで買い戻される場面もあった。

なお、グールズビー米シカゴ連銀総裁は「米連邦準備理事会(FRB)は大規模な景気後退を引き起こす ことなくインフレ率を低下させる軌道にある」「9 月の米連邦公開市場委員会(FOMC)における自身の判 断は物価動向に左右される」と述べたほか、ボスティック米アトランタ連銀総裁は「9 月に利上げが必要 になるとは思わない」「早くても 2024 年後半まで利下げはないだろう」などと語った。

ユーロ円は 3 日続伸。終値は 157.45 円と前営業日 NY 終値(156.47 円)と比べて 98 銭程度のユーロ高 水準。日銀が金利上昇を抑制する姿勢を見せる中、日欧の金利差に改めて着目した円売り・ユーロ買いが 出た。5 時過ぎには一時 157.49 円まで値を上げた。

本日の東京外国為替市場のドル円は、米国債格下げによる下値を確認しつつ、10 時 10 分の指し値オペ や 10 時 30 分からの内田日銀副総裁の発言に注目する展開となる。

格付け会社フィッチ・レーティングスが、米国の格付けを「AAA」から「AA+」に引き下げたことで、ド ル円は 143 円台前半から 142 円台後半へ反落している。

ドル円は、「8 月の円高アノマリー」が確認されているが、2011 年 8 月も米国債格下げによる円高の月 となった。2011 年 8 月 5 日に、米格付け機関スタンダード&プアーズが、アメリカの長期発行体格付けを 「AAA」から「AA+」に格下げしたが、当時、米国議会が、米国債務上限の引き上げを巡る問題で紛糾して おり、デフォルト(債務不履行)のリスクが警戒されていた。ドル円は、80 円前後から 10 月 31 日の変 動相場制移行後の最安値 75.32 円まで下落した。

現状の米国経済は、NY ダウの上昇基調が示唆しているように、失業率が 3.6%付近、インフレ率が 3.0% 付近、そして成長率が 2.0%台というゴルディロックス(Goldilocks)に向かいつつあり、エコノミスト たちは、「無原罪のディスインフレ」と命名している。長短金利逆転(逆イールド)は、米国経済のリセ ッション入りを示唆しているものの、デフォルトへの警戒感はないことで、影響は限定的だと思われる。

内田日銀副総裁は、7 月 7 日のインタビューで、金融政策ではない長期金利の操作である「イールドカ ーブコントロール(YCC)」の運用柔軟化の可能性を示唆していた。新聞報道によると、7 月上旬に、日本 銀行は、金融機関の債券デスクに対して、YCC 運用柔軟化による債券市場への影響をヒヤリングしていた とのことで、10 時 30 分から予定されている内田日銀副総裁の発言に要注目となる。

ドル円は、楽観的な米国経済の見通しを背景に、4 日に発表される米 7 月雇用統計に向けて、6 月 30 日の高値 145.07 円を目指す上昇トレンドを形成している。しかしながら、144 円台には、昨年 10 月 21 日の高値 151.95 円から今年 6 月の高値 145.07 円を経由する中期抵抗線が控えており、目先の抵抗帯(※ 本日は 144.15 円)となっている。さらに、145 円台では、本邦通貨当局がボラティリティー抑制という 名目でドル売り・円買い介入を行う可能性があり、植田日銀総裁も YCC の運用柔軟化の理由の一つに「為 替市場のボラティリティー抑制」を挙げていたことで、「8 月の円高アノマリー」を念頭に警戒しておき たい。

※時刻表示は日本時間

<国内>

○08:50 ☆ 6 月 15-16 日分の日銀金融政策決定会合議事要旨

○08:50 ◇ 7 月マネタリーベース

○10:30 ◎ 内田真一日銀副総裁、あいさつ

<海外>

○07:45 ◎ 4-6 月期ニュージーランド(NZ)失業率(予想:3.5%)

◎ 就業者数増減(予想:前期比 0.5%/前年比 3.1%)

○16:00 ◇ 7 月スイス SECO 消費者信頼感指数(予想:▲25.0)

○16:30 ◇ 7 月スイス製造業購買担当者景気指数(PMI、予想:44.0)

○20:00 ◇ MBA 住宅ローン申請指数

○21:15 ☆ 7 月 ADP 全米雇用報告(予想:18.9 万人)

○23:30 ◇ EIA 週間在庫統計

○3 日 01:00 ◎ 6 月ロシア失業率(予想:3.2%)

○3 日 06:30 ☆ ブラジル中銀、政策金利発表(予想:13.50%に引き下げ)

○英中銀金融政策委員会(MPC)

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

1 日 11:18 鈴木財務相

「金融政策の具体的な手法は日銀に委ねられるべき」

「為替相場は市場において決定されるもの」

「イールドカーブコントロール(YCC)の運用柔軟化で金 融緩和の持続性を高めると受け止め」

1 日 13:32 オーストラリア準備銀行(RBA)声明

「インフレが妥当な期間内に目標に戻ることを確実にす るためには、金融政策のさらなる引き締めが必要になる かもしれないが、それは経済とインフレがどのように進 展するかによって決まる」

「インフレ率を目標に戻すという断固とした決意に変わり はなく、そのために必要なことを行っていく」

「今回の決定は、これまでの利上げの影響と経済見通し を見極めるための時間をさらに確保するため」

「インフレ率は低下しているが、依然として 6%と高すぎ る」

「経済はトレンドを下回る成長期にあり、これはしばらく 続くと予想」

「海外ではサービス価格インフレが驚くほど持続しており、 オーストラ リアでも同じことが起こる可能性」

「最近のデータは重大な不確実性がある」

2 日 02:48 グールズビー米シカゴ連銀総裁

「利上げを終えるためにはさらなるインフレ緩和の証拠 がほしい」

「9 月 FOMC での行動について事前にコミットすることは ない」

2 日 04:48 ボスティック米アトランタ連銀総裁

「9 月に利上げが必要になるとは思わない」

「締め付けが過剰になるリスクがある段階にある」

「インフレは容認できないほど高いが、大幅な進歩が見 られる」

「インフレの進展が停滞した場合、利上げを検討するこ とに躊躇しない」

「早くても 2024 年後半まで利下げはないだろう」

※時間は日本時間

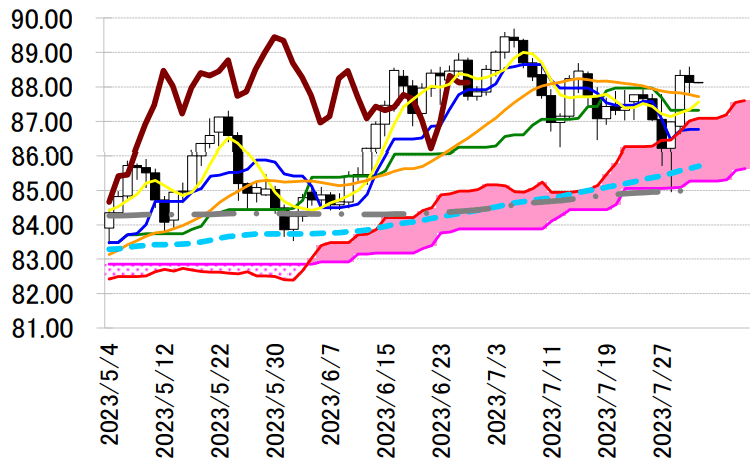

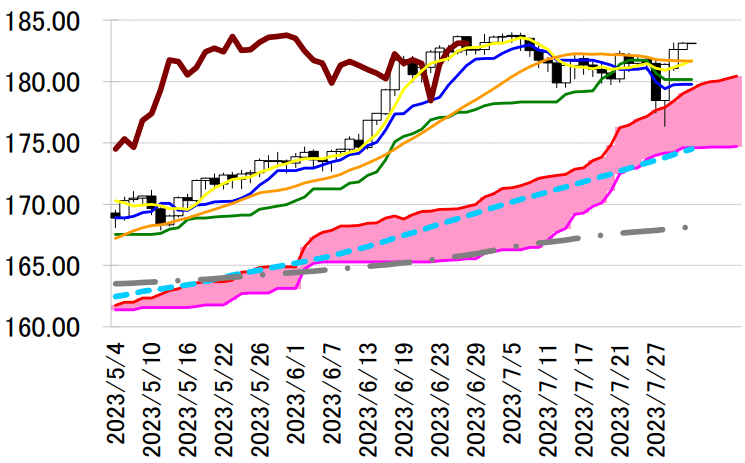

陽線引け。転換線は基準線を下回り、遅行スパンは実線を

下回り、雲の上で引けているものの、売りシグナルが優勢な

展開。しかし、3 手連続陽線で転換線を上回って引けており、

続伸の可能性が示唆されている。本日は、1 日の安値を支持に押し目買いスタンスで臨み、

同水準を下抜けた場合は手仕舞い。

レジスタンス 2 145.07(6/30 高値)

レジスタンス 1 144.66(7/6 高値)

前日終値 143.34

サポート 1 142.21(8/1 安値)

サポート 2 141.83(日足一目均衡表・雲の上限)

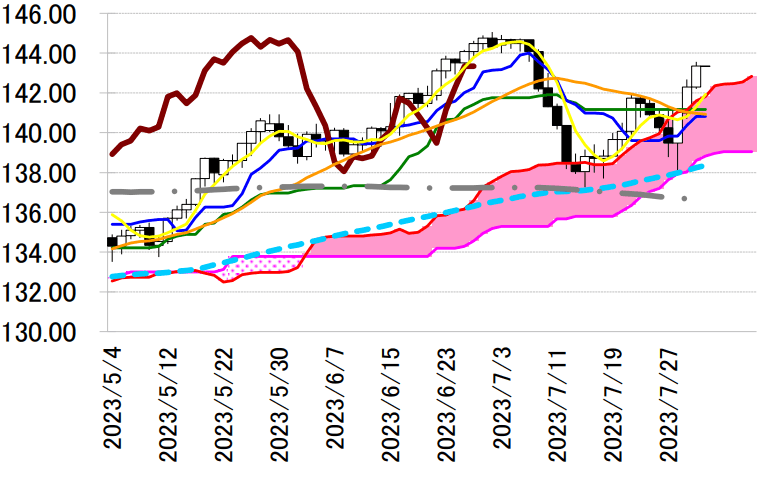

陰線引け。転換線は基準線を下回ったものの、遅行スパン

は実線を上回り、雲の上で引けているため、買いシグナル優

勢な展開となっている。しかし、2 手連続陰線で転換線を下

回って引けており、続落の可能性が示唆されている。本日は、基準線を抵抗に戻り売りスタンスで臨み、同線を

上抜けた場合は手仕舞い。

レジスタンス 1 1.1055(日足一目均衡表・基準線)

前日終値 1.0984

サポート 1 1.0876(日足一目均衡表・雲の上限)

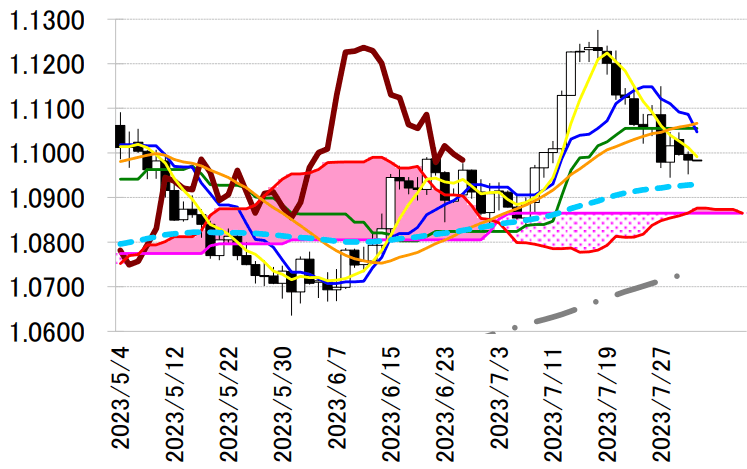

陽線引け。転換線は基準線を下回り、遅行スパンは実線を

下回り、雲の上で引けているものの、売りシグナルが優勢な

展開。しかし、3 手連続陽線で転換線を上回って引けており、

続伸の可能性が示唆されている。本日は、7 月 27 日の高値を支持に押し目買いスタンスで臨

み、同水準を下抜けた場合は手仕舞い。

レジスタンス 1 184.02(7/5 高値)

前日終値 183.14

サポート 1 181.92(7/27 高値)

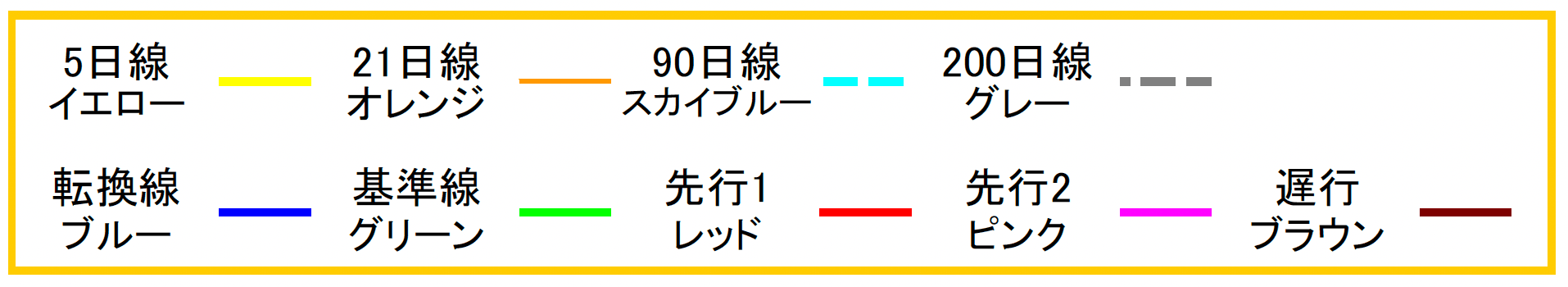

陰線引け。転換線は基準線を下回り、遅行スパンは実線を

下回り、雲の上で引けているものの、売りシグナルが優勢な

展開が続いている。しかし、孕み線で反落したものの転換線

を上回って引けており、反発の可能性が示唆されている。本日は、基準線を支持に押し目買いスタンスで臨み、同線

を下抜けた場合は手仕舞い。

レジスタンス 1 89.70(7/5 高値)

前日終値 88.13

サポート 1 87.32(日足一目均衡表・基準線)