Titan FXブランドおよび商標の下で正規に運営が認可されている法人は以下の通りです。 Titan FX Limited:バヌアツ共和国金融サービス委員会によって登録番号40313で登録および規制を受けており、登録所在地は1st Floor, Govant Building, Kumul Highway, PB 1276, Port Vila, Vanuatu.です。 Goliath Trading Limited:セーシェル金融サービス庁によってライセンス番号SD138で登録および規制を受けており、登録所在地はIMAD Complex, Office 12, 3rd Floor, Ile Du Port, Mahe, Seychelles です。 Titan Markets:モーリシャス金融サービス委員会によってライセンス番号GB20026097で登録および規制を受けており、登録所在地はc/o Credential International Management Ltd, The Cyberati Lounge, Ground Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebene, Republic of Mauritiusです。 Atlantic Markets Limited:英国領バージン諸島の金融サービス委員会によって登録番号は2080481で登録・規制されており、登録所在地はTrinity Chambers, PO Box 4301, Road Town, Tortola, British Virgins Islandsです。 Titan FX の本社所在地は、Pot 564/100, Rue De Paris, Pot 5641, Centre Ville, Port Vila, Vanuatuです。 タイタンFX 研究所は、利用者に対して情報および教育を目的としたコンテンツを提供するものであり、投資、法律、金融、税務、その他いかなる種類の個別アドバイスも行うものではありません。本ウェブサイトに含まれる意見、予測、その他の情報は、金融商品の売買を推奨または勧誘するものではありません。 差金決済取引(CFD)などのレバレッジ商品には高いリスクが伴い、すべての投資家に適しているとは限りません。取引に関する判断を行う際は、ご自身で十分な調査を行うか、専門家にご相談ください。本ウェブサイトでは正確な情報の提供に務めていますが、その完全性や適合性を保証するものではありません。本コンテンツの利用は自己責任で行われるものとし、Titan FXはこれにより生じたいかなる損失または損害に対して責任を負いません。 本情報はTitan FXの取引が認められている法域に居住者を対象としています。

August 4, 2023

3 日のニューヨーク外国為替市場でドル円は下落。終値は 142.58 円と前営業日 NY 終値(143.32 円)と 比べて 74 銭程度のドル安水準だった。米国債の格下げで市場の混乱が警戒される中、日本や欧州の株式 相場が下落したことを受けてリスク・オフの円買いが先行した。4-6 月期米単位労働コスト・速報値や 前週分の米新規失業保険申請件数、7 月米 ISM 非製造業景況指数が予想より弱い内容だったことも相場の 重しとなり、前日の安値 142.24 円や 1 日の安値 142.21 円を下抜けて 142.07 円と日通し安値を付けた。

なお、格付け大手フィッチ・レーティングスの米国債格下げや米財務省による中期債発行額の引き上げ などを背景に米国債相場は続落(利回りは上昇)。米 10 年債利回りは一時 4.1955%前後と昨年 11 月 8 日 以来の高水準を付けた。ただ、節目の 142.00 円が目先サポートとして働くと下げ渋った。一目均衡表雲 の上限 142.37 円より下の水準では押し目買いなども入りやすく、4 時過ぎには 142.75 円付近まで下げ幅 を縮めた。ナイト・セッションの日経平均先物が大証終値比 520 円安の 3 万 1660 円の安値から 3 万 2020 円まで持ち直したことも相場を下支えした。

ユーロ円は続落。終値は 156.07 円と前営業日 NY 終値(156.79 円)と比べて 72 銭程度のユーロ安水準。 米国株相場や日経平均先物の下落に伴うリスク回避の円買い・ユーロ売りが優勢になると、一時本日安値 となる 155.54 円まで値を下げた。ただ、売り一巡後はじりじりと買い戻しが進み、156.24 円付近まで下 値を切り上げた。ドル円と似た動きとなった。

ユーロドルは 4 営業日ぶりに小反発。終値は 1.0949 ドルと前営業日 NY 終値(1.0938 ドル)と比べて 0.0011 ドル程度のユーロ高水準だった。円絡みの取引が中心となったため、しばらくは 1.09 ドル台前半 でのもみ合いが続いた。ただ、NY 午後に入ると 1.0963 ドルの本日高値まで強含む場面があった。

本日の東京外国為替市場のドル円は、臨時指し値オペに警戒しながら、今夜発表される米 7 月雇用統計 を待つ展開となる。

格付け会社フィッチ・レーティングスによる米国債格下げ(「AAA」から「AA+」)を受けて、日経平均株 価は昨日まで 2 日連続の下落(▲1317 円)、NY ダウも 2 日連続の下落(▲414 ドル)となっており、株式 市場はわずかながらもリスク回避の様相を呈しつつある。米 10 年債利回りも 4.1955%まで上昇(※債券 相場は下落)しているが、債券自警団の審判は、来週の 1030 億ドルの米国債入札まで待たなければなら ないのかもしれない。

昨日は、今週 2 回目の日銀による臨時指し値オペ(※日本国債 10 年物利回り:0.65%台)を受けて、 143.89 円まで上昇した。7 月 31 日の 1 回目の臨時指し値オペは、日本国債 10 年物利回りが 0.60%台に 乗せたタイミングで通知された。本日も、午前と午後の指し値オペ通知時間帯のヘッドラインには警戒し ておきたい。

また、昨日は、松野官房長官が政府による日銀への為替対応への圧力の可能性を問われて、「為替対応 での日銀への働きかけは、承知してない」と述べた。神田財務官のドル売り・円買い介入の理由としてい る「ボラティリティー抑制」という言葉を、植田日銀総裁と内田日銀副総裁が共有したことへの弁明だと 思われる。日銀は、これまで、為替は金融政策のターゲットではない、としてきたが、イールドカーブコ ントロール(YCC)の副作用が生じる可能性のある市場に、為替市場が含まれることを明確にしたのは異 例のことである。 日銀は、これまで、為替は金融政策のターゲットではない、としてきたが、イールド カーブコントロール(YCC)の副作用が生じる可能性のある市場に、為替市場が含まれることを明確にし たのは異例のことである。

神田財務官は、昨年の過去最大規模のドル売り・円買い介入の名目を、「ボラティリティー抑制」と表 明しており、昨年 9 月 22 日にはドル円が 145 円台に乗せたタイミングで断行した。

本邦財務省の為替政策と日本銀行の金融政策が念頭に置く「ボラティリティー抑制」の水準が、145 円 付近にあるのか否か、今夜発表される米 7 月雇用統計が労働市場の逼迫を示す数字となった場合に確認で きるのかもしれない。

米 7 月の非農業部門雇用者数は前月比+20.0 万人と予想されており、6 月の同比+20.9 万人からの増加 幅の減少が見込まれている。7 月の米国の雇用関連指標は以下の通り予断を許さない状況となっている。

【7 月】 【6 月】(〇改善・●悪化)

【改善】

〇失業保険継続受給者数(7/12 週):167.9 万人 173.3 万人

〇新規失業保険申請件数(7/12 週):22.8 万件 26.5 万件

〇消費者信頼感指数(雇用):37.2% 32.5%(※職が十分-雇用が困難)

【悪化】

●ISM 製造業雇用指数:44.4 48.1

●ISM 非製造業雇用指数:50.7 53.1

●ADP 全国雇用者数:+32.4 万人 +45.5 万人

※時刻表示は日本時間

<国内>

特になし

<海外>

○10:30 ◎ 豪準備銀行(RBA)四半期金融政策報告

○15:00 ◎ 6 月独製造業新規受注(予想:前月比▲2.0%/前年同月比▲5.3%)

○15:45 ◇ 6 月仏鉱工業生産(予想:前月比▲0.3%)

○17:30 ◎ 7 月英建設業購買担当者景気指数(PMI、予想:48.0)

○18:00 ◎ 6 月ユーロ圏小売売上高(予想:前月比 0.2%/前年比▲1.7%)

○20:15 ◎ ピル英中銀金融政策委員会(MPC)委員兼チーフエコノミスト、講演

○21:30 ☆ 7 月カナダ雇用統計(予想:新規雇用者数変化 2.11 万人/失業率 5.5%)

○21:30 ☆ 7 月米雇用統計(予想:非農業部門雇用者数変化 20.0 万人/失業率 3.6%/平均時給、前月比 0.3%/前年比 4.2%)

○23:00 ◇ 7 月カナダ Ivey 購買部協会景気指数

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

3 日 11:25 松野官房長官

「日銀には政府と密接に連携図りつつ、物価目標の持 続的・安定的実現に向け適切な政策運営を期待する」

「為替対応での日銀への働きかけは、承知してない」

「日銀とは常々緊密な意思疎通行っており、やりとりの 具体的な内容は控える」

「為替動向や日本経済・物価への影響、日銀とも緊密に 連携しつつしっかり注視している」

3 日 18:15 パネッタ欧州中央銀行(ECB)専務理事

「金融政策は利上げだけでなく、現行の金利水準を長く 維持することでも機能する可能性」

「経済活動を不必要に害することなくインフレ目標を達成 するには、金融政策のスタンスを慎重に調整する必要」

「インフレ見通しに対するリスクはバランスが取れてき た」

3 日 20:02 英中銀金融政策委員会(MPC)議事要旨

「MPC のメンバー8 人は利上げを支持、残り 1 人は据え 置きを支持」

「現在の金融政策スタンスは制限的である」

「より持続的なインフレ圧力を示す証拠があれば、さらな る引き締めが必要」

「持続的なインフレ圧力に加えて、経済の回復力を注意 深く監視」

「マン委員とハスケル委員は、0.5%利上げを支持」

※金融政策報告書

「1 年後のインフレ予測は+2.82%(5 月予測は 3.38%)」

「2 年後のインフレ予測は+1.65%(前回は 1.09%)」

「3 年後のインフレ予測は+1.46%(前回は 1.16%)」

「インフレリスク、依然上方に傾いているが 5 月よりも減 少」

3 日 20:39 ベイリー英中銀(BOE)総裁

「インフレ率は更に低下し、7 月は 7%付近・10 月は 5% 近辺になると予想」

「エネルギー以外の価格がどれほど早く下がるかは明 確ではありません」

「食品価格のインフレはピークに達し、今年中に段階的 に減速すると予想」

「サービス価格のインフレは 5 月以降、望ましくないニュ ース」

「サービス価格のインフレに過度に注目すべきではない が、高いインフレが持続することを示唆しているかもしれ ない」

「インフレリスクは依然として上振れ方向」

「インフレ率、予測期間の終わりには目標を下回る見込 み」

「金利の想定された道筋はない」

「中銀はエビデンスに基づいて行動している」

「全て終わり、金利を現状維持すると宣言する時期では まだない」

3 日 20:53 ラムスデン・イングランド銀行(英中銀、BOE) 副総裁

「金利がどこに向かうかはデータ次第」

「インフレリスクは今年具体化する」

3 日 21:25 バーキン米リッチモンド連銀総裁

「さらなる景気減速はほぼ確実に近づいている」

「インフレは依然として高すぎる」

「先月のインフレ指標は良いものだった」

「リセッションが起きたとしてもそれほど深刻ではなく、労 働市場の混乱も少ないだろう」

※時間は日本時間

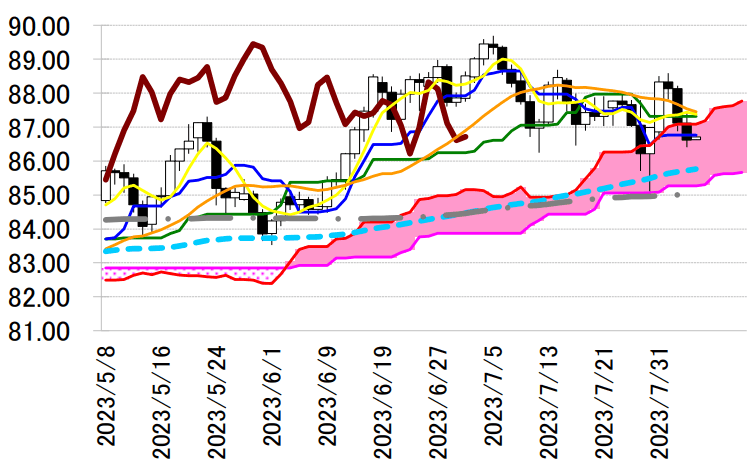

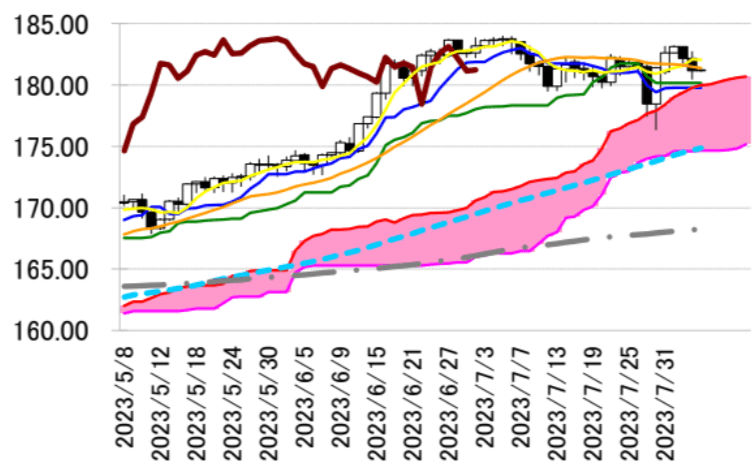

陰線引け。転換線は基準線を下回り、遅行スパンは実線を

下回り、雲の上で引けているものの、売りシグナルが優勢な

展開。しかし、2 手連続陰線でも転換線を上回って引けてお

り、反発の可能性が示唆されている。 本日は、基準線を支持に押し目買いスタンスで臨み、同線

を下抜けた場合は手仕舞い。

レジスタンス 2 144.66(7/6 高値)

レジスタンス 1 143.89(8/3 高値)

前日終値 142.58

サポート 1 141.16(日足一目均衡表・基準線)

サポート 2 140.98(日足一目均衡表・転換線)

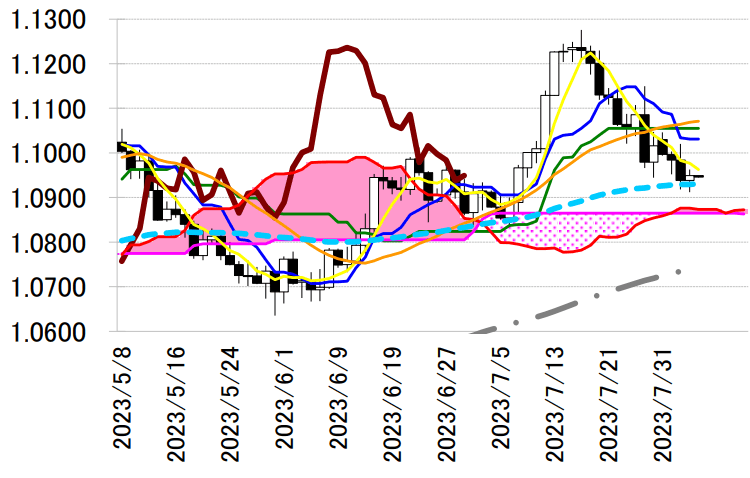

陽線引け。転換線は基準線を下回ったものの、遅行スパン

は実線を上回り、雲の上で引けているため、買いシグナル優

勢な展開となっている。しかし、孕み線で反発したものの転

換線を下回って引けており、反落の可能性が示唆されている。 本日は、転換線を抵抗に戻り売りスタンスで臨み、同線を

上抜けた場合は手仕舞い。

レジスタンス 1 1.1031(日足一目均衡表・転換線)

前日終値 1.0949

サポート 1 1.0865(日足一目均衡表・雲の下限)

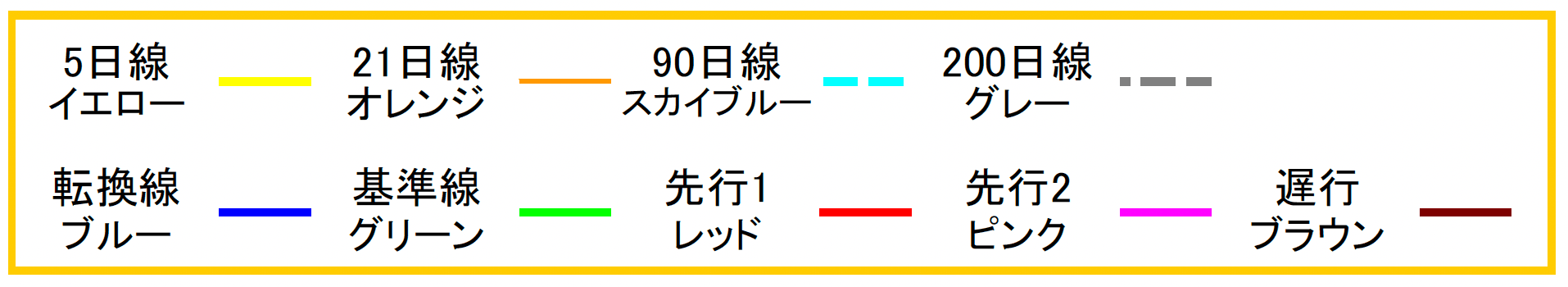

陰線引け。転換線は基準線を下回り、遅行スパンは実線を

下回り、雲の上で引けているものの、売りシグナルが優勢な

展開。しかし、2 手連続陰線でも転換線を上回って引けてお

り反発の可能性が示唆されている。 本日は、基準線を支持に押し目買いスタンスで臨み、同線

を下抜けた場合は手仕舞い。

レジスタンス 1 182.77(8/3 高値)

前日終値 181.15

サポート 1 180.17(日足一目均衡表・基準線)

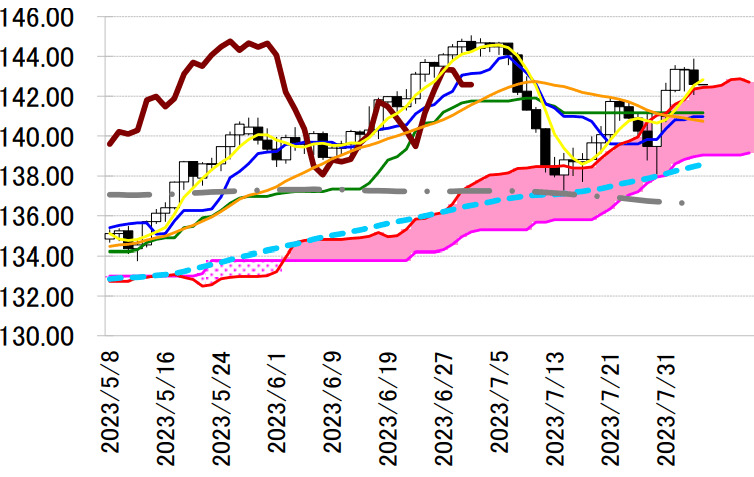

陰線引け。転換線は基準線を下回り、遅行スパンは実線を

下回り、雲の中で引けているものの、売りシグナルが優勢な

展開。3 手連続陰線で転換線を下回って引けており、続落の

可能性が示唆されている。 本日は、基準線を抵抗に戻り売りスタンスで臨み、同線を

上抜けた場合は手仕舞い。

レジスタンス 1 87.32(日足一目均衡表・基準線)

前日終値 86.62

サポート 1 85.27(日足一目均衡表・雲の下限)